Mô hình con cua tên tiếng Anh là Crab Pattern, một mô hình con thuộc Harmonic Pattern. Như chúng ta đã biết, để việc giao dịch diễn ra tốt đẹp, trader cần đến các công cụ, biểu đồ phân tích kỹ thuật. Và Crab Pattern sẽ là một trong số đó. Nhà giao dịch sẽ thấy Crab Pattern ở cả xu hướng giá tăng và giảm trên thị trường. Vậy mô hình con cua là gì? Mô hình con cua đem lại lợi ích gì cho nhà giao dịch? Cùng chúng tôi tìm hiểu trong bài viết ngày hôm nay!

Mô hình con cua là gì?

Trong nhóm các mô hình Harmonic, mô hình con cua có khả năng thể hiện chính xác nhất về thị trường và căn cứ vào đó để vào lệnh thích hợp. Vậy mô hình Harmonic là gì? Đây được xem là một công cụ phân tích điều chỉnh giá thông qua các mô hình trên biểu đồ. Đồng thời, Harmonic Pattern cũng căn cứ vào tỷ lệ Fibonacci. Nhóm mô hình này giúp trader xác định được nên vào lệnh ở đâu là đẹp nhất.

Crab Pattern sẽ hỗ trợ nhà giao dịch tìm kiếm các điểm mua hoặc bán một cách nhanh chóng với mức chính xác cao dựa vào tỷ lệ Fibonacci. Ngoài ra, một trong những mô hình tương tự với Crab Pattern nhưng hơi khác về mức Fibonacci là mô hình con bướm.

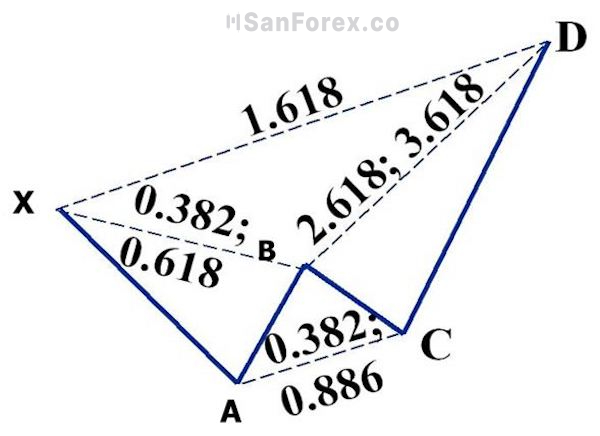

Minh họa mô hình con cua (Crab Pattern)

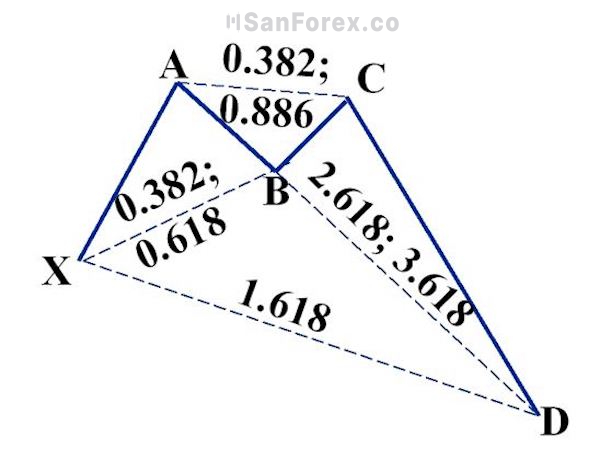

Điểm nhận dạng mô hình con cua

Crab Pattern được các nhà giao dịch dùng để phân tích kỹ thuật và tìm ra vị trí vào lệnh hợp lý. Những đặc trưng nhận biết mô hình con cua đó là:

- Điểm ký hiệu: Mô hình con cua bao gồm 4 điểm ký hiệu từ X đến D và hình thành một hình bát giác (8 góc). Những điểm này được nhận biết bằng các công cụ phân tích kỹ thuật. Cụ thể là Fibonacci Retracements hay Fibonacci Extensions.

- Các tỷ lệ: Những điểm X-D được tính toán thông qua tỷ lệ Fibonacci. Vì vậy, mô hình con cua cũng dựa vào Fibonacci. Tỷ lệ thường thấy là 0.382 và 0.886.

- Độ dốc và rộng của các chân: Chân AB có độ dốc càng nhiều thì chân BC sẽ có độ dốc giảm đi. Chân CD rộng hơn chân AB và chân DA hẹp hơn CD.

- Thời gian: Crab Pattern được sử dụng để phân tích kỹ thuật trên các biểu đồ hằng ngày hoặc hằng giờ. Những vị trí giao dịch phù hợp được nhận biết khi giá chạm qua các vùng ký hiệu của mẫu hình.

Những mô hình con cua được trader ưa chuộng nhất

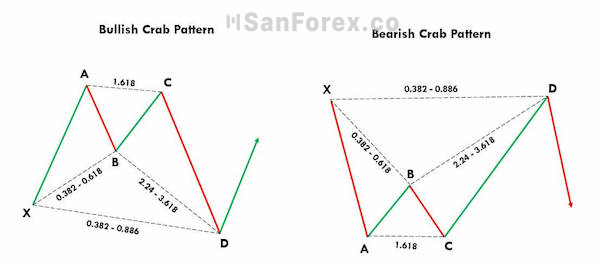

Dưới đây là hai mô hình con cua được nhà giao dịch sử dụng để phân tích kỹ thuật nhất. Cụ thể:

Crab Pattern giá tăng (Bullish Crab)

Mô hình con cua tăng giá thường được hình thành khi thi trường có xu hướng giá tăng. Chúng ta sẽ quan sát minh họa dưới đây để hiểu thêm về Bullish Crab:

Mô hình con cua tăng giá cùng các tỷ lệ Fibonacci

- Điểm X: Đáy của hành động giá giảm và là khởi đầu của sự xuất hiện Crab Pattern.

- Điểm A: Điểm cho thấy xu hướng giá đang có hướng hồi phục tăng. Điểm A sẽ có chiều cao cao hơn điểm X. Điểm A sẽ dao động từ 0.382 đến 0.618 của đoạn biến động trước đó.

- Điểm C: Trong thời điểm giá phục hồi, điểm C sẽ hình thành. Điểm C có độ cao cao hơn điểm B và dao động khoảng từ 0.382 đến 0.886 của đoạn biến động trước đó.

- Điểm D: Đây là điểm thấp nhất trong Crab Pattern. Điểm D nằm phía dưới đường giá điểm B. Điểm D dao động trong khoảng 2.618 đến 3.618 của đoạn biến động trước đó.

Trường hợp thường xảy ra nhất đó là giá chạm vào điểm D, lúc này mô hình con cua giá tăng sẽ được tạo thành và thị trường giảm giá sau đó. Các trader có thể kết hợp với phạm vi hỗ trợ, kháng cự trên biểu đồ để đưa ra quyết định giao dịch đúng đắn.

Crab Pattern giá giảm (Bearish Crab)

Mô hình con cua giảm giá thường hình thành trong thị trường giảm. Minh họa dưới đây là Bearish Crab để trader hiểu rõ hơn.

Mô hình con cua giá giảm thông qua mức Fibonacci

- Điểm X: Đây là điểm bắt đầu xác nhận xu hướng thị trường.

- Điểm A: Đáy đầu tiên của mô hình, cho thấy xu hướng giảm từ lúc điểm X xuất hiện.

- Điểm B: Đỉnh của xu hướng giá tăng sau đó, dao động khoảng từ 0.382 đến 0.618 của đoạn giảm từ điểm X đến A.

- Điểm C: Đáy xác nhận giá hồi phục, điểm C có chiều cao cao hơn điểm A.

- Điểm D: Nếu giá chạm D, thị trường có xu hướng giảm mạnh. Cụ thể là hồi về xu hướng giảm từ điểm X. Đây cũng là điểm xác nhận mô hình kết thúc. Điểm D dao động khoảng từ 2.618 đến 3.168 của đoạn BC.

Mô hình con cua giá giảm thể hiện cho một đợt giá giảm sắp kết thúc để tiến đến một thị trường tăng giá tiếp theo. Thông qua đó trader có thể tăng khả năng dự đoán và xác định điểm vào lệnh hiệu quả.

Cách trading với mô hình con cua chi tiết

Điểm mạnh của Crab Pattern chính là nhà giao dịch có thể căn cứ vào mẫu hình này để nhận biết vào lệnh ở đâu, khi nào là hợp lý nhất. Bên cạnh đó là xác định điểm cắt lỗ, chốt lời thông minh. Dưới đây sẽ là hướng dẫn chi tiết về phương pháp giao dịch với hai loại mô hình Crab Pattern.

Giao dịch với mô hình con cua tăng giá (Bullish Crab)

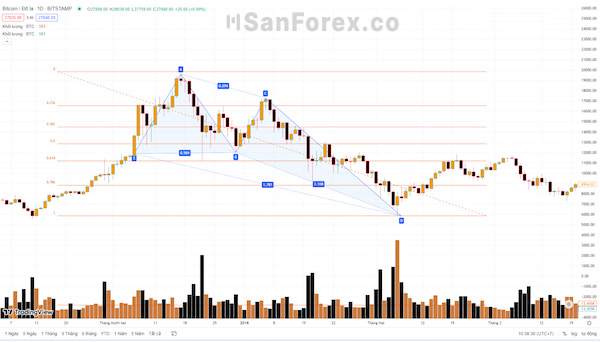

Hình ảnh Bullish Crab Pattern và cách giao dịch với mô hình này

Để nhận biết mô hình con cua tăng giá rất đơn giản, bạn chỉ cần quan sát giá biến động và hình thành mô hình có 2 đỉnh. Điểm B có tỷ lệ Fibonacci cao hơn so với đoạn XA. Để mọi thứ trở nên dễ và chính xác hơn, bạn nên vẽ các mức Fibonacci để phân tích.

Với minh họa trên, giá đã tăng khoảng từ 1100 USD đến 2000 USD trong khoảng XA. AB di chuyển về phía dưới sau khi dừng lại ở mức 2000 USD, với tỷ lệ Fibonacci 0.618 của khoảng XA. Thời điểm giá hồi phục đó là lúc mức giá nằm ở 1700 USD. Đỉnh thứ 2 đang xuất hiện, giá di chuyển về dưới khoảng CD. Theo quy luật của Bullish Crab Pattern, khoảng CD được sử dụng để báo hiệu về một xu hướng giảm kết thúc. Tỷ lệ Fibonacci lúc này trong khoảng 2.240-3.618 của vùng BC.

Khi mô hình con cua giá tăng đã hiện ra, điểm D là điểm vào lệnh thích hợp. Nhà giao dịch nên vào lệnh mua và cắt lỗ căn cứ theo mức độ rủi ro của tài sản đầu tư. Thế nhưng, với cách vào lệnh này, trader cần chờ mô hình đã hoàn tất. Tuy có hơi mất thời gian nhưng nó sẽ đem lại lợi nhuận cho bạn khi điểm D là cây nến Marubozu thân dài.

Lúc này, trader hãy đợi giá chạm tỷ lệ 1.618 của vùng XA mới vào lệnh. Nếu CD kéo dài đến tỷ lệ 1.618 của vùng XA thì tỷ lệ Fibonacci của CD có thể tương ứng với vùng BC. Tuy nhiên, nhà giao dịch nên sử dụng thêm các mô hình nến đảo chiều để đưa ra dự đoán chính xác hơn. Cụ thể là dự đoán phần trăm khả năng đảo chiều của điểm D.

Phạm vi chốt lời hợp lý là khi giá nằm ở điểm A của mô hình con cua, căn cứ theo chiều cao của mô hình. Để tăng thêm lợi nhuận, trader có thể đợi khi tỷ lệ Fibonacci 0.618 đến 1 để vào điểm chốt lời. (Áp dụng với trường hợp giá đến điểm A không tăng lên).

Với minh họa trên, giá không tăng đến A, mục tiêu mong muốn là tỷ lệ 0.618 đến 1 của vùng CD.

Giao dịch với Bearish Crab Pattern

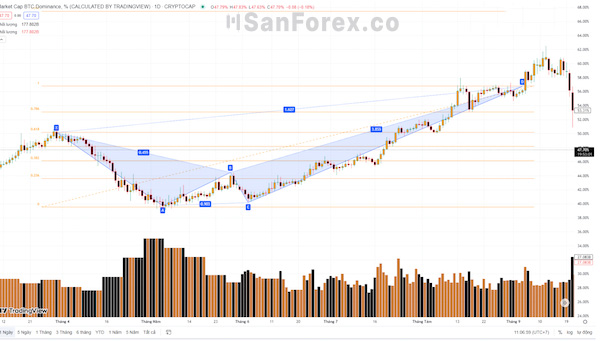

Minh họa mô hình con cua giá giảm – Bearish Crab

Để nhận biết sự hình thành của mô hình con cua giá giảm, trader hãy chú ý vào giá biến động và hình thành mẫu hình W (mẫu hình có 2 đáy). Điểm B có tỷ lệ thoái lui cao hơn vùng XA. Tương tự, nhà giao dịch hay bổ sung các tỷ lệ Fibonacci để dễ phân tích và quyết định.

Với minh họa bên trên, điểm khởi đầu cho xu hướng giá giảm từ 50% giảm còn 39.7% của vùng XA. Vùng AB sẽ là phạm vi hồi phục có tỷ lệ Fibonacci trong khoảng 0.314 đến 0.618. Tiếp đó là vùng BC cũng giảm theo. Điểm C sẽ có đáy cao hơn điểm A. Vùng CD cho thấy xu hướng giá sẽ tăng.

Nếu bạn nhìn thấy mô hình con cua giá giảm đã hoàn tất, điểm vào lệnh thích hợp là điểm D. Nhà giao dịch lúc này nên vào lệnh bán cùng cắt lỗ dựa theo mức độ rủi ro kênh đầu tư. Tuy nhiên, trader cũng phải cần mô hình đã hoàn tất. Và sẽ thật tuyệt nếu như điểm D là một nến Marubozu thân dài.

Vì vậy, trader có thể đợi cho giá chạm vào tỷ lệ Fibonacci 1.618 của vùng XA rồi mới vào lệnh. Nếu CD kéo dài đến tỷ lệ thoái lui 1.618 của vùng XA thì CD và BD sẽ đáp ứng theo. Bạn cũng hãy kết hợp với những tín hiệu từ các biểu đồ nến đảo chiều để tăng sự chính xác về dự đoán điểm D sẽ xuất hiện xu hướng đảo chiều.

Phạm vi Take Profit đẹp chính là lúc giá nằm ở điểm A của Bearish Crab Pattern. Căn cứ vào chiều cao của mô hình con cua giảm giá. Để tăng lợi nhuận, tương tự bạn cũng có thể chờ vùng CD đạt tỷ lệ Fibonacci từ 0.618 đến 1 rồi mới đặt điểm chốt lời. (Áp dụng trường hợp giá không giảm xuống điểm A).

Chú ý những điều sau khi giao dịch với mô hình con cua

Thực tế, những công cụ, biểu đồ phân tích kỹ thuật chỉ hỗ trợ bạn trong việc vào lệnh mua, bán hợp lý, xác định điểm cắt lỗ, chốt lời. Tuy nhiên, không có phương pháp nào là thành công tuyệt đối. Khi sử dụng Crab Pattern để giao dịch, trader cần chú ý như sau:

- Điểm vào lệnh: Nhận biết được khi giá tạo thành mô hình. Bạn có thể sử dụng bổ sung các chỉ báo xu hướng như RSI Indicator, MACD,…

- Điểm Stop Loss: Nhận biết khi giá đang cao nhất hoặc thấp nhất so với điểm vào lệnh trên mẫu hình.

- Kỳ vọng lợi nhuận: Nhà giao dịch có thể xác định bằng cách thông qua mức Fibonacci hoặc căn cứ vào phạm vi kháng cự, hỗ trợ.

Điều cuối cùng đó là không chỉ mô hình con cua mà bất cứ mô hình nào cũng sẽ có những hạn chế riêng. Bên cạnh đó, có khả năng bị đảo ngược. Ngoài những công cụ phân tích này, để thành công trong giao dịch, trader cần có kế hoạch quản lý rủi ro hiệu quả.

Mô hình con cua là một trong những mô hình giúp trader xác nhận xu hướng thị trường chính xác nhất hiện nay. Với bài biết hôm nay, nhà giao dịch đã hiểu về Crab Pattern. Chúc anh em sẽ giao dịch thành công và đừng quên sử dụng mô hình này nhé!

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.