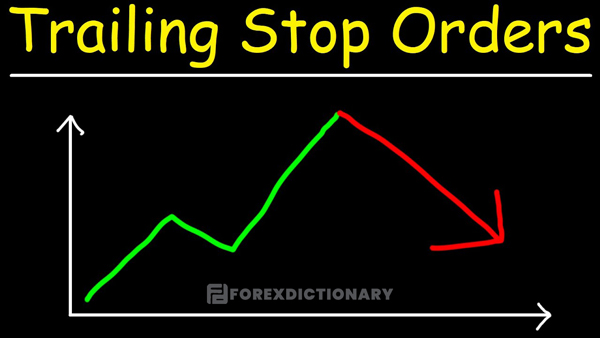

Trailing Stop là gì? Trailing Stop là một công cụ hỗ trợ tối ưu trong tiến trình giao dịch của các nhà đầu tư khi nó thể tự động di chuyển mỗi khi xu hướng giá thay đổi. Nếu so với lệnh Take Profit (chốt lời) và lệnh Stop Loss (cắt lỗ) thì lệnh Trailing Stop được đánh giá là đem lại hiệu quả tốt hơn rất nhiều. Để biết được toàn bộ thông tin về lệnh Trailing Stop thì hãy tham khảo nội dung bài viết dưới đây của Forex Dictionary.

Khái niệm Trailing Stop là gì?

Các trader đã hiểu Trailing Stop Orders nghĩa là gì chưa?

Trailing Stop là gì? Trailing Stop được biết đến là loại lệnh cắt lỗ, nhằm hạn chế sự thua lỗ, đồng thời gồng lợi nhuận hết sức có thể cho Traders khi thị trường giao dịch đang dần đi theo xu hướng bất lợi. Mặc dù cũng là công cụ cắt lỗ nhưng Trailing Stop lại có nhiều ưu điểm hơn so với Stop Limit cố định. Bởi vì lệnh Trailing Stop có thể được hiểu là một Stop Loss di động, di chuyển cùng với xu hướng lệnh.

Có nghĩa là, ngay khi mức giá đang đi theo xu hướng có lợi, các Traders có thể có thể đặt lệnh Trailing Stop để mức giá ngày càng được đẩy lên cao (theo 1 số pip nhất định). Cần phải chắc chắn rằng, lúc này lệnh BUY của bạn đã có lời. Trái lại, nếu lệnh Sell của Traders đang có lời thì mức giá sẽ di chuyển theo chiều hướng thấp dần.

Lệnh Trailing Stop sẽ không điều chỉnh theo hướng mà tình hình thị trường biến động theo xu hướng bất lợi cho nhà đầu tư. Lúc này, lệnh Trailing Stop sẽ đứng yên và trở thành lệnh cắt lỗ tĩnh thực sự. Nhờ vào điều này mà các nhà đầu tư có thể giữ được mức lợi nhuận giao dịch cao nhất.

Vì sao Trailing Stop lại ra đời?

Cho dù là nhà đầu tư dài hạn hay là ngắn hạn đi chăng nữa thì việc xác định thời điểm thoát lệnh ảnh hưởng rất lớn đến sự hiệu quả giao dịch. Tâm lý giao dịch của người chơi thường là dễ dàng vào lệnh hơn là out lệnh.

Có thể hiểu là, khi bạn đang có một lệnh sinh lời thì bạn luôn mong muốn mức lợi nhuận cao hơn đối với lệnh đặt này. Chình vì vậy mà bạn rất khó có thể thoát lệnh ngay trong thời điểm này bởi vì tâm lý luôn mong muốn nới thêm Take Profit. Trong một trường hợp khác, khi mà lệnh đặt đang lỗ thì tâm lý của các nhà giao dịch vẫn mong muốn về một sự đảo chiều, cố gắng giữ lệnh thay vì thoát lệnh đặt.

Nắm bắt được tâm lý của các Traders, Trailing Stop đã xuất hiện để hỗ trợ quyết định mua/ bán trên thị trường một cách lý tính nhất. Nhà đầu tư hoàn toàn có thể yên tâm khi sử dụng Trailing Stop vì công cụ này di động, dịch chuyển theo xu hướng có lợi cho Traders. Đồng thời tcòn ự khóa lệnh trở thành một Stop Loss tĩnh mỗi khi giá thị trường đi theo xu hướng ngược lại. Nhờ sự hỗ trợ của Trailing Stop mà các nhà đầu tư luôn thoát lệnh đúng thời điểm, hạn chế rủi ro đồng thời bảo vệ tối đa lợi nhuận trong tiến trình giao dịch.

Lợi ích mang lại đối với Traders khi sử dụng Trailing Stop trong giao dịch

Hạn chế rủi ro, đảm bảo tối đa mức lợi nhuận thu về

Trailing Stop được biết là lệnh cắt lỗ động, di chuyển phụ thuộc phần lớn vào tình hình thị trường bất lợi hay có lợi đối với Traders. Thiết lập cơ chế cắt lỗ nhanh chóng trong trường hợp xu hướng giá thị trường đảo chiều đột ngột nên lệnh Trailing Stop có thể bảo vệ được tối đa mức lợi nhuận đạt được trong phiên giao dịch cùng với mức chịu lỗ thấp nhất.

Được hiểu như một lệnh Stop Loss động

Trong thời điểm mà thị trường còn nhiều biến động thì Trailing Stop có thể phát huy được hết công dụng của mình khi quản lý chặt chẽ nguồn tiền đầu tư. Cùng với tính năng linh động theo từng xu hướng giá thi trường, Trailing Stop giảm bớt không ít rủi ro cho các Traders cho các trường hợp hy hữu như gồng lợi nhuận, chịu lỗ,… khi mà xu hướng thị trường có sự đảo chiều.

Tiết kiệm thời gian

Trailing Stop được thiết lập tính năng cắt lỗ nhanh chóng, nhanh hơn rất nhiều so với thao tác cắt lỗ thủ công thông thường. Điều này không chỉ tiết kiệm được thời gian cho Traders mà còn giúp cho mức lỗ được hạ thấp xuống gần mức tối thiểu. Bên cạnh tính năng này, Trailing Stop còn hỗ trợ các nhà giao dịch mở nhiều tài sản cùng một lúc, mang lại không ít tiện ích cho Traders trong tiến trình giao dịch.

Thích hợp với hầu hết phong cách giao dịch của Traders

Trailing Stop không chỉ giúp các nhà giao dịch lướt sóng (Scalper) hạn chế được các biến động thị trường nằm ngoài dự đoán mà còn có thể điều chỉnh mức dừng lỗ thích hợp.

Với 2 nhà giao dịch là Intraday Trader và Swing Trader, việc đặt lệnh Trailing Stop giúp ích rất nhiều trong tiến trình giao dịch thông qua việc nghiên cứu những biểu đồ mới. Đồng thời, Trailing Stop cũng là công cụ giúp các nhà giao dịch đưa ra những quyết định đầu tư chính xác hơn nhờ tính năng giới hạn rủi ro giao dịch trong tiến trình mở vị thế.

Một vài vấn đề còn tồn tại khi đặt lệnh Trailing Stop

Các điểm còn hạn chế đáng lưu tâm của lệnh này

Cần phải có sự kết nối vĩnh viễn với máy chủ giao dịch

Vì giá thị trường luôn có sự tăng giảm liên tục nên lệnh Trailing Stop cần phải có sự kết nối với máy chủ của broker. Có nghĩa là, Traders luôn luôn phải để máy tính của mình hoạt động trong tiến trình giao dịch. Hoặc Traders có thể lựa chọn sử dụng VPS hay còn được gọi là máy chủ ảo để chạy lệnh Trailing Stop trơn tru.

Có thể thấy, lệnh Trailing Stop như là một Expert Advisor (ea trailing stop) với cơ chế hoạt động như một con robot forex giao dịch cấp cao và cần phải có sự liên kết với các máy chủ để hoạt động tốt. Ngay khi tắt nền tảng, ea trailing stop sẽ tạm ngưng hoạt động và ghi nhận mức giá cuối cùng ở thời điểm ngắt kết nối.

Không thực sự hoạt động hiệu quả tại thị trường có nhiều biến động

Trailing Stop sẽ là một sự lựa chọn liều lĩnh tại những thị trường có biên độ dao động mạnh hoặc các tài sản có tính biến động cao. Trong diễn biến thị trường phức tạp như thế này, khả năng cao là vị thế sẽ đóng lại nhanh chóng khi Traders chỉ mới thu về được mức lợi nhuận nhỏ, trong khi mức giá thị trường lại đang đi theo xu hướng có lợi cho nhà giao dịch.

Traders có thẻ sử dụng 2 chiến lược dưới đây để tăng hiệu quả giao dịch khi thị trường đang có nhiều sự biến động mạnh mẽ:

- Gia tăng khoảng cách cắt lỗ của Trailing Stop, lúc này, nếu có xảy ra các đợt điều chỉnh ngắn hạn thì lệnh giao dịch cũng sẽ không bị đóng lại đột ngột. Tuy nhiên, điều này lại có khá nhiều rủi ro tiềm ẩn, các nhà đầu tư nên cân nhắc lựa chọn.

- Khi thấy thị trường xuất hiện nhiều biến động mạnh → Nhanh chóng hủy kích hoạt Indicator Trailing Stop và sử dụng lệnh cắt lỗ Stop Loss tĩnh để thay thế cho đến khi thị trường ổn định lại xu hướng.

Sự khác nhau giữa cắt lỗ tĩnh (stop loss) và Trailing Stop là gì?

Trailing Stop và Stop Loss đều có công dụng cắt lỗ khi thị trường có xu hướng đảo chiều. Nếu không tìm hiểu kỹ thì có thể nhầm lẫn giữa 2 công cụ này. Những điểm khác biệt giữa 2 công cụ cắt lỗ Trailing Stop và Stop Loss như sau:

- Trailing Stop Order thường được sử dụng với công dụng đảm bảo tối đa lợi nhuận cho nhà đầu tư khi xu hướng thị trường đi theo hướng có lợi cho Traders. Trong khi đó, chức năng chính của Stop Loss lại là hạn chế sự thua lỗ xuống mức tối thiểu trong điều kiện xu hướng thị trường có dấu hiệu đảo chiều ngoài dự đoán.

- Stop Loss được biết đến là lệnh cắt lỗ cố định, hay còn gọi là lệnh cắt lỗ tĩnh, có chức năng cắt lỗ tại mức giá đã được thiết lập từ trước. Bên cạnh đó, Trailing Stop lại là một lệnh cắt lỗ động, di động theo xu hướng giá thị trường.

Lưu ý: Mức Trailing Stop luôn luôn phải lớn hơn mức giá thiết lập Stop Loss.

Cài đặt Trailing Stop với 2 bước đơn giản

Để quá trình giao dịch thị trường trở nên hiệu quả hơn thì Forex Dictionary khuyên bạn nên cài đặt Trailing Stop hỗ trợ tiến trình đặt lệnh nhằm tối ưu hóa lợi nhuận. Hướng dẫn cài đặt Trailing Stop vào cặp tiền tệ đang giao dịch rất đơn giản, chỉ gồm 2 bước như sau:

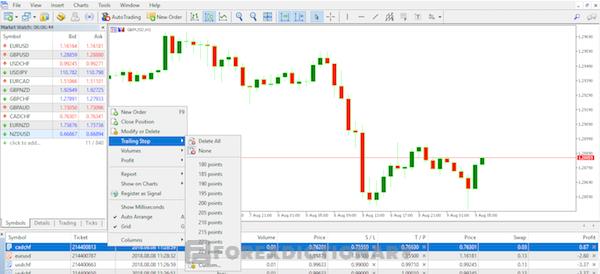

Bước 1: Click chuột phải vào lệnh muốn đặt, lựa chọn “Trailing Stop/ Custom”.

Nhấp chuột phải rồi chọn Trailing Stop

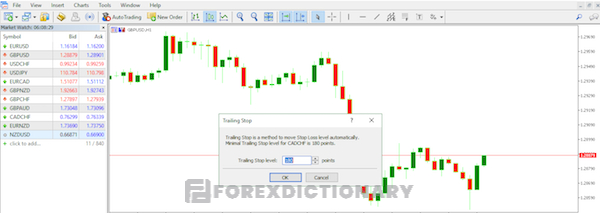

Bước 2: Thiết lập mức giá tự động cắt lỗ rồi nhấp chuột vào “OK” để hoàn thành.

Thiết lập mức giá cắt lỗ vào để hệ thống Trailing Stop

Một điều cần ghi nhớ khi sử dụng Trailing Stop chính là mức giá của công cụ này tính theo Pip, có nghĩa là mức giá tăng lên bao nhiêu thì lượng Pip quy đổi sẽ tăng lên bấy nhiêu. Điều này có lẽ sẽ hơi khó khăn đối với các Traders để tìm khoảng giá phù hợp mỗi khi cài đặt Trailing Stop.

Do đó, các nhà đầu tư cần phải trau dồi thêm kiến thức cũng như thực hành nhiều thì mới có thể ước lượng nhanh chóng được khoảng giá thích hợp để đặt Trailing Stop.

Chi tiết cơ chế hoạt động lệnh Trailing Stop trong thị trường ngoại hối

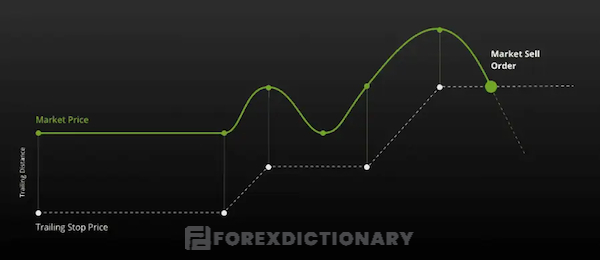

Đối với giao dịch mua – Long Trade

Mức giá giao dịch Trailing Stop tăng dựa trên tỷ lệ phần trăm nhất định. Mức giá tăng lên đồng nghĩa với việc mức giá Trailing Stop mới sẽ hình thành.

Trailing Stop và Giao dịch mua (Long Trade)

Ngay khi mức giá hạ xuống, lệnh Trailing Stop sẽ tạm ngưng điều chỉnh. Một lệnh bán sẽ được thiết lập khi đáp ứng điều kiện giá biến động mạnh phải lớn hơn tỷ lệ hoàn vốn định trước so với mức giá cao nhất. Cần phải đảm bảo rằng, mức giá này chạm được đến mức giá Trailing Stop. Trong lúc này, giao dịch sẽ đóng lại cùng với lệnh bán có mức giá thị trường.

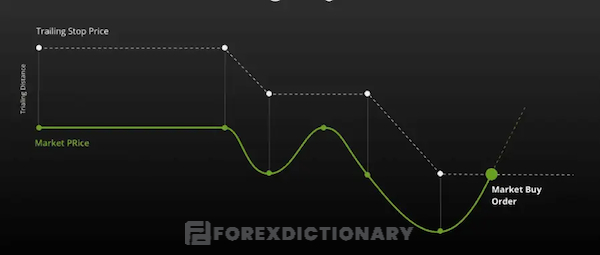

Đối với giao dịch bán – Short Trade

Khi mức giá đột nhiên tăng, giá Trailing Stop sẽ hoàn toàn không có sự điều chỉnh nào. Ngược lại với lệnh bán, lệnh mua sẽ được thiết lập ngay khi giá biến động mạnh lớn hơn tỷ lệ hoàn vốn định trước. Mức giá này phải so với mức giá thấp nhất và cũng phải đạt được đến mức giá Trailing Stop. Ngay sau đó, giao dịch sẽ đóng lại nhanh chóng cùng với lệnh mua đã được định giá thị trường.

Cơ chế hoạt động của Trailing Stop với mức giao dịch bán – Short Trade

Đưa ra ví dụ thực tiễn

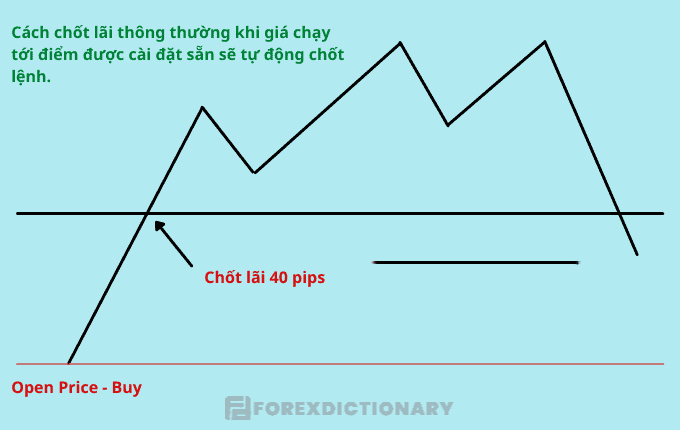

Ví dụ về việc chốt lãi thông thường

Traders dự đoán giá chạy trong khoảng 40 pip và đặt lệnh chốt lời tại vị trí này. Khi mức giá chạy đến điểm như dự đoán sẽ tự động đóng lệnh. Nhìn vào hình ảnh ví dụ phía trên, có thể thấy được rằng, mức giá tăng tới vị trí chốt lãi vẫn giữ xu hướng tăng mạnh. Do đó, nếu chỉ dừng lại tại mức chốt lãi 40 pip, các nhà đầu tư sẽ lỗ mất một khoản lớn lợi nhuận phía sau.

Biểu đồ mức giá thị trường và mức chốt lãi thông thường

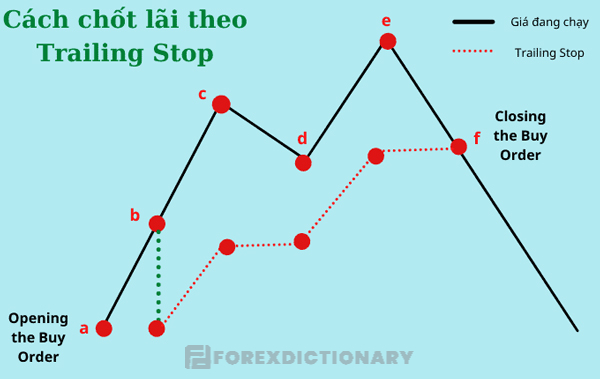

Ví dụ về việc chốt lãi Trailing Stop

Chốt lãi khi sử dụng Trailing Stop tối ưu hơn hẳn so với chốt lãi thông thường

Từ hình ảnh minh họa, dễ dàng thấy được rằng ngay khi vừa vào lệnh BUY và bắt đầu có lãi thì Trader đã cài đặt lệnh Trailing Stop với thông số là 20 pip. Khi giá tăng lên đến (b), đường Trailing Stop cũng tăng theo xu hướng giá, và đúng như thông số cài đặt, đường Trailing Stop cách đường giá đang chạy một khoảng là 20 pip.

Giá tiếp tục tăng cho đến mức (c), đường Trailing Stop cũng di chuyển theo cùng với xu hướng tăng giá. Mức giá tăng đến khi nào thì đường Trailing Stop tiếp tục tăng đến mức đó, và vẫn cách 20 pip với mức giá thị trường. Cơ chế lệnh Trailing Stop cứ diễn ra như vậy cho đến khi xuất hiện sự đảo chiều.

Ngay khi mức giá thị trường giảm, đường Trailing Stop sẽ vận hành như một lệnh Stop Loss tĩnh. Mức giá thị trường quay ngược lại một đoạn đúng với 20 pip hoặc có một sự lớn hơn xấp xỉ 20 thì có thể hiểu rằng mức giá thị trường đã chạm tới mức giá đặt lệnh Trailing Stop. Lệnh Trailing Stop bây giờ sẽ đóng và tiến hành chốt lời.

Hướng dẫn cụ thể về cách sử dụng Trailing stop hiệu quả

Lệnh Trailing Stop hoàn toàn có thể đem lại hiệu quả lớn trong giao dịch cho Traders ngay cả khi hoạt động đơn lẻ. Tuy nhiên, phần trăm thành công của giao dịch sẽ cao hơn trông thấy nếu kết hợp Trailing Stop cùng với các chỉ số kỹ thuật/ phương pháp đặt lệnh khác. Dưới đây là một vài phương pháp nên kết hợp với Trailing Stop trong tiến trình đầu tư để nhằm được mức lợi nhuận cao nhất.

Xác định khả năng rủi ro có thể chịu được

Sử dụng Trailing Stop như một công cụ cắt lỗ nhưng cũng cần phải đảm bảo mức độ rủi ro mà Traders có thể chịu được. Ngay khi tham gia giao dịch, hãy thiết lập ngay các cột mốc rủi ro 1R, 2R,…. nR để sử dụng được Trailing Stop.

- Trong trường hợp thị trường đang có nhiều biến động thì hãy cân nhắc lựa chọn đặt Trailing Stop từ 2R trở lên.

- Trong trường hợp thị trường khá ổn định và không có quá nhiều biến động thì nên xác định mức Trailing Stop tại mức 1R. Với cách thiết lập này, các Traders có thể tối đa hóa lợi nhuận thu được trước khi giá xu hướng đi xuống.

Định mức giá rủi ro Traders có thể chấp nhận được nếu thị trường hoạt động không như ý muốn

Thiết lập tại mức hỗ trợ/kháng cự

Thiết lập lệnh Trailing Stop tại mức hỗ trợ – kháng cự là phương pháp giao dịch mang lại hiệu quả khá cao mà các Traders có thể tham khảo. Lúc này, dựa vào các đường hỗ trợ kháng cự mà nhà giao dịch sẽ dự báo được phần nào mức giá đỉnh và đáy ở một xu hướng thị trường. Nếu như không chắc chắn về dự đoán mức giá đỉnh/ đáy thì Traders hoàn toàn có thể đặt lệnh Trailing Stop theo mức giá tại ngưỡng hỗ trợ – kháng cự.

Kết hợp Trailing Stop với đường trung bình động MA

Kết hợp cơ chế hoạt động Trailing Stop cùng đường trung bình MA thì là phương pháp phổ biến thường được các nhà đầu tư lựa chọn. Hiện tại, 2 đường trung bình động phổ biến trên thị trường là MA20 và SMA 20. Đường trung bình trượt có thể lựa chọn tăng giảm tùy thích tùy vào nhu cầu đầu tư cá nhân là dài hạn hay ngắn hạn của nhà giao dịch.

Sử dụng thêm chỉ báo tín hiệu của PSAR

Chỉ báo Parabolic SAR hỗ trợ rất nhiều trong tiến trình đặt lệnh Trailing Stop. Cụ thể, ngay khi biểu đồ nến trên bảng biểu sắp chạm tới chấm Parabolic SAR thì ngay lúc này, hãy đặt lệnh Trailing Stop tại vị trí gần chấm PSAR nhất có thể. Bởi vì với những tín hiệu này, rất có thể sẽ xảy ra một đợt giá đảo chiều. Nếu nắm bắt được cơ hội thì Traders hoàn toàn có thể thu về được mức lợi nhuận cao nhất.

Đặt Trailing Stop tại điểm cao hoặc thấp nhất của nến

Để chắc chắn hơn về vị trí đặt lệnh thì có thể thử kết hợp với chiến thuật giá cao nhất/ giá thấp nhất của những cây nến trước đó. Với phương pháp này, nhà giao dịch cần xác định mục đích của mình là ngắn hay dài để xác định phương hướng đặt lệnh chuẩn xác. Ngoài ra, Traders cũng có thể kết hợp thêm nhiều chỉ báo kỹ thuật khác để hỗ trợ tối ưu cho thao tác đặt lệnh của mình.

Ví dụ: Nếu như sử dụng 3 cây nến với vị thế ngắn trong tiến trình giao dịch thì đặt lệnh tại vị trí cao nhất của 3 cây nến. Cũng là 3 cây nến này nhưng ở vị thế dài thì vị trí nên đặt lệnh là điểm thấp nhất của nó.

Chiến lược Bar Plus khi đặt lệnh Trailing Stop

Trong quá trình giao dịch chắc chắn sẽ có không ít cây nến xuất hiện. Sau khi xác định được cây nến trước đó, hãy tiếp tục chờ đợi sự xuất hiện của cây nến mới tiếp theo. Qua đây bạn sẽ thấy được vị trí đặt lệnh Trailing Stop là ở đỉnh cây nến mới sau khi cộng thêm vài pip.

Để xác định được chuẩn xác số pip thì có thể dựa vào phần trăm chỉ báo ATR, ví dụ như ATR là 80 pip thì 50% của nó sẽ là 40 số pip.

Một vài lưu ý nên nhớ khi đặt lệnh Trailing Stop

Nên đặt dừng lỗ tại khoảng cách số pip được cho là đủ an toàn

Một trong những điều mà Trader cần phải lưu ý khi đặt lệnh Trailing Stop chính là nên thiết lập số pip tại một khoảng cách vừa đủ. Nếu như đặt mức dừng lỗ quá chặt, theo với sự chuyển động không ngừng của giá sẽ là điểm dừng liên tục được kích hoạt tự động. Bởi vì bị hạn chế bởi điểm dừng được kích hoạt tự động nên mức giá trong giao dịch sẽ không thể đi theo hướng mà nhà giao dịch mong muốn, đặc biệt là với những tài sản chịu sự biến động mạnh mẽ.

Điểm dừng lỗ Trailing Stop không nên quá chặt cũng không nên quá rộng

Điểm dừng lỗ quá chặt có khả năng sẽ đi vượt ra ngoài xu hướng giá thị trường, mang lại sự thua lỗ cho các nhà giao dịch. Trong khi đó, điểm dừng lỗ quá rộng sẽ không thể theo kịp hoàn toàn được các biến động thị trường. Điều này đồng nghĩa với việc trader có thể bỏ lỡ nhiều lợi nhuận hoặc có những rủi ro thua lỗ cao.

Phần mềm MT4. MT5 cần phải luôn hoạt động để đảm bảo cho tiến trình chạy lệnh Trailing Stop Order

Không như Stop Loss hay là Take Profit, lệnh Trailing Stop là lệnh động và được thực hiện thông qua sự can thiệp của các nhà giao dịch. Chính vì vậy mà để lệnh Trailing Stop thực hiện được thì cần phải đảm bảo phần mềm MT4 hoặc MT5 hoạt động liên tục.

Tức là ngay khi bạn đóng phần mềm MT4/ MT5 thì lệnh Trailing Stop sẽ ngừng hoạt động ngay lập tức. Giá cắt lỗ Stop Loss sẽ được hệ thống ghi nhận ngay khi dừng phần mềm MT4/ MT5. Lệnh Trailing Stop sẽ hoạt động trở lại ngay khi mở lại phần mềm MT4 (MT5). Vấn đề này thực chất không quá phức tạp nhưng các Traders nên ghi nhớ để tránh làm gián đoạn tiến trình giao dịch.

Bài viết trên của chúng tôi đã giới thiệu và giải thích đến bạn toàn bộ thông tin về Trailing Stop cũng như đã giải đáp được câu hỏi Trailing Stop là gì của hầu hết nhà giao dịch. Mặc dù Trailing Stop là một công cụ quản lý và hỗ trợ Traders tối ưu trong tiến trình cắt lỗ tối đa hóa lợi nhuận nhưng nên kết hợp với nhiều chỉ số kỹ thuật khác để đem lại hiệu quả tốt hơn trong hoạt động đầu tư.

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.