Chiến thuật trading thích hợp là một trong những điều được không ít những nhà đầu tư chú ý đến, nhất là những chiến lược hoặc quy tắc xác định cấu trúc thị trường theo SMC. Nếu đã tạo ra chiến thuật phù hợp cho chính mình một cách chi tiết, thì chắc hẳn khi những trường hợp bất ngờ diễn ra cũng sẽ không thể làm khó các trader. Thấu hiểu được vấn đề, bài viết này sẽ cung cấp những thông tin liên quan đến cách thức xác định cấu trúc thị trường dựa vào SMC cho trader.

Phần 1: Giới thiệu chung về quy tắc xác định cấu trúc thị trường theo SMC

Phương pháp SMC là viết tắt của cụm từ Smart Money Concept – chúng được hình thành thông qua nền tảng kiến thức tại ba loại lý thuyết cơ bản nhất dưới đây:

- Lý thuyết Supply Demand Zone – Những điểm entry point cũng như các khối OB.

- Lý thuyết sóng Elliott – Nhận biết cấu trúc thị trường

- Price Action – Xác định những điểm vào lệnh.

Tại đây những nhà đầu tư hầu hết sẽ chú ý đến những khối OB hoặc entry point mà không để tâm về điều cần thiết không kém là giá tại thời điểm hiện tại đang ở đâu? Giá hiện ở cấu trúc nào hoặc dựa vào xu hướng nó nằm ở phần nào? Do đó, những nhà đầu tư cần nhận biết phương pháp xác định cấu trúc thị trường bên dưới đây:

Phương pháp xác định cấu trúc Major và chiến thuật trading thích hợp

Tại xu hướng giá đi lên

Gần như tất cả những nhà đầu tư có thể nhận ra là để tạo thành một xu hướng đi lên về giá thì thị trường nhất định phải thiết lập nên những con sóng bao gồm đáy và đỉnh cao hơn so với đáy và đỉnh đã được hình thành.

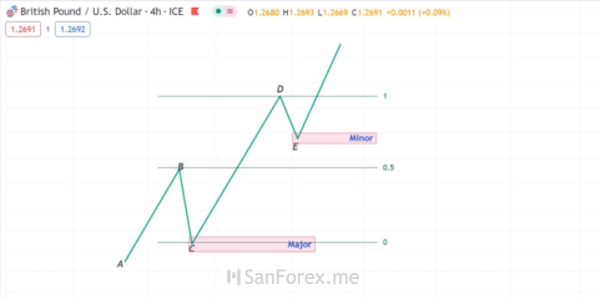

Giả sử như trong trường hợp sau đây, tại một xu hướng đi lên cơ bản sẽ tồn tại 3 con sóng là AB, CD và DE sẽ liên tiếp hình thành những đáy và đỉnh mới cao hơn dựa trên đáy và đỉnh đã có trước đó.

Xu hướng đi lên theo cấu trúc Major

Tại đây, con sóng di chuyển từ B sang C còn được hiểu là con sóng hồi. Dựa theo độ dài và mức độ hồi tại con sóng đó nhằm đưa ra lựa chọn nên việc cấu trúc Major có được tạo ra không.

Trong quá trình áp dụng dụng cụ PB, nhà đầu tư có thể theo dõi được là con sóng hồi BC đã di chuyển qua hoặc cũng có thể hiểu là vượt qua mức 0.5 hay chưa. điều này thể hiện con sóng hồi ngang hay lớn hơn ngưỡng 0.5 tại thanh công cụ PD thì cũng tương đương với việc cấu trúc Major tại xu hướng đi lên cũng sẽ được tạo nên.

Có thể nhận biết cấu trúc Major dựa vào công cụ PD

Mặc dù vậy, nhà đầu tư cũng cần ghi nhớ là bên cạnh công cụ PD thì các nhà đầu tư cũng có thể nhận biết cấu trúc Major dựa vào hộp Cam hay Fibonacci.

Tại xu hướng giá đi xuống

Để xu hướng đi xuống được tạo ra thì thị trường nhất định phải hình thành những con sóng có đáy và đỉnh thấp hơn dựa vào đáy và đỉnh đã xuất hiện trước đó.

Dựa vào minh hoạ dưới đây, các nhà đầu tư có thể hiểu là con sóng AB, CD cũng như DE sẽ hình thành ra những đáy và đỉnh nhỏ hơn dựa vào đáy và đỉnh đã tồn tại trước đó.

Xu hướng đi xuống cơ bản tại cấu trúc Major

Con sóng bắt đầu từ B đến C được hiểu là con sóng hồi. Khả năng hồi của con sóng này sẽ được áp dụng nhằm đo lường xem nên lựa chọn việc sử dụng cấu trúc Major là nên hay không đối với xu hướng giảm.

Trong quá trình dùng công cụ PD, những nhà đầu tư có thể nhận biết được là con sóng hồi BC này cao hơn mức 0.5. Đây cũng chính là cấu trúc Major.

Nhận biết cấu trúc Major tại xu hướng đi xuống thông qua công cụ PD

Vậy là, những nhà đầu tư sẽ nhận biết được tại xu hướng đi xuống, cấu trúc Major sẽ được hình thành dựa trên con sóng hồi cùng độ dài ngang hay nhiều hơn ngưỡng 0.5.

Hình thành chiến thuật trading với cấu trúc Major

- Tại xu hướng đi lên có cấu trúc Major: Ở vùng Major, nhà đầu tư nên thực hiện việc tham gia lệnh Buy-limit cùng mức cắt lỗ nằm cách vùng Major khoảng 3 pips đến 5 pips. cùng với đó, nhà đầu tư phải tham gia lệnh chốt lời ở tại đỉnh gần nhất tại xu hướng tăng hoặc có thể hiểu là đỉnh D.

Hình thành chiến thuật trading tại xu hướng tăng cùng cấu trúc Major

- Tại xu hướng đi xuống có cấu trúc Major: Nhà đầu tư nên hình thành lệnh chờ bán ở vùng Major, đối với trên vùng Major thì nên tham gia lệnh cắt lỗ cách đó khoảng 3 cho đến 5 pips. Không chỉ vậy, điểm đáy gần nhất tại xu hướng hoặc có thể hiểu là đáy D thì tham gia lệnh chốt lời.

Cấu trúc Major tại xu hướng đi xuống nên hình thành chiến thuật trading sao cho hiệu quả nhất?

Phương pháp xác định cấu trúc Minor và hình thành chiến thuật trading phù hợp

Tại xu hướng giá đi lên

Hành động xác định cấu trúc thị trường theo phương pháp SMC được xem là khá đơn giản so với suy nghĩ của không ít những nhà đầu tư. Giả sử như đối với cấu trúc Minor tại một xu hướng đi lên chẳng hạn. Tại một xu hướng, những nhà đầu tư sẽ không khó để nhận biết là chúng luôn xuất hiện các con sóng hồi cũng như sóng đẩy. Theo việc nhận biết độ dài của các con sóng hồi trên mà nhà đầu tư sẽ có thể nhận biết được cấu trúc Minor.

Quan sát hình sau đây, đó chính là một xu hướng đi lên cơ bản. Tại xu hướng này sẽ bao gồm các con sóng hồi BC và DE được hình thành.

Cấu trúc Minor tại một xu hướng có giá đi lên cơ bản

Nhà đầu tư lúc này có thể dựa vào công cụ PD để đo độ dài đối với các con sóng hồi. Nhờ đó, có thể nhận biết được cấu trúc Major đã được hình thành nên khi sóng hồi BC cao hơn khoảng 0.5. Ngoài ra, nhà đầu tư sẽ nhận biết được là độ dài của sóng hồi DE thời điểm đó không hề cao hơn ngưỡng 0.5.

Vậy thì, nhà đầu tư sẽ không khó để kết luận là trong một xu hướng đi lên, cấu trúc Minor sẽ được hình thành khi con sóng hồi thấp hơn ngưỡng 0.5 và áp dụng công cụ PD.

Tại xu hướng giá đi xuống

Trái ngược với xu hướng giá đi lên vừa được tìm hiểu thì xu hướng giá đi xuống sẽ được tạo ra theo thứ tự những đợt sóng hồi BC và DE.

Theo như đó, hành động áp dụng công cụ PD, nhà đầu tư sẽ nhận biết là sóng hồi BC trong quá trình hồi nhiều hơn ngưỡng 0.5 thì hình thành nên cấu trúc Major.

Tiếp tục dùng công cụ PD trên, nhà đầu tư sẽ có được sóng hồi DE với độ dài nhỏ hơn mức 0.5.

Nhận biết cấu trúc Major tại một xu hướng giá đi xuống

Vậy là cũng có thể nói trong một xu hướng đi xuống, cấu trúc Minor sẽ được tạo ra trong quá trình sóng hồi không vượt quá ngưỡng 0.5,

Chiến thuật trading phù hợp với cấu trúc Minor

Trong quá trình trading với cấu trúc Minor, nhà đầu tư thường sẽ áp dụng một trong hai chiến lược bên dưới đây:

- Chiến lược thứ nhất: Đợi mức giá quay về với Minor và cùng hành động đánh giá xu hướng đi lên có thể diễn ra nữa không (điều kiện cần có thời điểm này là CE).

- Chiến lược thứ 2: Thực hiện trading thông qua lệnh bán theo cấu trúc Substructure cùng mức mục tiêu đạt được đã đề ra ở vùng Major. Chiến lược này sẽ được mô tả cụ thể hơn ở những phần tiếp theo.

Khi áp dụng chiến thuật thứ nhất, những nhà đầu tư có thể xem xét cụ thể những thông tin dưới đây:

- Cấu trúc Minor vào thời điểm tại một xu hướng đi lên, nhà đầu tư sẽ hình thành lệnh Buy-limit tại vùng Minor cũng như sau vùng Minor tạo ra điểm cắt lỗ với khoảng cách là 3 pips đến 5 pips. Bên cạnh đó, ở đỉnh gần nhất (cụ thể là đỉnh F theo minh họa bên dưới) đối với xu hướng đi lên hãy đề ra mục tiêu chốt lời.

Chiến thuật trading phù hợp cùng cấu trúc Minor

- Cấu trúc Minor tại một xu hướng đi xuống: ở vùng Minor những nhà đầu tư nên hình thành lệnh Sell-limit cũng như bên trên vùng Minor cùng điểm cắt lỗ từ 3 pips cho đến 5 pips. Cùng với đó, ở đáy gần nhất đối với một xu hướng đi xuống (cụ thể là đáy F theo minh họa bên dưới) đối với xu hướng đi lên hãy đề ra mục tiêu chốt lời.

Không chỉ vậy, nhà đầu tư cũng cần ghi nhớ là trong trường hợp timeframe quyết định ở khung H1 thì phải tìm CE tại khung M15. và khi timeframe lựa chọn tại khung M15 thì phải tìm CE ở khung M5, M1.

Làm sao để nhận biết cấu trúc Major và Minor dễ dàng tại đồ thị giá?

Ví dụ về cấu trúc Major cùng chiến thuật trading phù hợp trên biểu đồ giá

Cùng đồ thị GBP/USD tại khung thời gian H4 bên dưới đây, chúng tôi sẽ mang đến cho bạn đọc phương pháp xác định cấu trúc Major cùng chiến thuật trading dễ dàng nhất.

Đồ thị giá thực tế cũng như cấu trúc Major

Xem xét hình ảnh được mô tả trên đây, nhà đầu tư có thể phát hiện ra rằng đây là xu hướng đi lên cùng giá cơ bản. Có đợt sóng hồi BC được diễn ra cao hơn mức 0.5 tại PD vì vậy cấu trúc Major được tạo ra do vùng giá lân cận đỉnh C.

Dựa theo những thông tin đã cung cấp về chiến thuật trading với cấu trúc này mà chúng ta đã tìm hiểu, những nhà đầu tư sẽ phải đợi giá quay lại và ở vùng giá cần thiết hình thành lệnh Buy – Limit. Và ở đỉnh D lớn nhất tại một xu hướng đi lên thì đề ra mục tiêu cắt lời. Cùng với đó, bên dưới cấu trúc Major có khoảng cách là 3 pips đến 5 pips thì nên đặt lệnh cắt lỗ.

Hình thành lệnh Buy-Limit dựa vào chiến thuật trading được giới thiệu

Do đó những điều đạt được sẽ tương tự như hình được ví dụ sau đây:

Trading với cấu trúc Major cũng như kết quả lệnh trading được phản hồi

Trong đó, quy tắc nhằm nhận biết được điểm tham gia lệnh CE đó là:

- Trường hợp khung thời gian chính là H4 do đó lệnh CE sẽ ở vị trí khung M15.

- Trường hợp khung thời gian chính là H1 do đó lệnh CE sẽ ở vị trí khung M5.

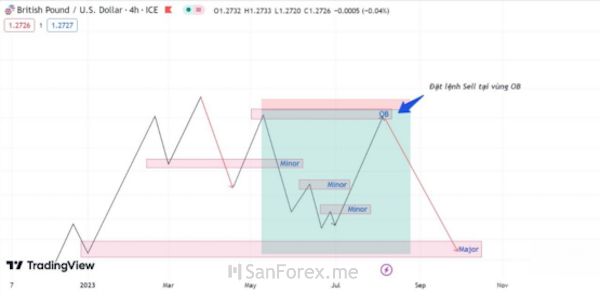

Ví dụ về cấu trúc Minor cùng chiến thuật trading phù hợp trên biểu đồ giá

Theo dõi đồ thị giá GBP/USD tại khung thời H1 bên dưới đây:

Cấu trúc Minor trên biểu đồ giá cần có chiến lược ra sao?

Nhìn vào con sóng hồi BC trên công cụ PD không vượt qua mức 0.5, do đó vùng giá xung quanh đỉnh C đã hình thành nên cấu trúc Minor.

Theo như chiến lược giao dịch cùng với cấu trúc Minor bên trên thì trader nên chờ đợi giá hồi về tại vùng Minor để một lệnh Sell vẫn sẽ tiếp tục đi theo xu hướng giảm.

Tiếp đến, tại vùng Minor trader hãy đặt lệnh Sell-limit và tại vùng giá được hình thành bởi một đáy D thấp nhất trong xu hướng giảm thì hãy đặt target take profit. Còn mức Stop Loss sẽ đặt dưới cấu trúc Minor cách khoảng từ 3 pips đến 5 pips.

Đặt lệnh Sell-Limit khi giao dịch với cấu trúc Minor

Và hình minh họa sau đây chính là kết quả của lệnh Sell sau khi thực hiện theo chiến lược đã được Sanforexme cung cấp.

Kết quả lệnh Sell đạt được khi tham gia trading dựa vào chiến thuật với cấu trúc Minor

Phần 2: Nguyên tắc xác định cấu trúc thị trường theo SMC (rule for structure)

Đối với phần này, chúng tôi sẽ giúp những nhà đầu tư hiểu thêm về quy tắc xác định cấu trúc thị trường theo SMC (rule for structure), chi tiết là cấu trúc Internal cũng như cấu trúc Substructure.

Xác định cấu trúc Internal

Những thông tin cơ bản về cấu trúc Internal

Chắc rằng những nhà đầu tư cũng đã nhận ra là xu hướng thị trường sẽ được tạo ra dựa trên sự phối hợp của những con sóng hồi (Corrective wave) và sóng đẩy (Impulse wave). Tại đây, sóng hồi sẽ lại sẽ bao gồm cấu trúc và hình dạng không tương đồng. Tại phần này, chúng tôi sẽ nêu ra đặc điểm của con sóng hồi một cách cụ thể giúp những nhà đầu tư nhận biết được cấu trúc dựa vào những minh hoạ được cung cấp bên dưới đây:

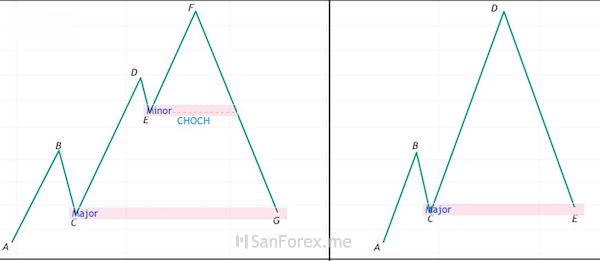

Cấu trúc thị trường đối với xu hướng đang đi lên

Hình ảnh ví dụ được nêu ra phía trên là hai đồ thị mô tả xu hướng đi lên, mặc dù vậy chúng sẽ không tương đồng với nhau hoàn toàn:

- Xét đồ thị phía bên trái sẽ xuất hiện cấu trúc Minor. Con sóng hồi được tạo ra từ đỉnh F đã có sự tiếp cận cũng như cao hơn cấu trúc Minor trước khi nó hồi lại ở vùng Major đối với xu hướng chính.

- Xét đồ thị phía bên phải, cấu trúc Minor sẽ không tồn tại. Con sóng hồi được hình thành từ đỉnh D đã hồi lại đến vùng Major của xu hướng đi lên ở trước đó theo hướng trực tiếp.

Điều khác nhau nổi bật tại đây là sự phá hỏng cấu trúc Minor hoặc được biết đến với tên gọi là trạng thái cấu trúc thị trường – CHOCH có sự chuyển biến từ tăng qua giảm đối với con sóng hồi. Tại đây, không hề tồn tại sự thay đổi đối với xu hướng chính của thị trường mà chỉ tồn tại cấu trúc của con sóng hồi thay đổi.

Dựa vào điểm không tương đồng đã được nêu ra thì nhà đầu tư sẽ nhận biết được sự hình thành đối cấu trúc Internal trong quá trình không xuất hiện sự chuyển biến trạng thái thị trường CHOCH cũng như là khi có sự phá hỏng cấu trúc Minor (chỉ còn CHOCH) thì sẽ tạo nên cấu trúc Substructure.

Dựa vào quy tắc xác định cấu trúc thị trường theo SMC thì theo HTF (High Time Frame) như H4, H1 sẽ nhận biết xu hướng cũng như cấu trúc Minor, Major. Còn cấu trúc Substructure, Internal sẽ áp dụng theo khung Low Time Frame, nghĩa là LTF như M5, M15.

Dựa vào minh họa trên đồ thị bên phải trong quá trình nhận biết cấu trúc chính của thị trường đã dùng khung HTF, còn đồ thị sau đây cũng khá giống như đồ thị ở trên tuy nhiên khung thời gian đã có sự đi xuống xuống Low Time Frame.

Tại LTF cũng như cấu trúc Internal

Trading với cấu trúc Internal và chiến thuật thích hợp

Khi xu hướng đi lên

Khi đã nhận biết được tại xu hướng đi lên tồn tại cấu trúc Internal, những nhà đầu tư nên tham gia lệnh Sell-limit ở vùng đỉnh D, cùng như đặt chốt lời tại vùng Major đối với xu hướng đi lên đã có. Cùng với đó, khoảng cách đến đỉnh D là 3 pips đến 5 pips nhà đầu tư nên tham gia lệnh cắt lỗ.

Cấu trúc Internal cùng chiến thuật trading phù hợp

Tiếp đó, những nhà đầu tư sẽ thực hiện hình thành một lệnh mua ở vùng Major trên tại đỉnh D. Khoảng cách vùng Major từ 3 pips đến 5 pips thì sẽ thực hiện cắt lỗ. Nhà đầu tư nên quan sát một lần nữa phương pháp trading với cấu trúc Major ở phần thứ nhất của bài viết.

Khi xu hướng đi xuống

Khi cấu trúc Internal đã được nhận biết, ở vùng đáy D, nhà đầu tư nên tham gia một lệnh Buy-Limit, trái lại ở tại vùng Major thì tham gia lệnh chốt lời của xu hướng đi xuống ở trước đó. Không chỉ vậy, việc tham gia cắt lỗ cách đáy D từ 3 pips đến 5 pips.

Chiến thuật trading trong xu hướng đi lên với cấu trúc Internal

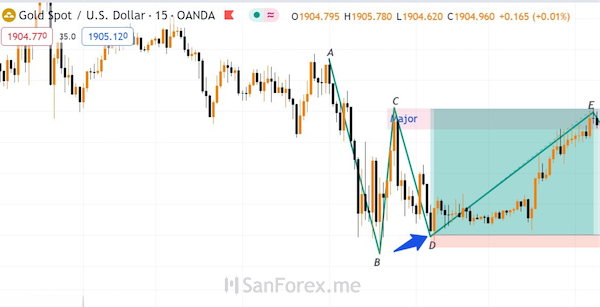

Xét về minh hoạ sau đây với biểu đồ giá XAUUSD ở khung thời gian M15 sau:

Cấu trúc Major đối với khung thời gian M15 của XAU/USD

Dựa vào công cụ PD, nhà đầu tư sẽ nhận biết được con sóng BC đã được tạo ra cấu trúc Major. Không chỉ vậy, con sóng đi xuống CD sẽ được hình thành nên và không bao gồm sự hình thành của cấu trúc Minor nó không phá vỡ được đáy B tại xu hướng đi xuống. Do đó, là sẽ có nhận biết được đây là cấu trúc Internal.

Theo lý thuyết trading áp dụng cấu trúc Internal, nhà đầu tư nên tham gia lệnh Buy ở điểm D. Và tại vùng Major (điểm C) sẽ đặt lệnh chốt lời cũng như cắt lỗ cách D từ 3 cho đến 5 pips.

Với những gì đạt được sẽ biểu diễn trong hình sau đây:

Kết quả trading đối với lệnh mua vào XAU/USD ở khung thời gian M15

Dựa trên chiến thuật trading ở điểm E cùng cấu trúc Major đã tìm hiểu trên đây, những nhà đầu tư có thể tham gia lệnh bán tại đáy B ở xu hướng đi xuống đã có mặt trước đây, thêm lệnh chốt lời ở điểm B cũng như cắt lỗ ở điểm E có khoảng cách từ 3pips đến 5 pips. Kết quả đạt được sẽ là:

Đặt Sell-Limit và những gì nhận được khi trading ở đồ thị XAU/USD tại khung thời gian M15

Nhận biết cấu trúc Substructure

Tại phần 1, nhà đầu tư đã tìm hiểu về quy tắc xác định cấu trúc thị trường theo SMC (rule for structure) được xuất hiện khi cấu trúc Minor hoàn toàn phá vỡ. Nhưng trong khung HTF, cấu trúc Substructure chính là một con sóng hồi cũng như trong khung LTF sẽ trở thành một cấu trúc sóng.

Ở đây, cấu trúc Substructure được chia thành 2 phần là:

- Cấu trúc Substructure cơ bản sẽ có những con sóng nhỏ mang loại Minor được liên kết cùng nhau.

- Cấu trúc Substructure sẽ có các con sóng hồi cả hai cấu trúc là Major và Minor hình thành.

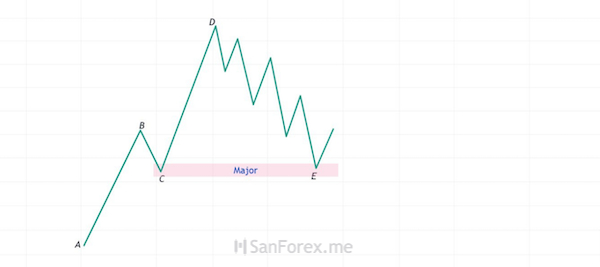

Những thông tin về cấu trúc Substructure cơ bản

Sau đây được hiểu là cấu trúc Substructure, cấu trúc đó sẽ có những con sóng hồi tạo nên vùng Minor liên kết lại với nhau nhằm tạo ra một cấu trúc lớn FG.

Sơ lược về cấu trúc Substructure

Nhà đầu tư sẽ nhận biết được cấu trúc đến từ con sóng F cho tới G dựa vào việc sử dụng công cụ PD hay Gann Box.

Cấu trúc Substructure có cấu trúc Internal

Trong trường hợp cấu trúc Substructure cũng bao gồm những con sóng xuất hiện nên vùng Minor thì nhà đầu tư nên xem xét việc thực hiện lệnh Sell tại vùng OB thay vì theo dõi liên tục những sóng ở vùng Minor. Nguyên nhân là vì vùng này được đánh giá về bản chất thường không thể nắm giữ giá vì vậy giá sẽ thay đổi đi về vùng OB tiếp đến là hình thành xu hướng đi xuống quay ngược lại cấu trúc Major ở trong xu hướng đi lên được hình thành tại thời điểm trước đó.

Trading dễ dàng với cấu trúc Substructure

Nhà đầu tư thường theo dõi cấu trúc Substructure dựa trên hình được ví dụ dưới đây:

Xu hướng đi xuống cũng như cấu trúc Substructure

Theo như hình ảnh trên, nhà đầu tư có thể nhận biết được những vấn đề sau:

- Con sóng đã được tạo ra từ đỉnh A cho đến đỉnh F sẽ có thể chính là một xu hướng đi xuống.

- Con sóng BC đã được quay đầu về ở vùng giảm giá của con sóng AB được hình thành ở thời điểm trước đó vì vậy đã xuất hiện cấu trúc Major.

- Cấu trúc Minor hình thành do con sóng DE chưa thể quay về vùng discount của con sóng CD ở thời điểm trước đó.

Vâỵ là, nhà đầu tư sẽ xác định được là cấu trúc sẽ thường xuất hiện từ F đến G và chính là cấu trúc Substructure do khi giá break băng qua vùng Minor E tạo ra sự thay đổi trạng thái. Thời điểm này, nhà đầu tư cần làm là nhận biết chính xác loại cấu trúc Substructure nào.

Nhà đầu tư sẽ chắc chắn được đây là một cấu trúc Substructure không phức tạp do chiều dài di chuyển từ đỉnh G cho tới điểm thấp nhất ở vị trí vùng sideway chưa hồi về vùng Discount nằm trong con sóng lớn FG.

Xét về cấu trúc này, nhà đầu tư sẽ hình thành một lệnh Sell-limit ở tại vùng Major cũng như xuất hiện từ xu hướng đi xuống đã được tạo ra ở trước đó. Về phía trên vùng Major khoảng cách 3 đến 5 pips nên tham gia lệnh Cắt lỗ và ở đỉnh F sẽ tham gia Chốt lời.

Chiến thuật Sell-limit tại vùng Major

Xét cấu trúc Substructure sẽ có các con sóng hồi được cấu trúc Major cũng như Minor tạo nên được biểu diễn trong hình dưới đây:

Cấu trúc Substructure cùng những đợt sóng hồi

Nhờ vào công cụ PD, nhà đầu tư có thể nhận biết được cấu trúc Minor và cấu trúc sóng hồi FK hình thành nên cấu trúc Major tại vị trí bên trong.

Xem xét cấu trúc Substructure, chiến thuật trading thích hợp sẽ được cung cấp tại các nội dung kế tiếp nguyên nha là nó phải có những nhà đầu tư hiểu được những yếu tố kỹ thuật cụ thể hơn. Về phía hiện tại, nhà đầu tư nên thực hành nhằm quen với việc xác định cấu trúc này là điều cần thiết.

Đồ thị GPB/USD tại khung M15 khi xét cấu trúc Substructure

Theo dõi đồ thị trên, nhà đầu tư có thể nhận biết được vùng giá màu xanh đậm được xác định cũng là cấu trúc Substructure:

- Con sóng FG đã phá vỡ cấu trúc Minor tại vùng F cũng là đặc điểm nhận biết được cấu trúc Substructure xuất hiện.

- Những cấu trúc Minor GH theo thứ tự sẽ được hình thành dựa vào công cụ PD.

- Sử dụng công cụ PD, nhà đầu tư sẽ theo dõi được con sóng IJ xuất hiện nên cấu trúc Major cũng như hướng di chuyển kế tiếp ] của thị trường sẽ được đánh giá dựa vào sự phản ứng với vùng Major.

Phần 3: Xác định cấu trúc thị trường theo SMC

Cụ thể về cấu trúc thị trường trong quá trình xác định dựa vào phương pháp SMC

Theo những thông tin cụ thể đã được nêu ra về xác định cấu trúc thị trường theo SMC nhà đầu tư sẽ phát hiện được là thị trường bao gồm những đợt sóng lớn (hay có thể hiểu là xu hướng) cũng như những con sóng nhỏ (đại diện cho sóng hồi) khi những con sóng lớn được tạo ra. Do đó khi hình thành một chiến thuật trading nào đó thì cấu trúc Substructure và Internal nhất định phải được nhận biết cụ thể và đúng đắn.

Sau đây là một ví dụ cụ thể về xu hướng đi lên cơ bản. Theo dõi xu hướng đi lên này, nhà đầu tư sẽ không khó để nhận biết cấu trúc Minor và Major.

Áp dụng SMC cũng như phương pháp nhận biết cấu trúc thị trường

Tại đây, chúng tôi sẽ cung cấp 3 chiến thuật sẽ áp dụng để trading dựa vào phương pháp SMC xét theo tình huống đó là:

- Đợi giá hồi lại vùng cấu trúc Major tại xu hướng đi lên. Tiếp đến, duy trì việc mua kết hợp với với thiết lập Chốt lời tại đỉnh cao nhất của xu hướng đi lên vào thời điểm trước đó.

- Xét về cấu trúc Minor, chờ đợi giá hồi về rồi quan sát và rút ra nhận xét về việc xu hướng đi lên có thể sẽ tiếp diễn nữa không (áp dụng theo điều kiện phải tuân thủ của CE).

- Trading nhờ cấu trúc Substructure dựa vào lệnh bán cùng mức chốt lời được hình thành tại vùng Major.

Bên cạnh đó, nhà đầu tư cũng nên có cái nhìn sâu sắc hơn về phương pháp trading dựa vào 3 chiến lược này theo hướng cụ thể nhất nhằm hiểu rõ hơn nhé. Chi tiết sẽ được mang đến cũng những thông tin dưới đây:

Tham gia lệnh Buy-limit ở vùng giá đã tạo nên cấu trúc Major

Đối lập với xu hướng đi xuống, thì nhà đầu tư có thể theo dõi đồ thị trên về hai tỷ giá EUR/USD tại khung H1 bên dưới đây:

Đồ thị về giá đối với cặp tiền tệ EUR/USD

- Con sóng BC cũng như một xu hướng đi xuống được tạo ra đã phần nào hình thành nên cấu trúc Major.

- Con sóng CD sẽ hình thành nên một dấu hiệu nhận biết BOS nhằm mang đến dự đoán về hướng đi tiếp theo của xu hướng giảm.

Xét về cấu trúc Major, nhà đầu tư nên tham gia một lệnh Sell-Limit tại vùng giá đã tạo nên cấu trúc Major đối với chính xu hướng đi xuống tại thời điểm trước đó. Về phía vùng giá của xu hướng đi xuống đã tạo nên đáy thấp nhất D khi ấy thiết lập lệnh chốt lời cũng như trên vùng giá Major có khoảng cách 3 – 5 pips thì tham gia Cắt lỗ.

Và nhà đầu tư sẽ có được kết quả giống với minh hoạ sau đây:

Lệnh bán của đồ thị giá EUR/USD

Xét về cấu trúc Minor, nhà đầu tư sẽ có thể áp dụng bằng công cụ PD nhằm mục đích nhận biết. Theo công cụ đó, nhà đầu tư sẽ có thể nhận biết được cấu trúc Minor đã có giá phá vỡ chưa, trong trường hợp đã bị giá phá vỡ cùng tín hiệu CHOCH, nó đồng nghĩa với cấu trúc Substructure đã được tạo ra.

Cấu trúc Substructure được xuất hiện nếu giá hồi về cấu trúc Minor

Khi đã tạo nên cấu trúc Substructure thì hai trường hợp bên dưới đây sẽ diễn ra:

- Trường hợp thứ 1: Giá không hề phá vỡ cấu trúc Minor tuy nhiên nó sẽ hình thành vùng ROS với mục đích CE được tạo ra và duy trì xu hướng.

- Trường hợp thứ 2: Giá sẽ làm phá vỡ cấu trúc Minor cũng như cấu trúc Substructure từ đơn giản cho đến phức tạp sẽ được tạo ra.

Trading cùng chiến thuật tiếp diễn xu hướng với cấu trúc Minor

Nhà đầu tư hãy nhìn vào và theo dõi đồ thị cặp tiền tệ XAU/USD ở khung thời gian H1 bên dưới đây để có cái nhìn cụ thể hơn.

Đồ thị giá XAU/USD tại khung thời gian H1

Về phía đồ thị trên, nhà đầu tư có thể nhận biết được:

- Vị trí đáy H, xu hướng đi lên cũng như cấu trúc Major được tạo ra.

- Cấu trúc Minor dường như bị giá huỷ hoại với con sóng hồi IJ.

Nhờ vào đó, dựa trên lý thuyết được mang đến tại tình huống đầu tiên thì nhà đầu tư sẽ sử dụng đến khung thời gian ít hơn nhà thực hiện việc tham gia lệnh CE. Tiếp đó, trở lại đồ thị trên ở khung M15 nhằm mục đích nắm được sự phá vỡ ở cấu trúc Minor.

Trading mua ở cấu trúc Minor khi tồn tại CE

Khi nhận biết được là có CE thì ở vùng giá được đáy J hình thành nhà đầu tư nên tham gia lệnh Buy. Cùng với đó, ở đỉnh cao nhất tại một con sóng đi lên trước đây thì nhà đầu tư có thể đặt lệnh chốt lời cũng như cắt lỗ ở bên dưới đáy J cách khoảng 3 pips đến 5 pips. Những gì đạt được đó là:

Lệnh mua ở cấu trúc Minor khi có CE

Nhà đầu tư có thể dễ dàng nhận ra là những cấu trúc Substructure sẽ được hình thành nếu giá phá vỡ bằng cấu trúc Minor. Lúc này, hai phương hướng có thể diễn ra ngay bên trong cấu trúc Substructure.

Cấu trúc Substructure không phức tạp trong đó có các con sóng hình thành nên vùng Minor

Hình ảnh ví dụ bên dưới đây cũng là cấu trúc Substructure có những con sóng hồi được tạo nên vùng Minor.

Cấu trúc Substructure cùng với cấu trúc Minor

Ghi nhớ rằng là trong trường hợp cấu trúc Substructure chỉ có các con sóng hình thành nên cấu trúc Minor thì những nhà đầu tư chỉ tập trung đến vấn đề tham gia lệnh bán tại OB và không nên hình thành chúng ở cấu trúc Minor nguyên nhân là dựa vào những tính chất cơ bản thì vùng Minor thường không thể duy trì giá, do đó giá sẽ có sự tiến về vùng OB.

Tham gia lệnh bán ở vùng OB

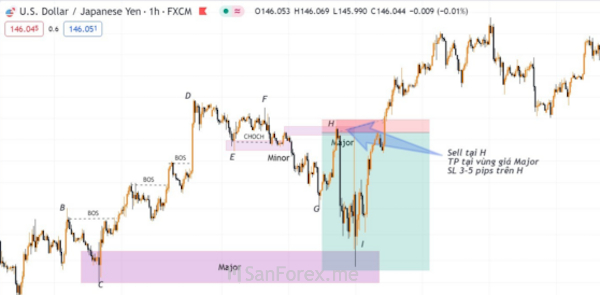

Nhà đầu tư quan sát đồ thị giá USD/JPY ở khung thời H1 dưới đây:

Khoảng thời gian H1 và đồ thị giá USD/JPY

Theo như đồ thị này, nhà đầu tư có thể nhận biết được các vấn đề sau:

- Ở đáy C, xu hướng đi lên kết hợp với cấu trúc Major được tạo ra.

- Tín hiệu CHOCH được con sóng FG hình thành nhằm phá vỡ cấu trúc Minor tại thời điểm trước đó.

- Phía trong của cấu trúc Substructure đã được tạo ra sẽ bao gồm con sóng GH tạo nên cấu trúc Major ở bên trong cấu trúc đã hình thành từ trước đó.

Nhà đầu tư cần chú ý đến vấn đề con sóng GH của xu hướng đi lên chưa Mitigate lại cấu trúc Major do đó thời điểm những nhà đầu tư vẫn phải xác định được điểm Sell. Vâỵ thì, nhà đầu tư có thể hình thành một điểm bán ở tại điểm H. Về phía vùng giá Major thì tham gia chốt lời cũng như cắt lỗ ở tại điểm H với khoảng 3 đến 5 pips dựa vào sự thay đổi tại thị trường. những gì đạt được là:

Kết quả nhận được lệnh bán ở khung thời gian H1 khi xét về đồ thị USD/JPY

Cấu trúc Substructure không đơn giản trong đó có các con sóng hồi tạo ra cấu trúc Major và Minor

Áp dụng công cụ PD, nhà đầu tư sẽ phát hiện được ở tại cấu trúc Substructure sẽ bao gồm một đợt sóng hồi tạo ra cấu trúc Major. Lúc này, lệnh bán được hình thành ở OB sẽ bị loại bỏ. Tại cấu trúc Major mới sẽ được hình thành nhằm mục đích tạo cơ sở đối với các chiến thuật nhận biết cấu trúc kế tiếp.

Cấu trúc Major mới đã tạo ra ở bên trong cấu trúc Substructure

Trường hợp giá cao hơn hẳn so với cấu trúc Major vừa được tạo ra cũng như giảm đi nhằm tập trung vào hành động khai thác vùng Major. Thì nhà đầu tư thường nhận định là sóng giảm thời điểm ấy đã dừng lại cũng như xác nhận tại một xu hướng đi lên mới (nghĩa là ROS đã được tạo ra trong quá trình mà cấu trúc Major mới bị giá đi qua).

Vùng Major vừa được tạo ra bị giá đi qua với mục đích nhận biết xu hướng đi lên

Nếu như, nhà đầu tư chỉ chú tâm đến những lệnh mua vào cùng điểm chốt lời được đề ra tại đỉnh ở vị trí sát với xu hướng đi lên được hình thành ở trước đó. Về phía cấu trúc Major cách 3 đến 5 pips hãy tham gia cắt lỗ. Ở đồ thị XAU/USD tại khung thời gian H4 bên dưới đây, trong quá trình theo dõi nhà đầu tư sẽ nhận ra rằng:

Ví dụ cho quá trình xu hướng đi lên mới được hình thành khi giá vượt qua cấu trúc Major

- Dựa vào công cụ PD, nhà đầu tư sẽ nhận biết được là cấu trúc Major sẽ được xuất hiện ở bên trong cấu trúc Substructure đi xuống tại thời điểm trước đó.

- Khi sóng DE đã quay về sẽ hỗ trợ cấu trúc Major mới được tạo nên thì nó tương đương với việc cấu trúc Substructure ở tại xu hướng thời điểm đã qua bị giảm dần.

Sau khi đã nhận biết sự xuất hiện của một xu hướng đi lên thì nhà đầu tư cần đợi một lệnh mua tại chính cấu trúc Major thứ nhất. Ở đỉnh A của xu hướng đi lên thời điểm trước đó, nhà đầu tư cần đề ra mục tiêu chốt lời cũng như đạt được kết quả tương tự dưới đây:

Tham gia lệnh mua ở đỉnh A dựa vào xu hướng đi lên ở thời điểm đã qua

Những thông tin trên đây đã chia sẻ rõ ràng và cụ thể về những quy tắc xác định cấu trúc thị trường theo SMC còn có thể hiểu là phương pháp nhận biết cấu trúc thị trường theo SMC. Bài viết này sẽ hỗ trợ những nhà đầu tư hiểu được thời điểm nhận biết cấu trúc thị trường phải làm như thế nào cũng như thực hiện ra sao để có được kết quả thích hợp nhất. Do đó, mong là những nhà đầu tư sẽ linh hoạt áp dụng các chiến thuật do Sanforexme gửi đến trong quá trình trading của bản thân nhé.

Xem thêm:

Asian Kill Zone và chiến lược khi kết hợp với cấu trúc thị trường

Phương thức test cung cầu trong phương pháp VSA như thế nào?

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.