Nến Inside Bar được biết đến là một mô hình nến Nhật có độ phức tạp cao và khá khó sử dụng khi tồn tại rất nhiều biến thể khác nhau. Mô hình nến Inside Bar hỗ trợ Traders với hai mục đích chính là đưa ra tín hiệu về sự đảo chiều cũng như cho biết tín hiệu về sự tiếp diễn của một xu hướng. Để hiểu rõ hơn về mô hình nến Inside Bar cũng như giải nghĩa được thắc mắc nến Inside Bar là gì thì tham khảo ngay nội dung bài viết dưới đây của Forex Dictionary.

Nến Inside Bar là gì?

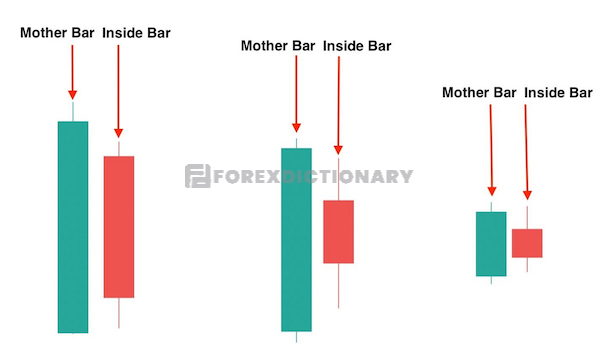

Cấu tạo thiết kế của nến Inside Bar trông giống như “một ngọn nến bên trong một ngọn nến”. Cây nến phía trước có thân dài và quấn quanh cây nến phía sau, giống như một người mẹ đang ôm đứa con của mình. Một điều cần lưu ý đối với mô hình này chính là có thể có tới 3, 4 cây nến hoặc là nhiều hơn chứ không chỉ là mô hình với 2 cây nến. Tuy nhiên, cho dù có bao nhiêu cây nến đi chăng nữa thì cũng cần phải đảm bảo cây nến phía sau nằm gọn trong lòng của cây nến phía trước.

Mô hình nến Inside Bar là gì?

Mô hình nến Inside Bar cho các Trader biết tín hiệu đảo chiều đồng thời cũng cho biết sự tiếp diễn của một xu hướng. Tín hiệu của mô hình nến Inside Bar sẽ mạnh mẽ hơn rất nhiều khi mà mô hình chứa nhiều nến và có thời gian tích lũy lâu.

Đặc điểm nhận diện của nến Inside Bar là gì?

Trước khi tham gia giao dịch trên thị trường, Traders cần phải nắm được những đặc điểm nhận diện của nến Inside Bar để có thể phân biệt dễ dàng với các mẫu nến khác. Cụ thể, đặc điểm tượng trưng của mẫu hình nến này như sau:

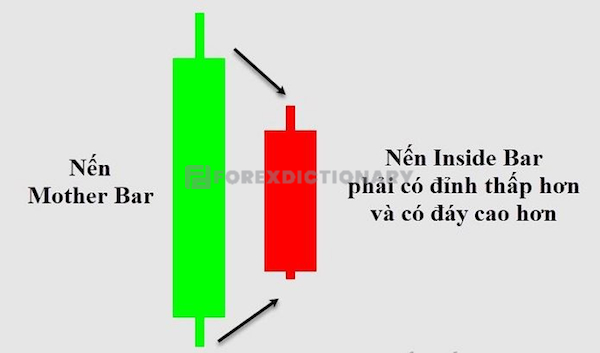

- Cây nến đầu tiên (Mother Bar – cây nến mẹ): Cấu tạo thân dài, lớn và không quan trọng về màu sắc.

- Cây nến tiếp theo (Inside Bar – cây nến con): Cấu tạo của cây nến con nhỏ, thường nằm gọn trong lòng của cây nến mẹ. Tương tự như Mother Bar, không cần quá quan tâm về màu sắc của cây nến con.

- Số lượng nến: Thường thì nến Inside Bar tiêu chuẩn sẽ gồm có 2 cây nến. Tuy nhiên, trong thực tế lại có rất nhiều biến thể khác nhau. Nến con có thể có nhiều cây nến với hình dạng nhỏ, nằm gọn trong lòng của nến Mother Bar.

- Vị trí xuất hiện: Tùy vào tín hiệu mà nến muốn cung cấp đến cho Traders mà mô hình nến Inside Bar có thể xuất hiện ở nhiều vị trí khác nhau.

Nến Mother Bar có thân dài và to hơn, ôm trọn cây nến con (Inside Bar) vào lòng

Mô hình nến Inside Bar cho biết điều gì?

Nến Inside Bar là mô hình nến được các nhà đầu tư theo phong cách Price Action rất ưa chuộng. Điều này hoàn toàn dễ hiểu bởi vì dựa vào mô hình nến Inside Bar mà các nhà đầu tư có thể nắm bắt tín hiệu thị trường nhanh chóng và đưa ra những quyết định đầu tư chính xác. Cụ thể như sau:

- Mô hình nến Inside Bar cho biết rằng hành động giá có thể đang đi vào vùng tích lũy hoặc chuẩn bị tiến vào giai đoạn chưa thể quyết định. Điều này có thể giải thích đơn giản rằng giao dịch mua và bán của hai phe đang dần có sự giảm nhiệt.

- Mô hình nến Inside Bar có thể được sử dụng giúp các nhà giao dịch quyết định xem có nên đóng lệnh và chờ đợi cho hành động giá tiếp theo hay không. Có thể thấy, khi xuất hiện mô hình nến này, cả bên bán lẫn bên mua đều đang khá lưỡng lự với quyết định giao dịch của mình.

- Nến Inside Bar cho các Traders thấy được xu hướng thị trường. Tuy nhiên, tín hiệu từ sự xuất hiện của mô hình nến Inside Bar là chưa đủ chắc chắn. Vì vậy mà cần thêm các công cụ, các chỉ báo kỹ thuật khác để hỗ trợ.

- Từ mô hình nến Inside Bar có thể thấy tâm lý thị trường của bên mua và bên bán. Nếu như xuất hiện ngày càng xuất hiện nhiều cây nến phía sau thì 2 phe vẫn còn đang trong giai đoạn lưỡng lự. Chỉ khi xuất hiện một tín hiệu nào đó từ thị trường thì mới thật sự phá vỡ được sự do dự của hai phe lúc này.

Mô hình Inside Bar và các biến thể của nó

Nến Inside Bar là một trong những mô hình nến phức tạp vì có tồn tại rất nhiều biến thể khác nhau. Nếu không thể nhận diện được các biến thể này, các Traders hoàn toàn có thể bỏ lỡ các cơ hội vào lệnh tiềm năng để thu về lợi nhuận cho bản thân.

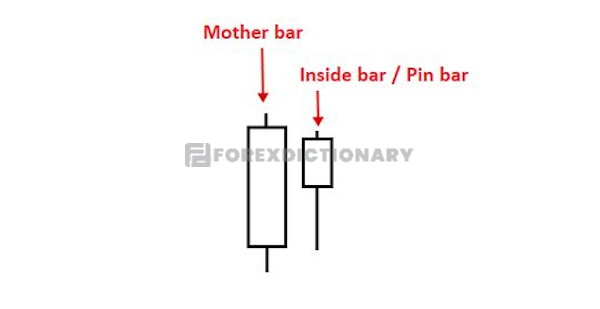

Mô hình nến kết hợp giữa Inside Bar với nến Pin Bar

Mô hình kết hợp của nến Inside Bar với nến Pin Bar dựa trên những đặc điểm chính của nến Inside Bar cơ bản. Có nghĩa là sẽ có 2 cây nến, trong đó có 1 cây nến dài hơn (gọi là cây nến mẹ), cây nến còn lại sẽ là cây nến con với thân ngắn hơn. Điểm khác biệt duy nhất của mô hình này chính là cây nến nằm trong lòng cây nến mẹ không phải là nến Inside Bar nữa mà được thay bằng cây nến Pin Bar.

Mô hình kết hợp giữa Inside Bar với nến Pin Bar

Bởi vì nến Pin Bar mang đến cho thị trường tín hiệu đảo chiều, chính vì vậy mà mẫu hình này cũng đưa ra tín hiệu về một sự đảo chiều trong thị trường. Nắm bắt được điều này thì Traders có thể nhanh chóng đón đầu xu hướng mới.

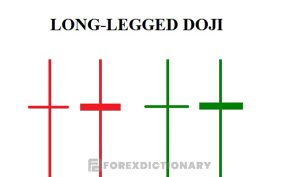

Ngoài nến Pin Bar thì các cây nến như nến Doji, nến Hammer, nến con xoay,.. cũng cho biết về một sự đảo chiều có thể xảy ra trong thời gian tới.

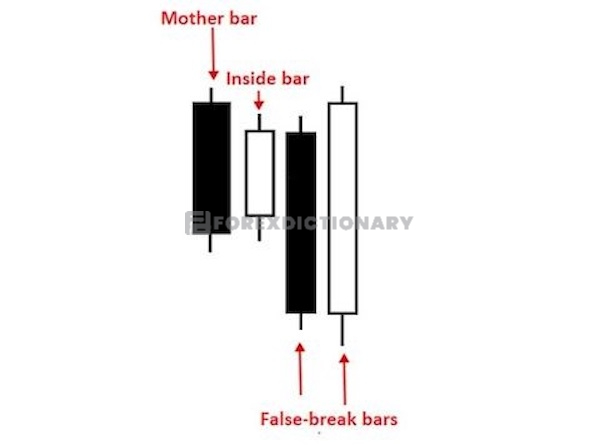

Mô hình nến Fakey Inside Bar

Fakey Inside Bar là một mô hình gồm có 4 cây nến. Trong đó 2 cây nến đầu có cấu trúc dựa trên mô hình nến inside bar tiêu chuẩn. 2 cây nến tiếp theo được biết đến là một sự phá vỡ giả (False Breakdown). Lưu ý rằng, hai cây nến thân dài có màu sắc giống với màu sắc của nến Inside Bar.

Mô hình nến Fakey Inside Bar

Mô hình nến Fakey Inside Bar thường đưa ra những tín hiệu khiến các Traders suy nghĩ theo chiều hướng rằng giá đã đảo ngược theo hướng ngược lại. Chính vì suy nghĩ này mà không ít nhà đầu tư tiến hành đặt lệnh và tham gia giao dịch. Tuy nhiên, đây chỉ là một sự phá vỡ giả vì giá sẽ nhanh chóng đi theo hướng còn lại. Do đó, các Traders cần phải quan sát kỹ và phải nhớ được đặc điểm nhận dạng của mẫu hình này mỗi khi nó xuất hiện để tránh bị dính bẫy thị trường

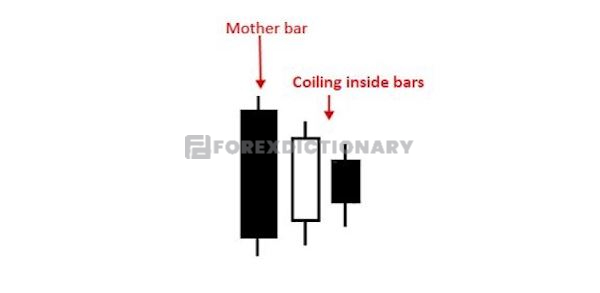

Mô hình Inside Bar lồng nhau

Mô hình Inside Bar lồng nhau là mô hình có đến 2, 3 hoặc nhiều cây nến. Cấu trúc của mô hình này sẽ là, cây lớn mẹ (Mother Bar) lớn nhất, ôm trọn cây nến thứ 2. Tiếp theo, cây nến thứ 2 sẽ ôm trọn lấy cây nến thứ 3 vào lòng. Tiếp tục như vậy với các cây nến con tiếp theo.

Mô hình Inside lồng nhau giải thích được phần nào tâm lý của hai phe trên thị trường khi có thể thấy cả bên mua lẫn bên bán đều đang có sự lưỡng lự nhất định. Tình hình này cho thấy thị trường đang có sự dồn nén và sẽ có sự bùng nổ theo xu hướng tăng hoặc giảm.

Mô hình Inside Bar lồng nhau

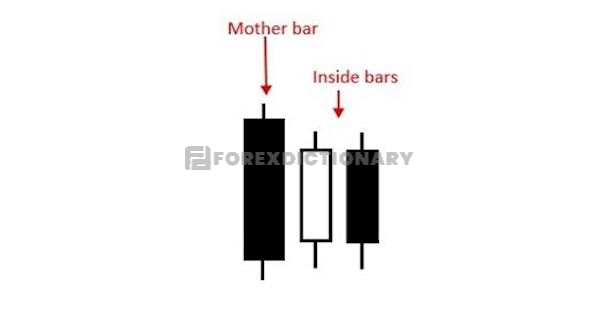

Mô hình Inside Bar đa nến

Điểm giống của mô hình Inside Bar đa nến với mô hình Inside Bar lồng nhau chính là có nhiều cây nến hơn so với mô hình nến Inside Bar cơ bản. Mô hình này có thể gồm 3 cây nến hoặc nhiều hơn. Trong đó, Mother Bar (cây nến mẹ) vẫn là cây nến có thân dài nhất. Điểm khác biệt giữa mô hình Inside Bar đa nến và Inside Bar lồng nhau chính là các cây nến tiếp theo không cần phải lồng vào nhau mà chỉ cần nằm trong phạm vi của nến mẹ. Nến con trong mô hình Inside Bar đa nến có thể có nhiều màu sắc khác nhau.

Mô hình Inside Bar đa nến

Inside Bar đa nến chỉ ra rằng thị trường đang có sự dồn nén, tích lũy để chuẩn bị bùng nổ. Tuy nhiên, vẫn chưa thể xác định được xu hướng bùng nổ của thị trường. Chính vì vậy mà cần phải cân nhắc việc vào lệnh tại thời điểm này vì đây là lúc có khá nhiều rủi ro cho các Traders. Nếu có thể, hãy đóng bớt các lệnh đang giao dịch và kiên nhẫn chờ đợi động thái tiếp theo của thị trường.

Những lỗi các Trader rất hay mắc phải khi sử dụng Inside Bar

Đặt khung trong thời gian quá ngắn

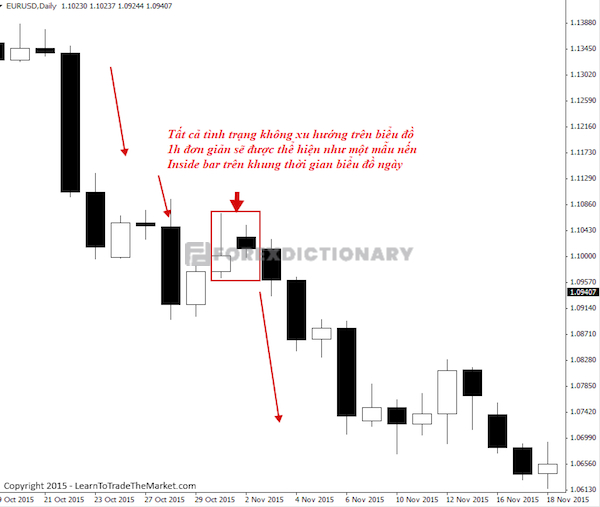

Với mẫu nến Inside Bar, lời khuyên của Forex Dictionary đến với các anh em chính là nên ưu tiên sử dụng các biểu đồ có khung thời gian dài (thấp nhất cũng phải từ H4 trở lên). Việc sử dụng khung thời gian dài sẽ giúp cho các Traders thấy rõ hơn về sự hợp nhất của giá.

Nếu như đang theo dõi nến Inside Bar trong khung lớn và chuyển xuống một khung nhỏ hơn thì rất có thể, anh em sẽ không thể tiếp tục theo dõi được mô hình nến Inside Bar được nữa khi mà lúc này, biểu đồ trước mặt chỉ là một biểu đồ giá choppy với rất nhiều tín nhiễu.

Tín hiệu Inside Bar đưa ra ở khung thời gian nhỏ có độ chính xác không cao

Trên những khung lớn, những tín hiệu nhiễu gần như là được loại bỏ hoàn toàn

Thực hiện giao dịch đảo chiều với mẫu nến Inside Bar khi chưa có kinh nghiệm

Đối với những Traders đã tiếp xúc với phong cách price action cũng như có kinh nghiệm với nến Inside Bar chuyên sâu thì việc thực hiện giao dịch đảo chiều cùng với Inside Bar chắc chắn sẽ là một giao dịch sinh ra lợi nhuận. Tuy nhiên, đối với những người chưa có kinh nghiệm thì tiến trình giao dịch này được cho là một sự thử thách không nhỏ.

Một điều cần lưu ý nữa khi thực hiện giao dịch đảo chiều chính là chỉ nên thực hiện với những mốc biểu đồ quan trọng. Điển hình như là các mức kháng cự và hỗ trợ. Ngoài ra, các Traders nên thuận theo xu hướng để đảm bảo không bị lỗ khi giao dịch. Thực hiện giao dịch dựa trên mô hình tiếp tục xu hướng là chiến lược phổ biến, hiệu quả và có độ an toàn cao nhất khi giao dịch Inside bar.

Biểu đồ cho thấy các mẫu nến Inside Bar đang hoạt động thật sự hiệu quả trong thị trường có xu hướng

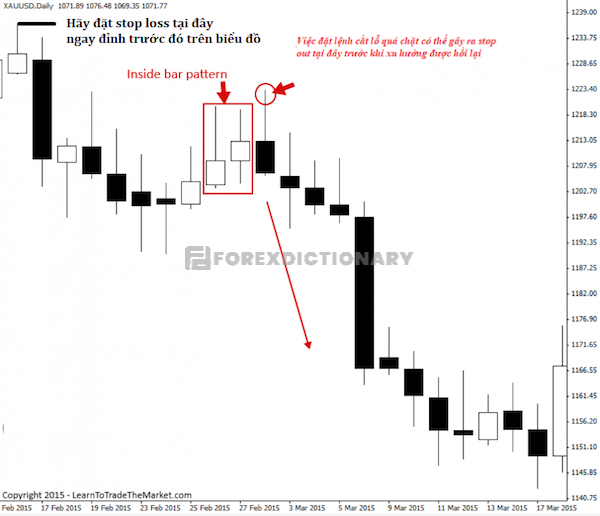

Đặt lệnh cắt lỗ (Stop Loss) ở ngưỡng quá gần

Thỉnh thoảng, việc đặt cắt lỗ của các Traders ở ngay mức trên và dưới mức đỉnh/ đáy của nến mẹ (Mother Bar) sẽ khiến cho lệnh đặt chạm mức Stop Loss. Và điều này nằm ngoài mong muốn của bạn. Để hạn chế trường hợp này, anh em nên kiểm tra ATR (phạm vi thực hiện trung bình) cho cặp tiền/ thị trường bạn đang giao dịch và chắc chắn rằng lệnh dừng lỗ của bạn không nằm trong phạm vi này. Ngoài ra, còn có một cách đặt lệnh cắt lỗ khác chính là đặt lệnh Stop Loss cách đỉnh trước đó vài chục pip trên biểu đồ giá.

Đặt lệnh Stop Loss thì nên lựa chọn 2 vị trí là: ở trên đỉnh hoặc dưới đáy của nến mẹ

Hướng dẫn chi tiết về cách cài đặt mô hình nến Inside Bar trên TradingView

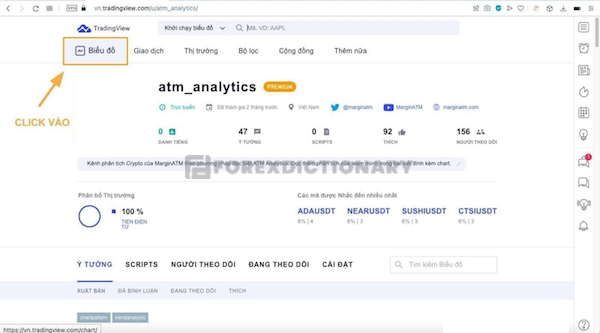

Ngay khi đã có đôi chút kiến thức về mẫu nến Inside Bar thì tiếp đến, chúng tôi sẽ giới thiệu cho bạn cách cài đặt mô hình nến Insider Bar trên nền tảng TradingView để có thể tự tin hơn khi giao dịch trên thị trường. Tiến trình cụ thể gồm có 3 bước sau:

- Bước 1: Đăng ký tài khoản TradingView và thành công thực hiện quá trình đăng nhập

- Bước 2: Click chuột vào mục “Biểu đồ “ (hay còn gọi là mục Chart) để thực hiện phân tích.

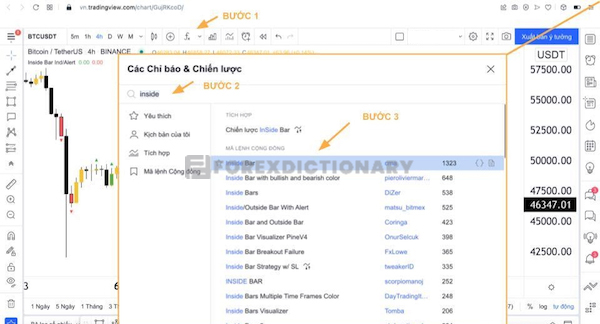

- Bước 3: Tìm kiếm ký hiệu Fx phía trên thanh biểu tượng và click chuột vào đó. Sau đó, tìm kiếm “ Inside Bar” trong thanh tìm kiếm.

Hoàn tất đăng nhập, tiếp tục click chuột trái vào mục Biểu Đồ

Tại nền tảng này, có rất nhiều các chỉ báo kỹ thuật hỗ trợ Traders phát hiện nhanh chóng mô hình nến Inside Bar. Các Traders nên lựa chọn một vài chỉ báo kỹ thuật để test độ chính xác. Để tỷ lệ chính xác cao nhất thì nên lựa chọn các chỉ báo có lượt like cao ở trong nền tảng.

Tìm kiếm “Inside Bar” trên thanh tìm kiếm ở nền tảng TradingView

Chỉ với 3 bước đơn giản là bạn đã có thể hoàn tất tiến trình cài đặt Inside Bar vào nền tảng TradingView rồi. Ngay khi tắt khung TradingView, các chỉ báo kỹ thuật sẽ hiển thị ở dưới phần giá.

Phán đoán tâm lý Traders dựa vào mô hình nến Inside Bar

Cũng tương tự các loại nến khác, Inside Bar cũng có thể phản ánh được tâm lý của các nhà giao dịch trên thị trường.

Cây nến mẹ (Nến Mother Bar) nói rằng giữa bên mua và bên bán đang có một phe áp đảo hơn, có sự ảnh hưởng rất lớn đến giá. Một điều đương nhiên rằng phe áp đảo có xu hướng mong muốn rằng giá thị trường sẽ dịch chuyển theo chiều hướng mà họ mong muốn. Nếu như bên bán chiếm ưu thế, họ sẽ mong muốn xu hướng giá giảm. Bên cạnh đó, nếu như phe mua đang có lợi thế hơn về nguồn lực, họ sẽ muốn đẩy mức giá thị trường đi lên.

Tuy vậy, đây cũng chỉ là mong muốn giữa 2 bên. Sau khi cây nến mẹ được hình thành, cây nến con dường như rất yếu thế. Điều này được chứng minh khi mà cây nến đó nhỏ và bị ôm trọn bởi cây nến mẹ.

Sự kỳ vọng của phe áp đảo và sụp đổ

Khi xuất hiện sự hình thành của một cây nến xanh có thân dài thì chắc hẳn điều đầu tiên mà các Traders hướng đến sẽ là một sự kỳ vọng giá tiếp tục tăng. Tuy nhiên, nếu một cây nến đỏ được hình thành và xuất hiện thì tâm lý của các Traders lúc này chắc hẳn sẽ là hoang mang và sụp đổ hoàn toàn khi xu hướng không được như kỳ vọng của bản thân. Lúc này, các Traders sẽ rơi vào thế “tiến thoái lưỡng nan” khi không thể lựa chọn giữa hai phương án là chốt lời hoặc tiếp tục giữ lệnh.

Quá trình tích lũy

Ở thời điểm này, thị trường giao dịch sẽ không diễn biến mạnh mẽ như trước nữa mà thay vào đó là sự đe chừng giữa 2 bên. Số lượng giao dịch ngày một ít khiến cho cây nến thứ 2 nhỏ hơn cây nến đầu tiên. Nếu như ở trong mô hình Inside Bar đa nến thì các nhà giao dịch có thể dễ dàng nhận thấy trên biểu đồ về sự xuất hiện hàng loạt của những cây nến nhỏ phía sau.

Lúc này, khi mà mẫu nến Inside Bar xuất hiện tại khung D1 thì hãy nhanh chóng đối chiếu với khung H4 hoặc là H1. Thông qua việc này, các nhà giao dịch có thể nhận biết được rằng mô hình mẫu giá tam giác đang dần được tích lũy.

Mô hình đa nến Inside Bar khi ở trong khung D1 và khi xuống khung H4

Sau khi phe áp đảo hình thành được cây nến mẹ và họ không thể điều chỉnh được mức giá đúng như xu hướng của mình chính là nguyên do hàng đầu của sự tích lũy mô hình mẫu giá tam giác.

Từ đây, có thể nói ngắn gọn rằng mô hình nến Inside Bar thường phải có sự rút chân. Có nghĩa là các cây nến con phía sau luôn phải nằm gọn trong phạm vi của cây nến mẹ.

Sau quá trình tích lũy

Nếu như trong quá trình tích lũy càng chặt thì khi mà thoát khỏi sideway thì mức giá sẽ được break cực kỳ mạnh. Mức giá sau đó sẽ có xu hướng đi theo chiều hướng mong muốn của bên thắng thế.

Nến Inside Bar và nến Harami

Nến Inside Bar và nến Harami thực chất có thể gộp chung lại thành một loại. Theo tiếng Nhật, Harami cũng mang ý nghĩa về một sự bồng bế của mẹ đối với người con của mình, khá giống với ý nghĩa Inside Bar ở trong tiếng Anh. Mô hình của nến Inside Bar và nến Harami bắt buộc là phải có một thanh nến dài, ôm trọn được những thanh nến nhỏ phía sau.

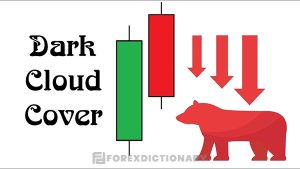

Mô hình ngược lại với mẫu nến Harami và Inside Bar chắc chắn là Bearish Engulfing với cấu tạo cây nến nhỏ đứng trước và tiếp theo là một cây nến to hơn.

Inside Bar và Inside Day

Đối với các Traders, nếu đã có kinh nghiệm tham gia phân tích kỹ thuật thì chắc sẽ không quá ngạc nhiên đối với Inside Day. Dưới góc nhìn khách quan thì Inside Day cũng là một Inside Bar. Điểm khác biệt duy nhất của hai mẫu nến này chính là Inside Day chỉ xuất hiện trong một khoảng thời gian nào đó trong ngày.

Khi sử dụng khung Daily và khung ngày thì các mô hình nến sẽ có độ tin cậy cao hơn hẳn khi so với các khung từ H4 trở xuống. Điều này có thể được giải nghĩa rằng phe chiếm được ưu thế trước đó không thể kiểm soát được hoàn toàn mức giá. Chình vì vậy mà giá có thể cao hơn mức giá của ngày hôm trước.

Do đó, có thể kết luận rằng, Inside Day vẫn là một Inside Bar nhưng chỉ có thể giao dịch trong ngày chứ không như các khung khác là H1, H4, H15.

Hướng dẫn chi tiết các cách giao dịch với nến Inside Bar hiệu quả

Có thể thấy, khi mà xuất hiện Inside Bar cũng có nghĩa là thị trường đang nằm trong giai đoạn tích lũy. Quá trình tích lũy càng dài thì mức độ bùng phát của chúng sẽ càng mạnh. Bởi vì lựa chọn hướng co cụm dần về phía cuối tam giác nên các nhà đầu tư cần phải có cho mình sự kiên nhẫn chờ giá phá vỡ mới, sau đó mới chính thức vào lệnh.

Thực hiện giao dịch mô hình Inside Bar theo hướng tiếp diễn

Xu thế này là xu thế chủ đạo được các nhà giao dịch rất yêu thích. Bởi vì điều quan trọng hơn cả là cần phải xác định được đúng xu hướng. Nếu như mô hình nến Inside Bar di chuyển trùng với xu hướng giá đang chạy thì có thể nói đây sẽ là một “cú nổ lớn” trên thị trường. Điều này có thể được giải thích rằng sau một quãng thời gian tích lũy, đây là lúc để “bùng nổ”. Lúc này, mức giá có thể di chuyển từ vài chục pip là điều hoàn toàn có thể xảy ra.

Biểu đồ ví dụ cặp tiền tệ GDPUSD sau khi đã hình thành xong các mẫu Inside Bar

Bạn có thể thấy biểu đồ GDPUSD sau khi đã hình thành các mẫu Inside Bar đa nến ở trong ví dụ trên. Cụ thể, đã có những đà giảm mạnh và sâu ngay sau khi giá phá vỡ mô hình nến Inside Bar.

Để xác định được điểm vào lệnh, bắt buộc mô hình này phải hoàn thành cây nến thứ 2 (cây nến Inside Bar). Traders không nên nóng vội mà nên kiên nhẫn chờ đợi cây nến Inside bar đóng lại. Bởi vì đây sẽ là bước then chốt, sau một quá trình tích lũy thì cây nến này sẽ tạo ra được sự đột phá.

Do đó, ngay sau khi xác định mô hình nến Inside Bar đã hình thành xong, các nhà đầu tư phải tiếp tục chờ đợi cây nến thứ 3 có sự phá vỡ. Nếu đưa mô hình Inside Bar vào các khung D1, H4 thì sẽ thấy được dễ dàng hơn. Cần phải nhớ đối chiếu chúng tại các khung nhỏ hơn để xác định được vị trí vào lệnh phù hợp.

Ví dụ về cặp GBPUSD tại khung D1 và H4

Dựa vào biểu đồ trên, dễ dàng nắm bắt được rằng ngay sau khi phá vỡ tam giác tích lũy, giá đã có dấu hiệu giảm. Ở những mô hình như thế này thì điểm vào lệnh, điểm cắt lỗ, điểm chốt lời sẽ như sau:

- Điểm vào lệnh: Luôn luôn là vị trí giá được phá vỡ

- Điểm cắt lỗ: Thường thì điểm cắt lỗ sẽ nằm ở trên cây nến thứ 2 hoặc là cây nến Inside Bar cách khoảng 1 vài pip. Đối với cặp GBPUSD, vì có dao động khá lớn nên cần phải đặt cắt lỗ một chút để tránh rơi vào tình trạng chạm mức cắt lỗ sau đó giá mới quay đầu.

Lý do mà điểm cắt lỗ hầu như luôn nằm trên cây Inside Bar chinh là vì khi vượt qua mức giá này, dựa vào lý thuyết Dow, giá sẽ hình thành 1 đỉnh cao hơn/ đáy thấp hơn. Như vậy cũng có nghĩa là mô hình đã bị False Break.

- Điểm chốt lời: Ví dụ phía trên, mô hình Inside Bar hình thành ở nến ngày (Inside Day). Do đó, khi mà tiếp diễn xu hướng giảm, chúng đã “cắm mỏ” rất mạnh.

Thực hiện giao dịch mô hình Inside Bar theo hướng đảo chiều

Thực tế đã chứng minh được rằng giao dịch theo xu hướng đảo chiều không đem lại hiệu quả như giao dịch Inside Bar theo dạng xu hướng tiếp diễn. Do đó, để đảm bảo được mức độ hiệu quả của giao dịch, cần phải xem xét và xác định rõ vị trí nằm của Inside Bar. Nếu vị trí này trùng với đường kháng cự/ hỗ trợ thì mức rủi ro sẽ giảm đi đáng kể. Đồng thời, nó cũng nâng cao mức thắng cho Traders hơn mỗi khi vào lệnh.

Vậy thì lý do gì mà nến Inside Bar xuất hiện tại vùng hỗ trợ và kháng cự lại được biết đến là vị trí giao dịch lý tưởng? Đó chính là vị vùng hỗ trợ/ kháng cự thể hiện được tâm lý của 2 phe: phe mua và phe bán.

Giả sử như, lượng người bán áp đảo lượng người mua thì lúc này, mức giá sẽ được họ đẩy xuống dưới mức hỗ trợ. Cũng chính lúc này, tâm lý người mua sẽ lo sợ mất tiền vì mức hỗ trợ đã bị phá vỡ. Hành động tiếp theo của người mua rất có thể sẽ là tìm cách “thoát hàng” và nhanh chóng rời khỏi thị trường giao dịch.

Một trường hợp khác, nếu như bên Mua mới là bên kiểm soát thị trường thì mức giá lúc này sẽ tiếp tục được đẩy xuống thấp hơn nữa. Nếu như bạn là một Traders lâu năm, bạn sẽ biết được rằng giá đã phá vỡ hỗ trợ sẽ chuyển thành kháng cự. Tuy nhiên, câu hỏi đặt ra ở đây là có nên thực sự tham gia thị trường giao dịch hay không bởi vì đây rất có thể sẽ là một “ cái bẫy” của Mr Market.

Ngay lúc này, nếu như thấy mẫu nến Inside Bar xuất hiện thì đây sẽ là một trong những dấu hiệu đáng tin nhất về hành động giá.

Ví dụ cặp tiền tệ EURUSD khi tiếp xúc với vùng hỗ trợ khá cứng

Ở vùng đã được khoanh vàng là cặp tiền tệ EURUSD sau khi đã hình thành mô hình nến Inside Bar. Ở vị trí này, EURUSD đã tiếp xúc với vùng hỗ trợ khá cứng. Tuy vậy, nó lại không thể trụ vững nên vùng hỗ trợ đã trở thành kháng cự, cặp tiền tệ EURUSD đã chính thức giảm.

Về mặt cấu tạo, mô hình nến Inside Bar này đang đi theo hướng tích lũy. Chính vì vậy mà nó chỉ thật sự đạt được hiệu quả khi đi theo xu hướng tiếp diễn. Với xu hướng đảo chiều có thể thấy như trên biểu đồ, mức giá có giảm nhưng không thật sự ấn tượng bởi vì ngay khi vừa kết thúc đợt giảm này, mức giá thị trường đã tăng lên trở lại, thậm chí là tăng mạnh.

Do đó, khi sử dụng mô hình nến Inside Bar thì nên cân nhắc tìm hiểu về đường kháng cự hỗ trợ cũng như các mô hình giá cơ bản để xác suất win được cao hơn.

Chiến lược Inside Bar Breakout

Mô hình nến Inside Bar được hiểu là một khoảng thời gian tích lũy (trong ngắn hạn), cùng với mức biến động thấp của thị trường đang có xu hướng. Các Traders tìm kiếm các giao dịch phá vỡ khi mà đỉnh/ đáy vừa mới được hình thành.

Có thể thấy ở trong mô hình cặp tiền tệ EUR/ GBP bên dưới. Trước đó, xu hướng được nhìn thấy bởi những mức đỉnh và đáy thấp dần. Sự phá vỡ xảy ra tại vị trí dưới mức thấp nhất của “nến trước” trong mô hình Inside Bar. Điều này đã kích hoạt một đợt vào lệnh SELL ở trên thị trường.

Khi sự phá vỡ tại vị trí dưới đáy, các Traders đều có xu hướng vào lệnh SELL

Nếu như sự phá vỡ không xảy ra tại vị trí thấp nhất của “nến trước” mà ngược lại, nó diễn ra trên mức cao nhất thì điều này cho biết tín hiệu về một giao dịch BUY. Điều này cho biết xu hướng hiện tạo có khả năng đảo chiều. Và như đã nói trước đó, giao dịch ngược xu hướng sẽ khiến các Traders đối mặt với nhiều rủi ro hơn. Chính vì vậy mà các nhà giao dịch cần phải thận trọng hơn khi vào/ ra lệnh trên thị trường.

Ngoài ra, phụ thuộc vào xu hướng mà các mức dừng lỗ có thể đặt tại vị trí cao nhất hoặc thấp nhất của lần giao động trước đó. Lấy điểm lệnh dừng lỗ làm chuẩn, các Traders có thể tìm ra điểm chốt lời bằng cách lấy khoảng cách dừng lỗ nhân hai.

Áp dụng phương pháp này, các Traders sẽ tạo ra được tỷ lệ R:R (Risk: Reward) là 1:2. Đây là mức tỷ lệ phù hợp để Traders quản lý rủi ro một cách hợp lý hơn.

Kinh nghiệm tích lũy từ các Traders lâu năm về cách sử dụng nến Inside Bar

- Khi mô hình nến Inside Bar xuất hiện tại khung ngày sẽ thông báo một tín hiệu có độ chính xác cao hơn hẳn khi so với những khung còn lại.

- Inside Bar có thể là mô hình 3,4 nến chứ không chỉ đơn giản chỉ là mô hình 2 nến. Với Inside Bar, thời gian tích lũy càng lớn thì tín hiệu của mô hình lại càng mạnh.

- Mô hình Inside Bar được nhận định là mô hình đơn giản chứ không thuộc những mô hình đặc biệt, điển hình như mô hình phá vỡ vùng sức ép, vùng giằng co thất bại. Tuy nhiên, khi thực hiện giao dịch với những mô hình càng đơn giản thì càng phải có những chỉ báo kỹ thuật hỗ trợ để nâng tỷ lệ thắng của bản thân.

- Trade Inside Bar thuận theo xu hướng ở những khu vực giá ít quan trọng hơn: Khi mức giá nằm ngoài vùng quan trọng (vùng hỗ trợ kháng cự) và bắt đầu hình thành các Setup Inside Bar xác suất xuất Trade Inside Bar thuận xu hướng sẽ có tỷ lệ thắng cao hơn.

- Trade Inside Bar đảo ngược xu hướng trong các khu vực giá quan trọng: Trong phạm vi vùng quan trọng, nếu như thấy Setup Inside Bar xuất hiện thì các Traders nên chạy ngược lại xu hướng và không nên chạy đến vùng kháng cự/ hỗ trợ mạnh. Ở khu vực vùng giá này, các Traders nên tập trung quan sát hành động của giá nhiều hơn cũng như theo dõi các mô hình giá mạnh khác của Price Action.

Bài viết phía trên đã cung cấp toàn bộ thông tin về mô hình nến Inside Bar đến quý đọc giả. Mong rằng qua những nội dung trên, Traders sẽ có cái nhìn khách quan hơn về mô hình này, đồng thời xác định được chính xác xu hướng mà tín hiệu nến Inside Bar đem lại là tiếp diễn hay đảo chiều để thực hiện giao dịch hiệu quả nhất.

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.