Rủi ro đạo đức hay Moral Hazard là gì? Đây được biết đến là một hình vi vô cùng nghiêm trọng ở trong các hoạt động tài chính và nó sẽ được phát sinh khi chủ thể kinh tế bị suy thoái đạo đức. Tình trạng Moral Hazard sẽ xuất hiện phổ biến nhất trong lĩnh vực bảo hiểm và lĩnh vực ngân hàng. Đặc biệt, trong lịch sử cũng đã xảy ra rất nhiều phi vụ nổi tiếng liên quan đến Moral Hazard. Để hiểu rõ hơn về vấn đề này, bạn hãy cùng chúng tôi tìm hiểu ngay sau đây nhé.

Moral Hazard (Rủi ro đạo đức) là gì?

Moral Hazard còn được gọi là Rủi ro đạo đức. Đây là một thuật ngữ về kinh tế học và tài chính được dùng để chỉ một loại rủi ro phát sinh khi chủ thể kinh tế có đạo đức bị suy thoái. Moral Hazard sẽ phát sinh khi bên có ưu thế về thông tin hành động theo hướng có lợi cho bản thân mình dù cho hành động đó có thể gây hạn đến bên có ưu thế thông tin kém hơn. Sau khi giao dịch được thực hiện thì hiện tượng này sẽ được phát sinh, một bên sẽ tiến hành thực hiện các hành động ẩn giấu và lợi ích của phía đối tác sẽ bị ảnh hưởng.

Tìm hiểu chi tiết với các thông tin liên quan đến rủi ro đạo đức

Đối với bên kém ưu thế thông tin, các hành vi tha hóa của bên có ưu thế thông tin được cho là không đứng đắn và là một hành vi có thể gây nguy hiểm và mang đến nhiều rủi ro. Khi mà một bên trong thỏa thuận không phải gánh chịu các hậu quả có chứa nhiều rủi ro tiềm ẩn thì sẽ gia tăng khả năng Moral Hazard xảy ra. Trong ngành cho vay và bảo hiểm vấn đề vô cùng phổ biến, tuy nhiên nó cũng có thể tồn tại ở trong mối quan hệ giữa người sử dụng lao động và người lao động.

Những thuật ngữ liên quan đến Rủi ro đạo đức – Moral Hazard là gì?

Thông tin bất cân xứng – Asymmetric information

Thông tin bất cân xứng còn được gọi là bất cân xứng thông tin, nó có tên tiếng anh là Asymmetric information. Đây là một trạng thái bất cân bằng ở trong câu cấu thông tin, tức là giữa những chủ thể giao dịch có mức độ không ngang bằng nhau khi nắm giữ thông tin. Hiểu một cách nôm na thì thông tin bất cân xứng chính là một bên có nhiều thông tin, nhiều hiểu biết hơn về một vấn đề nào có có các hành động khiến cho bên kia bị tổn thất, rộng hơn nữa là cả xã hội. Rủi ro đạo đức và lựa chọn đối nghịch chính là 2 hệ quạ được xem là đáng chú ý và tai hại nhất của vấn đề này.

Thuật ngữ Asymmetric information – Bất cân xứng thông tin trong Moral Hazard

Lựa chọn đối nghịch – Adverse Selection

Lựa chọn đối nghịch là một cơ chế lựa chọn hoặc sàng lọc của thị trường bắt nguồn từ bất cân xứng thông tin gây nên một kết cục đó chính là thông tin ở trên thị trường đã bị che đậy. Khi ở trong một thị trường, lựa chọn đối nghịch sẽ xảy ra khi người mua hoặc người bán biết rõ hơn về việc sản phẩm đó có tính chất như thế nào trong khi đối tượng kia lại không biết. Đồng thời, đây chính là một tình huống về vấn đề xuất hiện bất cân xứng thông tin trước khi thực hiện giao dịch.

Lựa chọn đối nghịch (Adverse Selection) khi tìm hiểu về Moral hazard

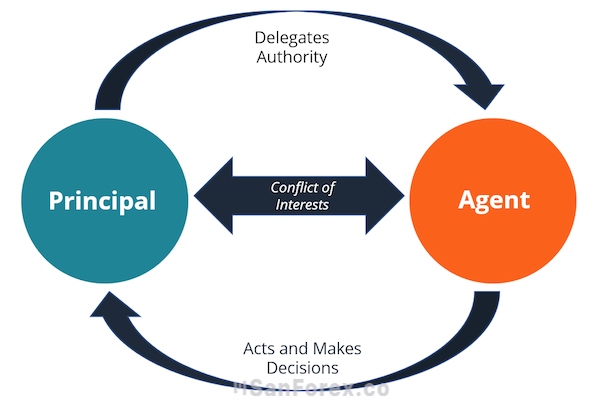

Mâu thuẫn Người ủy quyền (bên ủy thác hay người thừa hành) và Bên được ủy thác – Principal and Agent problem

Mâu thuẫn Người uy quyền, bên ủy thác hay người thừa hành và bên được ủy quyền còn được gọi là Principal – Agent problem. Đây là một hiện tượng mà người được ủy quyền hay người được giao nhiệm vụ không thực hiện đúng với việc đã được giao và có các hành động trục lợi cá nhân khiến cho bên kia bị tổn thất. Nó chính là một phiên bản khác của Moral Hazard, tuy nhiên lại có các yếu tố được lựa chọn đối nghịch.

Đôi nét về thuật ngữ Principal – Agent problem trong Rủi ro đạo đức

Tình huống này được phát sinh bởi vì sự tách biệt quyền điều hành và quyền sở hữu khi mà các khó khăn nảy sinh ở trong một điều kiện bất cân xứng thông xin. Cụ thể là khi người đại diện được chủ sở hữu thuê để thực hiện các lợi ích của bản thân nhưng người đại diện lại hành động ngược lại vì lợi ích của cá nhân của họ.

Agent problem

Đây được biết đến là một dạng đặc biệt của tình trạng rủi ro đạo đức (Moral Hazard), trong đó bên ủy thác sẽ là bên có thông tin kém ưu thế và bên được ủy thác (tức là đại lý) sẽ là bên có nhiều ưu thế thông tin hơn.

Bên ủy thác sẽ không được giám sát các hành vi của bên nhận ủy thác một cách đầy đủ và bên nhận ủy thác cũng hiểu được vấn đề này. Với tình trạng này, bên được ủy thác tự nhiên đã nảy sinh ra một động cơ đó là hành động theo xu hướng mà bên ủy thác xem là không phù hợp.

Agent problem – Một dạng tình trạng rủi ro đạo đức (Moral Hazard) đặc biệt

Chẳng hạn như nhiệm vụ được giao của những người quản lý ngân hàng đó chính là cấp tín dụng một cách thận trọng để việc thu hồi vốn gốc cũng như lãi cho vay được thu hồi và đảm bảo hiệu quả, an toàn ở trong hoạt động của ngân hàng. Tuy nhiên, nhiều người lại hành động cho vay theo các dự án rủi ro bởi vì dựa vào quan hệ để được chia lợi nhuận bất hợp pháp. Khi mất vốn, ngân hàng cũng như toàn bộ nền kinh tế sẽ chịu tổn thất, còn những người này chỉ cần nghỉ việc và tìm một công việc khác là được.

Thuật ngữ Moral hazard – Rủi ro đạo đức có nguồn gốc như thế nào?

Thuật ngữ “Moral Hazard” dựa theo Dembe and Boden, 2000, p. 258 có nguồn gốc từ ngành bảo hiểm được đặt ra bởi các nhà cung cấp dịch vụ bảo hiểm Anh quốc từ thế kỷ 17. Vào những năm 60 của thế kỷ XX, thuật ngữ Moral Hazard đã bắt đầu được các nhà kinh tế học Hoa Kỳ sử dụng để nói ra tình trạng kém hiệu suất phát sinh ra từ loại rủi ro đạo đức trên.

Sau này, thuật ngữ Moral Hazard đã vượt ra khỏi lĩnh vực bảo hiểm và được sử dụng vô cùng phổ biến khi các yếu tố tâm lý được đề cập đến. Ở trên nhiều quốc gia, thuật ngữ này đã được sử dụng bằng nguyên gốc tiếng Anh, thậm chí còn được phiên âm ra theo tiếng nước của họ. Ở Việt Nam, thuật ngữ này được dịch ra thành cụm từ “Rủi ro đạo đức”, “Nguy hiểm đạo đức”, “Mối nguy đạo đức”, “Nguy cơ đạo đức”, “Suy thoái đạo đức”, “Chơi lận”, “Tính ỷ lại”, “Tâm lý ỷ lại”, “Ỷ thế làm liều”, hoặc cũng có thể nguyên theo thuật ngữ nguyên bản của nó là “Moral Hazard”.

Tìm hiểu về nguồn gốc và sự ra đời của Rủi ro đạo đức – Moral Hazard

Những ví dụ phổ biến cần biết về Moral Hazard

Rủi ro đạo đức được nhận thấy ở trong rất nhiều tình huống và trong nhiều vực khác nhau. Đặc biệt nhất đó chính là lĩnh vực bảo hiểm và lĩnh vực ngân hàng.

Trong lĩnh vực ngân hàng

Đây là một hiện tượng vô cùng phổ biến ở trong lĩnh vực ngân hàng với nguyên nhân chính đó là thiếu giám sát tài chính ở cả từ phía chính phủ cũng như từ phía cổ đông đã làm cho các ngân hàng nảy sinh ra Moral Hazard. Niềm tin đã cho rằng chính phủ sẽ vì lợi ích của người gửi tiền để cứu những ngân hàng thoát khỏi nguy cơ phá sản có khả năng khiến cho rủi ro đạo đức nảy sinh ở các ngân hàng.

Chính bản thân ngân hàng cũng có khả năng sẽ gặp phải các Moral Hazard từ những người đi vay khi ngân hàng không thẩm định và đánh giá một cách chính xác cũng như khách quan nhất về tính hiệu quả từ chính các phương án kinh doanh được người đi vay đưa ra mà thay vào đó lại kích thích họ sử dụng khoản vay theo cách thức mạo hiểm hơn.

Rủi ro đạo đức phát sinh nhiều ở trong lĩnh vực ngân hàng

Không những thế, với những khoản vay có quy mô rộng lớn thì lại có cơ chế rất khác khi mà rất ít ngân hàng dám cho các doanh nghiệp vay những khoản nợ lớn ngay cả khi đó là doanh nghiệp có quan hệ thân thiết đối với khách hàng nếu như chỉ dựa vào mục tiêu và hiệu quả kinh doanh bởi vì rủi ro rất cao. Đặc biệt là ở trong bối cảnh rất dễ bị cuốn vào vòng lao lý khi chỉ cần một khoản vay gặp rủi ro.

Khi đó, cơ chế Moral Hazard và lựa chọn đối nghịch xuất hiện khi mà những người muốn thu lợi nhuận nhận thấy chỉ có 2 cách để có được các khoản vay lớn chính là sở hữu ngân hàng cũng như tạo dựng một mối quan hệ tốt đối với những người có thẩm quyền quyết định. Kết quả là, trong môi trường các khoản dàn xếp tài chính cho các cuộc chơi lớn, trên thị trường lúc này sẽ chỉ còn lại các ngân hàng hay cụ thể là những tổ chức tài chính với các sở hữu chéo và những mối quan hệ thân hữu.

Trong lĩnh vực bảo hiểm

Như đã chia sẻ ở phần Moral Hazard là gì, hiện tượng này xảy ra bởi vì thiếu thông tin dẫn đến không có sự giám sát đầy đủ từ bên cung cấp dịch vụ bảo điểm của bên được bảo hiểm, đó chính là việc họ thay đổi các hành vi của bản thân cho khác đi so với những hành bên mà bên cung cấp dịch vụ bảo hiểm nhận thấy khi hợp đồng bảo hiểm được ký kết.

Ví dụ như sau khi bạn đã tiến hành mua bảo hiểm cho tài sản, bạn sẽ không có được nhiều động cơ giữ gìn tài sản nữa. Bởi vì sẽ có tâm lý nếu như có mất mát hay hư hỏng gì thì đã được bồi thường bởi công ty bảo hiểm rồi. Hay thậm chí có nhiều trường hợp đã cố ý phá hoại tài sản để nhận được tiền bồi thường hay tự phóng hỏa nhà của mình để được nhận tiền bồi thường từ bảo hiểm hỏa hoạn.

Các công ty bảo hiểm sẽ không có thông tin về việc tài sản sẽ được bạn sử dụng như thế nào, cho nên bạn có thể thực hiện các hành động đi ngược lại với những quyền lợi của các công ty bảo hiểm.

Công ty bảo hiểm đối mặt với tình trạng Rủi ro đạo đức

Các biện pháp phòng ngừa rủi ro đạo đức – Moral Hazard

Để phòng ngừa rủi ro đạo đức, bạn có thể thực hiện theo hai biện pháp như sau:

Biện pháp 1

Các cam kết trừng phạt những rủi ro đạo đức có khả năng xảy ra sẽ được bên có ưu thế thông tin kém hơn đưa ra trong hợp đồng. Khi đó, bên có ưu thế thông tin sẽ có sự cân nhắc về các nguy cơ trừng phạt và sẽ hạn chế được những động cơ thay đổi hành vi.

Biện pháp 2

Cần tăng cường việc thu thập các thông tin cũng như tăng cường giám sát để tình trạng thông tin không đối xứng được khắc phục.

Tìm hiểu về các phi vụ liên quan đến Moral Hazard nổi tiếng trong lịch sử

Moral Hazard nảy sinh ở cuộc khủng hoảng kinh tế năm 2008 – 2009

Một trong số những ví dụ nổi bật nhất khi nhắc đến Moral Hazard đó chính là cuộc khủng hoảng tài chính diễn ra năm 2008 – 2009 đã khiến cho nhiều tổ chức tài chính cũng như ngân hàng rơi vào tình trạng thanh khoản thiếu hụt. Chính điều này đã tác động mạnh mẽ đến nền kinh tế và khiến cho cung tiền giảm, sản lượng giản và tỷ lệ thất nghiệp gia tăng. Tại Hoa Kỳ và Anh, chính phủ đã phải có sự can thiệp đó chính là đưa ra những gói cứu trợ theo quy mô lớn.

Kể từ khi xảy ra cuộc khủng hoảng tài chính này, chính phủ đã bắt đầu có sự ngầm hiểu rằng nên bảo lãnh và cứu trợ các ngân hàng thoát khỏi nguy cơ phá sản. Tuy nhiên, việc cứu trợ của chính phủ lại gặp một vấn đề đó là nó tạo ra một tiền tệ ở trong tương lai không khác gì một sự đảm bảo ngầm về việc chính phủ sẽ ra mặt cứu trợ khi ngân hàng rơi vào tình trạng khó khăn.

Sự xuất hiện của Moral Hazard tại cuộc khủng hoảng kinh tế vào năm 2008 – 2009

Chính điều này đã khiến cho Moral Hazard xảy ra. Thay vì thực hiện những hành động ngăn chặn tình trạng khó khăn có khả năng xảy ra ở tương lai thì các ngân hàng sẽ ngồi im chờ đợi sự giải cứu từ chính phủ. Từ đó đã khuyến khích các ngân hàng vẫn sẽ tiếp tục chấp nhận các rủi ro nếu như những việc làm này mang lại cho họ những lợi nhuận tạm thời.

- Ngân hàng được hưởng lợi nếu như rủi ro có thể dẫn đến lợi nhuận cao hơn.

- Ngân hàng sẽ hưởng lợi từ các gói cứu trợ của chính phủ nếu như rủi ro thất bại và phá sản xảy ra.

Bê bối LIBOR 2012 với câu chuyện thao túng lãi suất liên ngân hàng chấn động làng tài chính toàn cầu

Rủi ro đạo đức chính là điểm kết nối chính giữa việc lạm dụng thị trường tài chính và tội phạm cổ cồn trắng. Một trong số các mối quan tâm lớn của các nhà quản lý và nhà điều tra chính là thao túng thị trường tài chính. Những cáo buộc liên quan về việc thao túng LIBOR chính là minh chứng để chứng minh về tính nhạy cảm của vấn đề này. Tuy nhiên, việc thao túng này cũng không thể nào là kết quả của một tổ chức hành động đơn lẻ và thay vào đó lại chính là cuộc chơi của những ông lớn của ngành ngân hàng.

Đây chính là một kế hoạch được tạo ra bởi các chủ ngân hàng ở tại nhiều ngân hàng lớn như RBS, HSBC, Barclays và LLoyds với mục đích thao túng tỷ giá liên ngân hàng London (tức là LIBOR) để đặt được các mục đích về lợi nhuận.

Bê bối LIBOR – Câu chuyện thao túng lãi suất ngân hàng toàn cầu năm 2012

Trong đó, Barclays đã phải mất một số tiền phạt khổng lồ bởi vì họ cũng có vai trò trong vụ bê bối và gây ra thiệt hại được ước tính có giá trị tương đương 9 tỷ USD. Đặc biệt, phải có đến 11 ngân hàng lớn trên thế giới có khả năng bị phạt bởi vì vụ việc này với khoảng 14 tỷ USD. Sau bê bối LIBOR, FCA (Cơ quan quản lý tài chính Anh) đã đảm nhận trách nhiệm theo dõi và giám sát LIBOR từ BBA (Hiệp hội Ngân hàng Anh) và sau đó trách nhiệm được chuyển sang cho IBA (Cơ quan quản lý điểm chuẩn ICE).

Hiện nay, sau khi đại dịch Covide-19 đi qua, cuộc khủng hoảng kinh tế xảy ra đã dấy lên một mối đe dọa nghiêm trọng đối với tình trạng Moral Hazard. Trên khắp thế giới, các ngân hàng trung ương đã tiến hành thực hiện nhiều biện pháp khác nhau hiệu quả nhằm cứu vãn nền kinh tế và các nhà đầu tư cũng bắt đầu có sự cân nhắc đối với sự phân nhánh của các chính sách cực đoan. Các mối lo ngại về Moral Hazard đã bắt đầu nổi lên trong họ và những người đi vay có khả năng sẽ lao vào rủi ro nhiều hơn nữa với mạng lưới an toàn được chính phủ ban hành.

Như vậy, với các chia sẻ về Moral Hazard là gì, có thể thấy rủi ro đạo đức là một lĩnh vực có quy mô rộng lớn bắt nguồn từ các hành vi vụ lợi bên trong thị trường của các chủ thể kinh tế đã khiến cho các giao dịch tài chính diễn ra không công bằng và có phần nguy hiểm. Đặc biệt hơn hết trong các lĩnh vực tài chính và bảo hiểm, để đảm bảo doanh nghiệp có được sự hoạt động tốt thì việc ngăn chặn Moral Hazard là một việc làm cực kỳ quan trọng. Vì vậy, hy vọng qua bài viết này của chúng tôi bạn sẽ hiểu rõ hơn về tình trạng Moral Hazard.

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.

Các bài viết liên quan