Chiến lược kết hợp RSI và MACD chính là phương pháp được nhiều nhà giao dịch theo đuổi phong cách đơn giản yêu thích. Dựa vào chiến lược này, các nhà đầu tư sẽ nắm bắt xu hướng thị trường một cách dễ dàng. Từ đó, giao dịch hiệu quả hơn trong mọi điều kiện xu hướng. Bài viết hôm nay của Forex Dictionary sẽ làm rõ về khái niệm chiến lược kết hợp RSI và MACD, hỗ trợ tối đa các Traders khi tham gia thị trường ngoại hối.

Khái quát về chỉ báo RSI và MACD

Chỉ báo dao động (Oscillators) được biết là một tập hợp các chỉ số kỹ thuật trên thị trường. Được dùng để xác định cường độ của một xu hướng, đồng thời cho biết liệu thị trường có bị mua quá mức hay bán quá mức hay không? Mỗi chỉ báo đều sẽ có sự khác biệt trong công thức tính toán. Tuy nhiên, mỗi chỉ báo đều sẽ cung cấp tín hiệu cho các nhà đầu tư về một xu hướng tiếp tục hoặc là sự đảo chiều của thị trường.

Thuật ngữ dao động Oscillators xuất hiện vì trong thực tế, chúng dao động giữa hoặc trong hai mức đã xác định trước đó. Cho dù thị trường có biến động lớn như thế nào, di chuyển lên xuống bao xa thì chỉ báo vẫn chỉ di chuyển trong đúng phạm vi mà đã được thiết lập từ trước.

Điều này cũng sẽ gây ra hai vấn đề như sau:

- Một là, chỉ báo kỹ thuật có thể duy trì tại mức mua và mức bán quá mức trong điều kiện xu hướng thị trường mạnh mẽ. Điều này cho biết rằng, tín hiệu đảo chiều vẫn có thể tồn tại trong một khoảng thời gian khá dài trước khi thị trường thật sự đảo chiều.

- Hai là, các chỉ số được đưa ra đều được tính toán từ những dữ liệu trong quá khứ. Chính vì vậy mà chỉ báo này thường được mô tả là chỉ báo trễ hoặc chỉ báo tụt hậu.

Đường trung bình động phân kỳ hội tụ (MACD), Chỉ số sức mạnh tương đối (RSI) cùng với Stochastic là bộ ba chỉ báo dao động phổ biến, được sử dụng nhiều nhất trong giao dịch thị trường. Tuy nhiên, bài viết hôm nay của Forex Dictionary sẽ chỉ phân tích về chỉ báo đường trung bình động phân kỳ hội tụ – Moving Average Convergence Divergence (MACD) và Chỉ số sức mạnh tương đối – Relative Strength Index (RSI).

Tìm hiểu về chỉ số MACD

Kết cấu của đường trung bình động phân kỳ hội tụ – MACD

MACD với cái tên đầy đủ là Moving Average Convergence Divergence, là đường trung bình động phân kỳ hội tụ. MACD đóng vai trò là một chỉ báo về độ trễ dựa trên xu hướng thị trường. Đồng thời, nó cũng giúp hiển thị dữ liệu trong quá khứ cũng như các định sức mạnh hiện tại của xu hướng thị trường. Nhìn chung, chỉ báo MACD chỉ ra cho các Traders những tín hiệu mua và bán căn bản nhất.

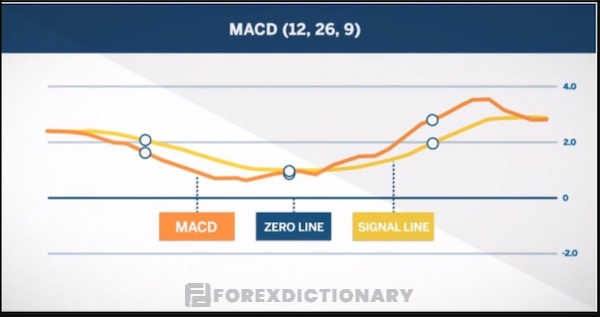

Đường trung bình động phân kỳ hội tụ được cấu tạo từ 3 phần như sau:

Chỉ báo MACD được cấu thành bởi 3 đường chính: MACD, Zero Line và Signal Line

- Đường MACD – MACD line: Sự khác biệt của hai đường trung bình EMA được di chuyển theo cấp số nhân. Đường MACD được cài đặt tự động là EMA nhanh 12 kỳ và EMA chậm 26 kỳ. Tuy nhiên, Traders có thể điều chỉnh ngưỡng EMA thành 5 và 35 để phù hợp hơn với những khung thời gian dài.

- Đường tín hiệu MACD – MACD Signal line: Đây là một phiên bản dễ dàng hơn đáng kể. Nhìn chung, các nhà đầu tư thị trường sẽ lấy mức trung bình dựa vào 9 kỳ cuối cùng gần đây. Có thể dựa vào ngày, dựa vào giờ tùy theo mong muốn cá nhân của các nhà đầu tư. Trong đó, một biến thể được sử dụng cho giao dịch chậm là kết quả của 5 kỳ giao dịch gần đây.

- Biểu đồ Histogram MACD: Mỗi thanh trên histogram mang một ý nghĩa riêng, đại diện cho sự khác biệt của MACD line và MACD Signal Line. Biểu đồ histogram biểu thị các khu vực mà tài sản nằm trong ngưỡng mua/ bán quá mức. Chính vì điều này mà biểu đồ histogram MACD được sử dụng phổ biến như những tín hiệu sớm của thị trường.

- Bên cạnh 3 đường trên, các nhà đầu tư có thể quan sát trên biểu đồ đường Zero Line – Đường giá trị 0.

Tín hiệu mà MACD cung cấp cho các Traders

Các chiến lược giao dịch với MACD là gì? Trên thực tế, MACD là chỉ báo đơn giản nhất và được các nhà đầu tư sử dụng thường xuyên để phân tích kỹ thuật. Bởi vì các tín hiệu nó cung cấp đều tương đối rõ ràng nên hầu hết các Traders đều không quá bất ngờ đối với những tín hiệu thị trường mà nó mang lại.

Biểu đồ về chỉ báo MACD trên nền tảng TradingView

Nhà đầu tư cần phải ghi nhớ 3 sự kiện chính như sau:

- Khi đường MACD (đường màu xanh lam) chạy ngang qua đường 0: Trường hợp nó cắt từ dưới lên trên ( đường MACD có sự thay đổi từ âm sang dương) thì nó đưa ra dấu hiệu về một sự tăng giá. Tuy nhiên, nếu bạn nhận thấy rằng đường MACD đang di chuyển xuống dưới ( các con số thay đổi từ dương sang âm), điều này có nghĩa là nó đang chỉ báo xu hướng giảm giá.

- Khi MACD (Đường màu xanh lam) cắt MACD Signal Line: Cũng giống như mô hình xác định xu hướng như trên, khi MACD cắt đường tín hiệu khi xu hướng thị trường đang tăng thì điều này cho thấy một tín hiệu mua mạnh mẽ trong thời gian giao dịch sắp tới. Ngược lại, khi MACD có dấu hiệu đi xuống, cắt đường tín hiệu từ trên xuống thì ám chỉ một xu hướng giảm.

- Histogram ( màu trắng) vượt qua đường 0 – đường Zero: Những thanh thuộc vùng dương biểu hiện sức mạnh của sự tăng giá. Chính vì vậy mà khi giá trị càng cao thì càng cho thấy một sự đảo chiều xu hướng tương đối mạnh mẽ. Nếu như Histogram nằm dưới đường 0 – Đường Zero thì một hiện tượng ngược lại sẽ diễn ra.

Các nhà đầu tư cần phải ghi nhớ khá nhiều nguyên tắc và lưu ý khi tham gia thị trường giao dịch. Một trong số đó là lưu ý về khoảng cách giữa 3 đường: Đường MACD, Đường Tín hiệu và đường 0). Khi mà khoảng cách giữa 3 đường này bị kéo giãn quá nhiều cho thấy thị trường đang trong trạng thái quá mức. Mặt khác, nếu như khoảng cách giữa 3 đường này tương đối gần thì cho biết thị trường đang có sự điều chỉnh.

Khái quát về chỉ số RSI

Kết cấu của chỉ số sức mạnh tương đối – RSI

Chỉ số RSI – Relative Strength Index cho biết cường độ của các hành động bán hoặc mua trên thị trường ở thời điểm hiện tại. Đây là một chỉ báo thuộc nhóm động lượng, giúp các Traders biết được tình hình của thị trường trong khoảng thời gian giao dịch đang được diễn ra như thế nào?

Công thức được sử dụng để tính chỉ số RSI rất đơn giản, cụ thể là chia lợi nhuận trung bình cho tổn thất trung bình trong một khoảng thời gian nhất định. Khung thời gian mặc định là 14. Tuy nhiên, các nhà đầu tư có thể lựa chọn khung thời gian nhỏ hơn, chẳng hạn như khung thời gian 7 kỳ để có được độ nhạy lớn hơn. Ngoài ra, Traders cũng có thể tăng số kỳ lên 21 để đảm bảo độ ổn định của chỉ báo.

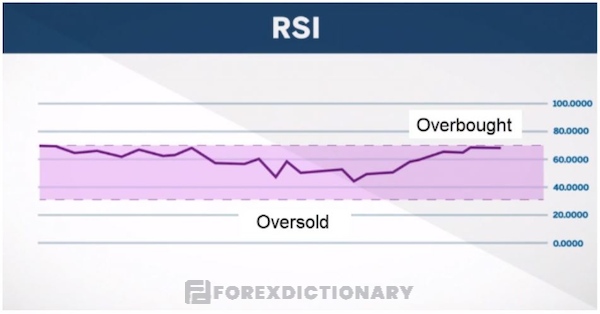

Đưa ra tín hiệu về sức mạnh của bên mua/ bên bán ở thị trường hiện tại

Tín hiệu từ chỉ báo RSI

- Theo như quan sát chung, có thể thấy đường chỉ số sức mạnh tương đối – RSI được sử dụng nhằm xác định các vùng quá mua hoặc quá bán. Các khu vực này được xác định dựa trên tỷ lệ tương đối trong khoảng 0 – 100 điểm.

- Quá mua: Trong điều kiện người mua thị trường tăng giá, họ sẽ có xu hướng đầu tư nhiều hơn về một loại tài sản cụ thể. Điều này sẽ giúp mức giá hiện tại chạm tới một ngưỡng giá cao hơn. Dựa vào chỉ báo RSI, Traders có thể xác định được rằng xu hướng đã đạt đến giới hạn hay chưa? Thường thì các vùng quá mua sẽ có ngưỡng bắt đầu là 70 điểm và sẽ cung cấp một tín hiệu để bán. Đối với những nhà đầu tư an toàn, họ sẽ sử dụng các mức 75 và 80 để đảm bảo tuyệt đối giao dịch của bản thân.

- Quá bán: Khi các nhà giao dịch thị trường có xu hướng bán tài sản mà họ đang nắm giữ, họ sẽ thực hiện hành động đẩy giá xuống. Ngay khi chỉ số RSI vượt qua 30 điểm, thị trường sẽ đi vào vùng quá bán và đưa ra một tín hiệu mua. Để an toàn hơn, nhiều nhà đầu tư sẽ chờ đợi mức 20 hoặc 25. Tuy nhiên các Traders nên cân nhắc bởi vì điều này tương đối hiếm.

Các nhà giao dịch thị trường có thể sử dụng chỉ báo để xác định các phân kỳ hội tụ RSI giảm hoặc tăng. Nếu giá giảm và chỉ số RSI tăng, đó là dấu hiệu cho thấy xu hướng tăng giá. Tuy nhiên, khi giá đang tăng mà chỉ số RSI lại giảm, điều này cho biết thị trường sắp tới sẽ tiến vào giai đoạn giảm giá.

So sánh chỉ báo MACD với chỉ báo RSI

Một điều quan trọng mà các nhà giao dịch thị trường cần phải biết đó là chỉ báo RSI cùng với MACD đều là các chỉ báo động lượng dựa theo xu hướng. Chỉ báo sẽ cho thấy sự liên kết giữa hai đường trung bình động với mức giá của một tài sản cụ thể. Đôi khi Traders áp dụng chiến lược kết hợp RSI và MACD trong giao dịch vì khả năng hiệu quả của nó nhưng vẫn không thật sự hiểu về sự kết hợp này.

Nói một cách đơn giản, chỉ báo MACD được hiểu là thước đo tiêu chuẩn dùng để đo lường sự liên kết giữa hai đường trung bình động EMA. Trong khi đó, chỉ số RSI được sử dụng để theo dõi biến động giá liên quan đến các mức cao/ thấp xảy ra gần đây trên thị trường. Nói chung, kết hợp MACD và RSI sẽ cho các nhà phân tích kỹ thuật có cái nhìn tổng quan hơn về tình hình thị trường và xu hướng thị trường ở thời điểm hiện tại.

Cả hai chỉ số này đều được sử dụng để đo lường động lượng của thị trường. Tuy nhiên, vì chúng đang đo lường các khía cạnh khác nhau nên chúng có thể cung cấp những thông tin trái ngược nhau. Chẳng hạn, chỉ báo RSI có thể hiển thị giá trị từ 70 trở lên trong một khoảng thời gian nhất định, cho thấy thị trường đang trong trạng thái bị mua quá mức so với các mức giá gần đây. Trong khi chỉ báo MACD cho thấy thị trường vẫn đang tích cực với đà mua này.

Phương pháp sử dụng kết hợp RSI và MACD hiệu quả

Đối với những nhà giao dịch thích sử dụng các chiến lược giao dịch dựa trên quy tắc đơn giản, sự kết hợp đường MACD và RSI là một chiến lược tuyệt vời. Chiến lược giao dịch ngoại hối này hỗ trợ tối ưu cho các nhà giao dịch thị trường, đặc biệt là những Traders mới.

Một lý do nữa nữa mà nhiều người chơi sử dụng chiến lược RSI và MACD chính là hai chỉ báo này rất phổ biến. Do đó, chúng dễ dàng được tìm thấy và cài đặt mặc định trên hầu hết các nền tảng giao dịch.

Thiết lập biểu đồ khi áp dụng chiến lược kết hợp RSI và MACD trong Forex

- Chỉ báo MACD áp dụng cho các biểu đồ với các thông số tiêu chuẩn là 12, 26 và 9 kỳ.

- Điều quan trọng cần lưu ý là chỉ báo RSI được thành 7 kỳ và chỉ được sử dụng tại mức 50.

Phương pháp giao dịch kết hợp RSI và MACD dựa trên giả định:

- Chỉ báo RSI là thước đo tiêu chuẩn dùng để đánh giá động lượng của thị trường.

- Histogram của MACD được các nhà đầu tư sử dụng với mục đích xác định thời điểm để vào lệnh.

Biểu đồ thể hiện các chỉ số giao dịch hiện tại của MACD và chỉ số RSI

Tín hiệu Mua – Tín hiệu Bán và những quy tắc cần nhớ khi áp dụng chiến lược kết hợp RSI và MACD

Tín hiệu mua

- Kiên nhẫn chờ đợi chỉ báo RSI 7 kỳ tăng lên trên mức 50

- Khi chỉ báo RSI trong chu kỳ 7 lớn hơn 50, Traders nên đợi biểu đồ MACD chạm đến đường 0 từ phía dưới.

- Traders nên thực hiện mua lệnh ngay sau tại điểm đóng cửa của mô hình nến. Điểm dừng nên được đặt tại vị trí thấp nhất của mẫu hình nến.

- Giữ nguyên vị trí cho đến khi Traders nhận được một dấu hiệu đảo ngược xu hướng

Tín hiệu bán

- Traders kiên nhẫn chờ đợi tín hiệu Chỉ báo sức mạnh RSI 7 kỳ giảm xuống dưới 50.

- Nếu RSI 7 kỳ của các nhà đầu tư thấp hơn 50, nên chờ xem biểu đồ MACD đó có đi qua đường Zero Line từ phía trên xuống hay không?

- Đặt lệnh bán tại điểm trên mức đóng cửa của mẫu hình nến và đặt điểm dừng tại đỉnh nến.

- Giữ vị trí này cho đến khi Traders nhìn thấy tín hiệu đảo chiều.

Ví dụ cụ thể về chiến lược giao dịch kết hợp RSI và MACD

Traders thiết lập nên một tín hiệu mua trong thị trường

Dựa vào biểu đồ trên, các nhà giao dịch đã biết được một tín hiệu mua được kích hoạt khi chỉ số RSI 7 vượt qua mốc 50. Trong những phiên tiếp theo, người ta quan sát thấy rằng biểu đồ MACD cũng nằm trên đường 0. Lúc này, vị trí mua chính thức được thực hiện.

Các điểm dừng được đặt tại vị trí thấp nhất của nến và sau đó điểm Take Profit được sử dụng để mở. Sau khoảng thời gian nhất định, nhiều nhà đầu tư nhận thấy rằng, chỉ số RSI 7 đã một lần nữa giảm xuống dưới mốc 50. Theo sau đó là biểu đồ MACD cũng giảm xuống đường Zero Line. Đây là thời điểm mà các Traders nên rời khỏi các vị thế mua hiện tại.

Tín hiệu bán trong thị trường dựa vào chiến lược kết hợp hai chỉ số: RSI và MACD

Trong biểu đồ trên đây, các nhà giao dịch thấy được cách thức mà tín hiệu bán được bắt đầu thông qua chiến lược kết hợp RSI và MACD. Tại đây, ngay khi chỉ số RSI giảm xuống dưới ngưỡng 50 trong lần đầu tiên thì chỉ báo MACD sẽ xuất hiện trong một vài phiên sau đó. Khi nến thật sự được kích hoạt, các vị thế bán được mở với mức dừng lỗ rất nghiêm ngặt. Giá tiếp tục giảm chậm và sau đó ở tín hiệu mua tiếp theo, giao dịch được đóng lại với lợi nhuận khổng lồ.

Chiến lược giao dịch kết hợp RSI và MACD có thể mang đến những tín hiệu thất bại

Bạn có thể nhận thấy trong hai ví dụ trên về tín hiệu mua và bán được thực hiện bằng cách sử dụng MACD và RSI. Tại đây, có hai tín hiệu thất bại. Đây là một trong những điều tiêu cực trên sàn giao dịch ngoại hối mà các nhà giao dịch bắt buộc phải làm quen. Bởi vì các thị trường luôn có sự thay đổi và có thể sẽ không theo xu hướng phân tích của bạn.

Tuy nhiên, không thể phủ nhận rằng chiến lược giao dịch này mang lại lợi nhuận cực cao, ngay cả với mức dừng lỗ tương đối nhỏ. Vì vậy, ngay khi nhận được những tín hiệu sai lệch, các nhà đầu tư có thể tham gia lại giao dịch ngay lập tức. Đặc biệt là khi thị trường xuất hiện một xu hướng tương tự lúc trước.

Các điểm dừng lỗ tương đối chặt chẽ hầu như sẽ bị sự ảnh hưởng. Tuy nhiên, mức lợi nhuận thu được từ giao dịch khi áp dụng chiến lược này là tương đối lớn. Điều này khiến cho sự kết hợp của MACD và RSI trở thành một phương thức giao dịch Forex phổ biến.

Bài viết trên đây của Forex Dictionary đã cung cấp cho các Traders những thông tin cần thiết về đường MACD và RSI trong thị trường. Đồng thời phân tích kỹ về chiến lược kết hợp RSI và MACD trong Forex. Mặc dù đây là chiến lược hoàn hảo với những tín hiệu mạnh, nhưng cả hai chỉ báo đều thuộc nhóm chỉ báo động lượng Oscillators. Chính vì vậy, muốn giao dịch thành công thì các Traders nên cân nhắc đến việc kết hợp với các chỉ báo kỹ thuật khác.

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.