Julian Robertson là ai? Julian Robertson nổi tiếng là một huyền thoại đầu tư và đã mất năm 90 tuổi. Ông là cha đẻ của lĩnh vực công nghiệp quỹ phòng hộ ngày nay và được các nhà đầu tư Hoa Kỳ kính nể. Cùng khám phá cuộc đời và sự nghiệp của nhà đầu tư tài ba này và chúng ta sẽ có thể học tập được gì từ ông? Tất cả sẽ có trong bài viết ngày hôm nay.

Julian Robertson là ai?

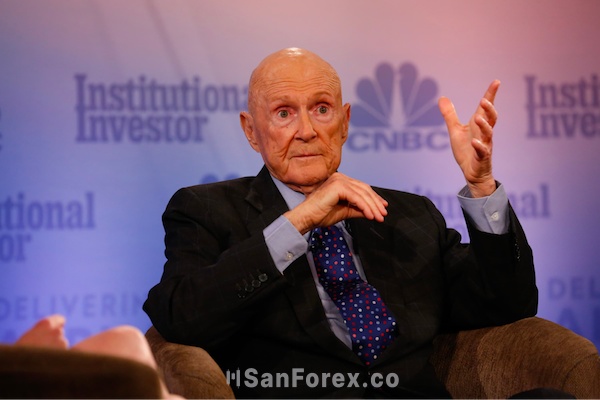

Tìm hiểu thông tin về Julian Robertson

Julian Robertson là cựu quản lý quỹ phòng hộ, người đã tạo ra Tiger Management, một quỹ phòng hộ đã có những thành tựu rực rỡ trong giai đoạn năm 80 và 90. Vào thời đó, đây là quỹ phòng hộ nổi danh nhất trước khi dừng hoạt động vào năm 2000.

Robertson nổi tiếng trong giới tài chính với sự nhạy bén trong kinh doanh, tích cực tham gia các hoạt động từ thiện và tư vấn cho các nhà đầu tư trẻ tuổi có hứng thú với việc quản lý các quỹ phòng hộ.

Julian Robertson sinh ngày 25 tháng 6 năm 1932 tại Salisbury, Bắc Carolina, là con trai của Julian Hart Robertson Sr. (CEO của một công ty dệt may), mẹ Blanche Blanche Spenser Robertson là một người nội trợ. Sau khi hoàn thành chương trình trung học tại trường Episcopal ở quê hương, ông theo học tại Đại học Bắc Carolina, nơi ông tốt nghiệp năm 1955.

Sau hai năm trong Hải quân, Robertson tham gia vào công ty Kidder Peabody & Co. ở New York năm 1957 với vai trò là một nhà môi giới bán lẻ.

Ông được thăng chức tại đây và sau cùng là lãnh đạo bộ phận quản lý nguồn vốn của doanh nghiệp, gọi là Chứng khoán Webster. Năm 1979, để có thời gian nghỉ phép một năm tại New Zealand, Robertson không làm việc tại Kidder, Peabody, & Co. nữa.

Quá trình sự nghiệp của Julian Robertson

Julian Robertson, nhà đầu tư đến từ Bắc Carolina, chuyên về lựa chọn cổ phiếu, đồng sáng lập Tiger Management vào năm 1980 và phát triển doanh nghiệp để quản lý số tài sản ước tính 22 tỷ USD vào cuối giai đoạn 1990, tỷ suất lợi nhuận rất ấn tượng, với lợi nhuận trung bình mỗi năm là 32%.

Robertson cũng nổi danh với việc tránh đầu tư vào công nghệ trong thời gian tích lũy cổ phiếu internet vào cuối những năm 1990.

Sự né tránh này là sẽ là con dao hai lưỡi với quỹ phòng hộ Tiger Management. Quỹ hoạt động tốt trong thời kỳ bùng nổ công nghệ, nhưng cạn kiệt tiền khi các nhà đầu tư dần rút tiền về Thung lũng Silicon.

Hành trình của Julian Robertson gắn liền với quỹ Tiger Management

Một áp lực khác đến từ khoản đầu tư lớn vào US Airways, vốn không thuận lợi với Julian Robertson. US Airways đã nộp đơn xin bảo hộ phá sản một lần vào năm 2002 và lần thứ hai vào năm 2004.

Năm 2000, Robertson thanh lý Tiger Management do hoạt động không có hiệu suất. Ông nói rằng sự thành công của Tiger thông qua các phương pháp giao dịch và định giá hợp lý. Phương pháp này đã được kiểm chứng là không mang đến hiệu quả nhiều so với sự tăng trưởng ngày một tăng của cổ phiếu mạng.

Julian Robertson chính thức đóng cửa doanh nghiệp vào năm 2000 và nói thêm ông không còn đủ khả năng để hiểu được thị trường đang bùng nổ do sự thúc đẩy và sau đó dẫn đến phá sản nhiều cổ phiếu theo hướng công nghệ.

Theo tạp chí Forbes, Julian Robertson có tài sản ròng trị giá 4,8 tỷ USD.

Tại Tiger Management, Julian Robertson tuyển dụng và đào tạo các nhà phân tích về nghệ thuật chọn cổ phiếu. Hàng chục người trong số họ cuối cùng đã thành lập công ty riêng, tạo nên một trong những mạng lưới cựu sinh viên rộng lớn nhất trong ngành.

Ở Tiger Management, Julian Robertson tuyển dụng và training cho các nhà phân tích về cách chọn cổ phiếu hiệu quả. Rất nhiều người trong số họ sau đó đã tạo dựng doanh nghiệp riêng, hình thành một trong những mạng lưới cựu sinh viên phạm vi hàng đầu trong lĩnh vực.

“Robertson là người tiên phong và là người có sức ảnh hưởng trong lĩnh vực của chúng ta, ông ấy được tôn trọng vì khả năng đầu tư cũng như sự chính trực, trung thực, trung thành và năng lực cạnh tranh. Ông ấy đã chứng minh điều đó với vai trò là một nhà lãnh đạo và ông ấy đã dành thời gian để trở thành một người cố vấn đúng nghĩa, luôn dẫn đầu bằng những tấm gương, khuyến khích tất cả mọi người trở thành người giỏi nhất và vượt qua giới hạn của chính mình” – Nhận xét của Coleman.

Cho đến năm 2008, khoảng 36 cựu nhân viên đã xây dựng quỹ riêng và quản lý tài sản trị giá 100 tỷ USD, nhiều người trong số họ đã được Julian Robertson cung cấp vốn ban đầu. Trong cuốn sách “More Money Than God” của nhà báo Sebastian Mallaby đã viết.

Malaby viết: Để giữ cho nhân viên của mình luôn ở trạng thái tốt nhất, Julian Robertson thích tuyển dụng các vận động viên đại học có khả năng thi đấu, tổ chức các chuyến du ngoạn dành cho đội và có một huấn luyện viên trong văn phòng kêu gọi các nhân viên tập thể dục.

Những người đã làm việc với Robertson nói rằng điều mấu chốt hơn chính là bản năng giao dịch của Robertson và phải rút lui khi nào. Năm 2000, Robertson thừa nhận rằng mô hình chọn cổ phiếu giá rẻ với mong muốn thu lợi nhuận tốt của ông đã không còn mang lại kết quả như mong đợi.

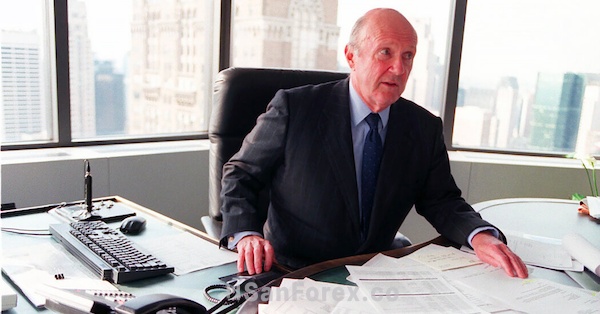

Julian Robertson vào năm 2000 đã thừa nhận cổ phiếu giá rẻ không còn hiệu quả để thu lợi nhuận cao

Sau nhiều năm đạt lợi nhuận cao, Tiger Management đã thua lỗ hai con số vào năm 1999 và bắt đầu lỗ nhiều hơn vào năm 2000.

Julian Robertson đã khuyên các nhà đầu tư của mình rằng không có ích gì khi “đặt [họ] vào rủi ro trong một thị trường mà tôi thực sự không chắc.”

Jim Chanos, nhà quản lý quỹ phòng hộ, nói với CNBC: “Về cổ phiếu, thật khó để tưởng tượng bất kỳ ai có tác động đối với những người tham gia thị trường ngày nay hơn Julian”.

Không phải toàn bộ nhân viên cũ của Julian Robertson đều thành công trong ngành kinh doanh quỹ phòng hộ. Doanh nghiệp quản lý vốn của Bill Hwang, Archegos, đã phá sản vào đầu năm 2021, khiến các ngân hàng bao gồm Credit Suisse thiệt hại khoảng 10 tỷ đô la và khiến các công tố viên liên bang buộc tội ông ta với tội danh lừa đảo, thao túng thị trường, và âm mưu chiếm đoạt.

Robertson bắt đầu dấn thân vào lĩnh vực kinh doanh quản lý tiền vào năm 1957 khi tham gia vào Kidder Peabody ngay khi tốt nghiệp Đại học Bắc Carolina ở Chapel Hill. Ông thăng chức lên trở thành giám đốc điều hành của Webster Management, bộ phận tư vấn đầu tư của Kidder, nơi ông rời đi vào năm 1978.

Người phát ngôn của Julian Robertson cho biết ông đã quyên góp khoảng 2 tỷ đô la trong suốt cuộc đời mình cho các hoạt động từ thiện từ giáo dục đến nghiên cứu y tế.

Julian Robertson và những bài học dành cho nhà đầu tư

Julian Robertson và những bài học quý giá dành cho nhà đầu tư tài chính

Yếu tố động lực

Thành công lúc đầu của Tiger chính là trong chính sách tuyển dụng, cụ thể ưu tiên các nhà phân tích trẻ dựa vào bản năng của Julian Robertson trong việc nhận ra ai đó có tính cạnh tranh, thích khám phá và hướng ngoại.

Tiếp đó, ông đã thuê nhà phân tâm học Tiến sĩ Aaron Stern để hỗ trợ đánh giá cách mọi người nhìn nhận vấn đề, chấp nhận rủi ro và khả năng làm việc nhóm.

Robertson cũng sử dụng những chiến thuật này khi đưa ra quyết định đầu tư. Một lần vào những năm 1990, ông ấy nghe ông chủ của một công ty Pháp vạch ra phương án xoay chuyển tình thế của công ty.

Khi được hỏi ông ấy nghĩ gì về nó, Julian Robertson trả lời rằng ông ấy sẽ đầu tư vào tổ chức. Nhưng ông đã cảnh báo giám đốc điều hành rằng ông sẽ bán cổ phiếu trong vài năm tới với “tham vọng của ông sẽ tốt hơn với ông”.

Dự đoán của Robertson đã trở thành sự thật: giám đốc điều hành sau đó đã phải chịu một trong những khoản thua lỗ đậm nhất trong lịch sử doanh nghiệp Pháp và từ chức sau khi mất đi niềm tin tưởng của hội đồng quản trị.

Càng đơn giản càng tốt

Julian Robertson đã tiếp cận ngành bằng cách mua 200 doanh nghiệp hàng đầu và bán khống 200 doanh nghiệp kém phát triển nhất.

Robertson đã có một hành trình dài. Tuy rằng việc quan trọng chính là định giá, nhưng những yếu tố như vị thế doanh nghiệp trong lĩnh vực, những rào cản gia nhập cũng có vai trò quan trọng không kém.

Chìa khóa chủ chốt, ông tin rằng một dự án đầu tư có thể tóm gọn chỉ trong ba gạch đầu dòng ở một thẻ chỉ mục.

Quản lý rủi ro

Biết cách quản lý rủi ro là điều nên làm

Julian Robertson tự tạo niềm tin cho mình và dành thời gian để chứng minh đó là đúng. Lúc Tiger đang trên đỉnh cao của ngành, nó đã mở rộng phạm vi chuyên môn chính về chứng khoán có vốn hóa lớn ở Hoa Kỳ sang trái phiếu chính phủ, hàng hóa và tiền tệ.

Julian Robertson cho rằng ông ấy có thể áp dụng ý tưởng giống như vậy cho một thị trường khác. Điều này không phải lúc nào cũng được chứng minh là đúng. Sai lầm của Robertson là đã đặt cược lớn, rủi ro mà có thể khiến ông ấy mất tiền nếu đi sai đường.

Quyết định từ chối tham gia vào thời kỳ bùng nổ dot-com của ông lại là đúng, nhưng đó là một trong các nguyên nhân khiến Tiger buộc phải trả lại tiền cho các nhà đầu tư bên ngoài vào năm 2000. Nhắc lại câu ngạn ngữ của Keynes: “thị trường có thể phi lý trong dài hạn bạn có thể giữ khả năng thanh toán.”

Thành công và biết chia sẻ

Julian Robertson đã làm từ thiện 2 tỷ đô la cho các hoạt động quyên góp trong suốt hành trình của mình, liên quan đến giáo dục, môi trường, tôn giáo và nghiên cứu y tế tại Hoa Kỳ. Julian Robertson đã hoàn thành tình yêu của mình với New Zealand, ông tạo ra ba khu nghỉ dưỡng và sở hữu một vườn nho nhỏ tại đây. Julian Robertson cũng nỗ lực dán mắt vào công việc để có thể quản lý tốt các hoạt động liên quan.

Julian Robertson không dừng lại là một huyền thoại đầu tư mà còn là một người thầy tuyệt vời khi ông đã chia sẻ kinh nghiệm và kiến thức của mình cho những nhà đầu tư trẻ. Mặc dù ông đã qua đời nhưng khi nhắc đến tên của ông vẫn sẽ kèm theo sự kính nể và tôn trọng. Những bài học về tầm nhìn, sự quyết đoán vẫn luôn hiện hữu ở đó, là vô giá dành cho chúng ta. Hy vọng thông qua bài viết về Julian Robertson là ai, các bạn đã có những cảm nhận sâu sắc đối với đầu tư tài chính.

Tham khảo thêm:

5 bí kíp đầu tư hiệu quả của chiến thần giao dịch Ray Dalio

John Arnold và những thông tin về ông trùm khí đốt

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.

Các bài viết liên quan