BOS là gì? Trong thị trường tài chính, BOS có ý nghĩa quan trọng mà nhà đầu tư nào cũng cần nắm. Nó đề cập đến sự kiện đặc biệt mà giá cổ phiếu bất ngờ vượt qua hoặc giảm xuống dưới điểm cao nhất hoặc thấp nhất trước đó. Đây là chỉ báo quan trọng cho thấy sự dịch chuyển trong xu hướng chính. Để nắm được toàn diện về BOS, hãy cùng đi sâu vào phân tích tính cốt lõi của nó trong việc dự báo biến động giá và trong việc đưa ra lựa chọn giao dịch.

Tổng quan BOS là gì?

BOS là gì trong thị trường tài chính?

Tìm hiểu về thuật ngữ BOS

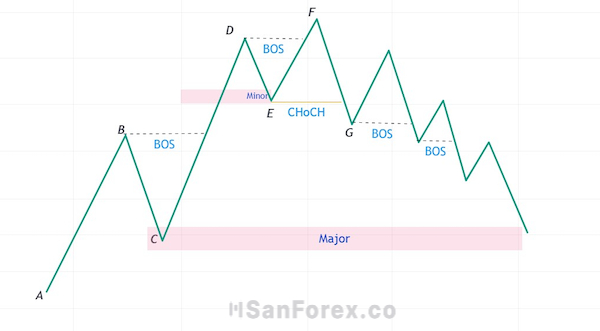

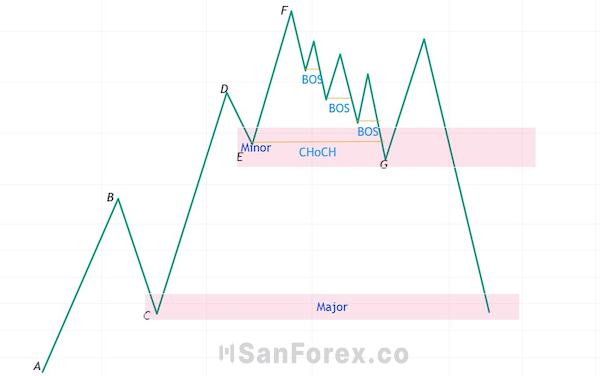

Trước khi nắm rõ cách phân tích BOS, bạn cần biết BOS là gì. Thuật ngữ “BOS” trong tiếng Việt có nghĩa là “Phá vỡ cấu trúc” và biểu thị sự phá vỡ bất ngờ của mức đỉnh hoặc mức đáy trước đó nhằm giữ vững sự biến động giá thị trường đang diễn ra. Dưới đây là ví dụ của tín hiệu BOS trên biểu đồ.

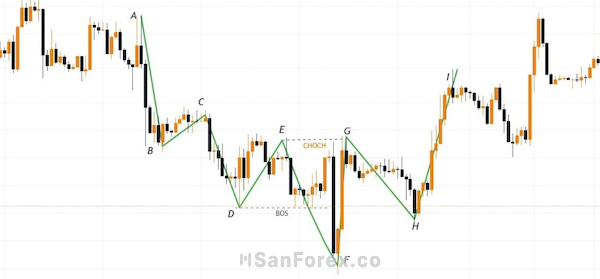

Ví dụ trong biểu đồ mà chúng tôi cung cấp là hai trường hợp phổ biến của chỉ báo BOS (Phá vỡ cấu trúc) trong quá trình phân tích kỹ thuật:

- Sóng CD bứt phá khỏi điểm B cao nhất và bắt nguồn từ điểm thấp nhất C trong cấu trúc chính. Đây là tín hiệu BOS cực mạnh và hợp lý, báo hiệu sự thay đổi thuận lợi trong triển vọng của nhà đầu tư. Xu hướng đi lên được duy trì và dự kiến sẽ tiếp tục tồn tại.

- Một đột phá nhiễu xảy ra khi sóng EF, bắt đầu từ đáy E của cấu trúc nhỏ, cố gắng xuyên qua đỉnh D. Tuy nhiên, đột phá này không đủ mạnh để thúc đẩy xu hướng tăng. Thay thế điều này, có khả năng hình thành sự đảo ngược xu hướng.

Sóng EF sở hữu một thuộc tính đáng chú ý khác, đó là sự không hợp lệ. Bây giờ, chúng ta hãy cùng đi sâu vào nội dung này để khám phá và xác định cụ thể bạn nhé.

BOS ở thị trường Downtrend

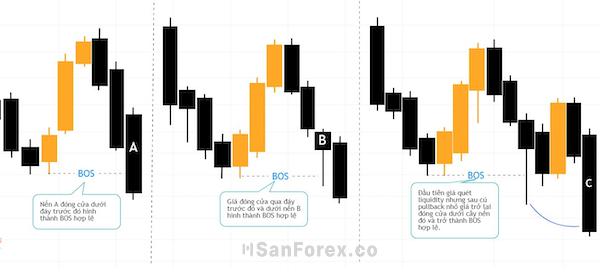

Minh họa về BOS hợp lệ ở xu hướng giảm

Ví dụ BOS không hợp lệ ở xu hướng giảm

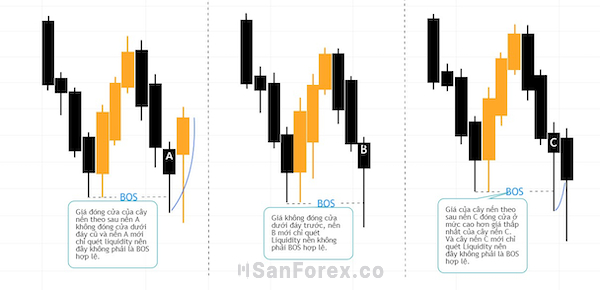

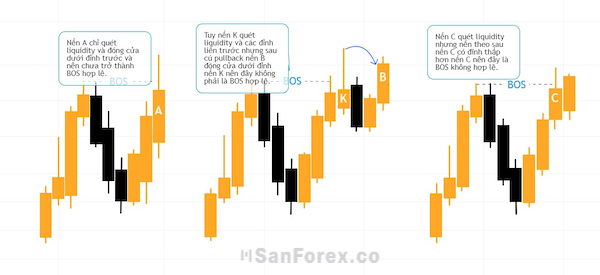

Các tín hiệu BOS được coi là hợp lệ không chỉ được xác định bởi việc thị trường đang có xu hướng downtrend hay uptrend mà còn bởi sự đột phá đáng kể so với mức trước đó. Bạn hãy tiếp tục theo dõi nội dung bên dưới để hiểu cặn kẽ hơn. Trong đó:

- Để đảm bảo vị trí hợp lý, điều quan trọng là thân nến phải đóng hoàn toàn. Cụ thể, nếu BOS tăng thì thân nến sẽ đóng cửa trên đỉnh trước đó. Ngược lại, BOS giảm thì thân nến sẽ ở đóng cửa dưới đáy trước đó.

- Chỉ kiểm tra râu nến để đánh giá tính thanh khoản là không đủ để nhận biết BOS hay không. Điều bắt buộc là phải tính đến khả năng thoái lui và tiến triển trong tương lai ở các nến tiếp theo.

BOS ở thị trường Uptrend

Minh họa về BOS hợp lệ tại xu hướng tăng

Minh họa BOS không hợp lệ tại xu hướng tăng

Trong quá trình triển khai chiến lược giao dịch theo xu hướng thị trường, điều quan trọng là phải đánh giá chính xác tính hợp lệ của tín hiệu phá vỡ cấu trúc (BOS). Các tín hiệu BOS mang lại tỷ lệ risk and reward (R:R) thuận lợi hơn khi nằm trong phạm vi cung và cầu đáng kể.

Chiến lược giao dịch thành công với BOS là gì?

Phương pháp trading dành cho các bạn sử dụng BOS

Đối với thị trường Uptrend

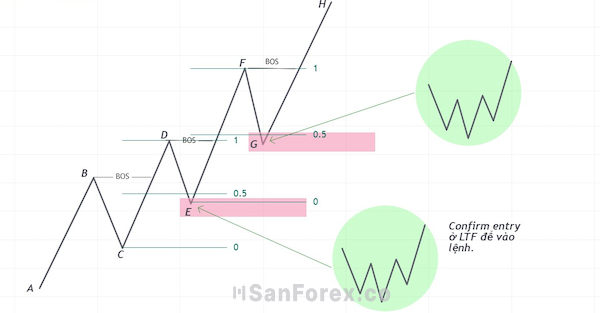

Vậy làm thế nào để tận dụng triệt để BOS? Hãy quan sát đồ thị sau:

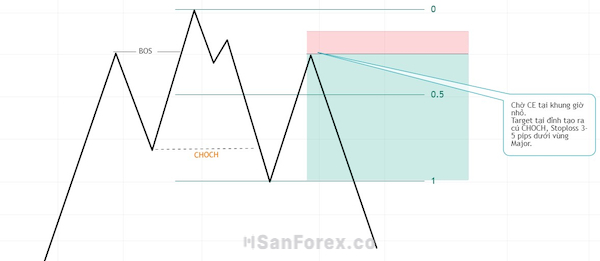

Khi tín hiệu BOS được cho là hợp lệ, hành động tiếp theo mà các bạn cần làm bao gồm việc xác định điểm vào phù hợp để giao dịch phù hợp với xu hướng chính. Dưới đây là các bước chi tiết:

- Để xác định độ dài của sóng pullback, hãy dùng đến công cụ Fibonacci hay PD.

- Để xác định điểm vào lệnh mua tối ưu, nên chờ sóng pullback rút về phạm vi giá discount (giảm), khu vực này phải nhỏ hơn 0,5 so với đỉnh hoặc đáy vừa tạo thành. Bên cạnh đó, điều quan trọng là phải phân tích các tín hiệu vào lệnh xác nhận (hay còn gọi là confirm entry) trong khung phạm vi thời gian thấp hơn (LTF), đặc biệt là các mẫu hình nến. Những tín hiệu này sẽ giúp xác định thời điểm hợp lý nhất để tham gia thị trường và đặt lệnh buy.

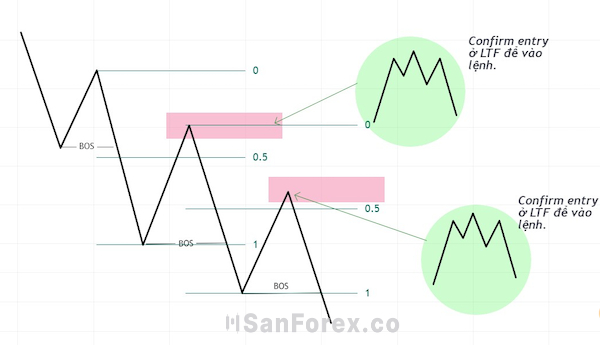

Đối với thị trường Downtrend

Sau khi xu hướng Downtrend được xác nhận, khi BOS hợp lệ, nhà đầu tư có tùy chọn sử dụng Fibonacci hay PD làm công cụ để nhận biết độ dài của sóng pullback. Tương tự với thị trường Uptrend. Các nhà giao dịch kiên nhẫn chờ đợi sự trở lại của sóng pullback, nhưng điều quan trọng cần lưu ý là khoảng pullback phải nằm trong phạm vi giá tăng (Pro) > 0,5. Thêm vào đó, điều quan trọng là phải chú ý đến các tín hiệu xác nhận điểm vào LTF (confirm entry) để thực hiện lệnh bán hiệu quả.

Tìm confirm entry ở LTF rất quan trọng

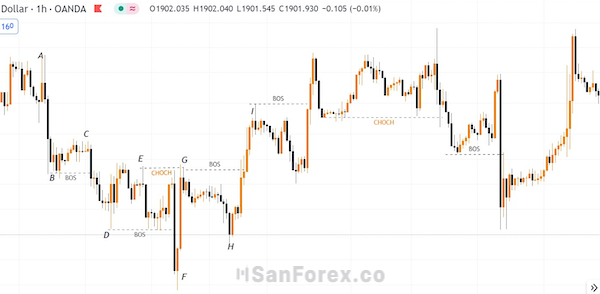

Cùng quan sát đồ thị minh họa cặp tiền XAU/USD ở khung 4 giờ:

Dấu hiệu BOS được xem là hợp lệ trên đồ thị XAU/USD

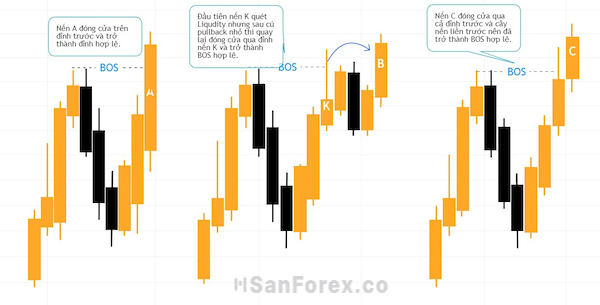

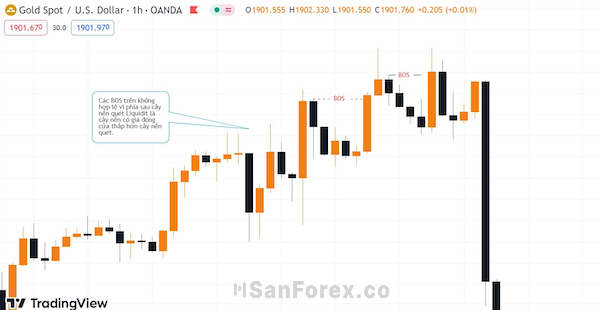

Biểu đồ trên minh họa sự khác biệt giữa các tín hiệu BOS hợp lệ và không hợp lệ:

Biểu đồ được cung cấp đóng vai trò thể hiện trực quan độ tương phản giữa tín hiệu BOS không hợp lệ và hợp lệ:

- Tín hiệu BOS được xác định là hợp lệ khi sở hữu một số thuộc tính chính: thân nến phải đóng hoàn toàn trên đỉnh trước đó, phải có sự đột biến đáng kể về khối lượng và bước nhảy vọt phải được giữ vững. Các tín hiệu BOS cụ thể này thiết lập các phạm vi thuận lợi để đặt lệnh buy, có thể trading trong xu hướng tăng Major.

- Khi quan sát tín hiệu không phải BOS hợp lệ, có thể thấy rõ rằng có một số đặc điểm nhất định. Cụ thể, đỉnh chỉ bị râu nến phá vỡ, trong khi thân nến kết thúc ở mức đóng cửa dưới đỉnh trước đó. Ngoài ra, xu hướng Uptrend thiếu cơ sở cần thiết để tiếp tục tăng dần. Những yếu tố kết hợp này đóng vai trò như một dấu hiệu cho thấy xu hướng chung chắc chắn đang mất đi sức mạnh.

Biểu đồ thể hiện BOS không hợp lệ ở khung H4

Khi các tín hiệu BOS được xác định là không hợp lệ bắt đầu xuất hiện trong một xu hướng, nó đóng vai trò là dấu hiệu thể hiện xu hướng đó đang đạt đến giới hạn và khả năng đổi chiều sắp xảy ra. Điều quan trọng là các nhà giao dịch phải luôn cảnh giác và thực hiện các biện pháp chủ động như giảm vị thế hoặc take profit khi thị trường tiếp cận các mức kháng cự, vì điều này có thể giúp bảo vệ trước khả năng thị trường đổi chiều.

CHOCH (Change of Character) là gì?

Sau khi nắm được BOS là gì, thuật ngữ tiếp theo bạn cần nắm đó là CHOCH là gì? CHOCH hay viết đầy đủ là Change of Character, CHOCH, đóng vai trò là một chỉ báo quan trọng báo hiệu sự biến đổi cơ bản trong cấu trúc thị trường, chuyển từ xu hướng thị trường Uptrend sang xu hướng thị trường Downtrend hay ngược lại.

Thuật ngữ CHOCH là gì?

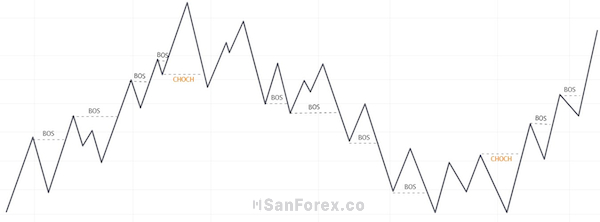

Trong hình minh họa bên trên, các gợn sóng lúc đầu thiết lập một cấu trúc phụ (Substructure) đặc trưng bởi các đỉnh và đáy nhỏ.

Sự hình thành của sóng FG bứt phá tại điểm E thấp nhất, dẫn đến sự thoái lui (pullback) cho ra sóng giảm giá trong vùng chính trong bối cảnh thị trường đang ở trong một xu hướng tăng.

Như vậy, sự xuất hiện của tín hiệu CHOCH là hiển nhiên khi:

- Trong một thị trường tăng, giá thể hiện sự sụt giảm đáng kể dưới mức thấp trước đó và thiết lập một đỉnh mới vượt qua điểm cao nhất của xu hướng tăng trong quá khứ.

- Ngược lại, trong một thị trường giá giảm, giá tăng đáng kể so với mức đỉnh trước đó và thiết lập một điểm thấp mới thấp hơn bất kỳ điểm nào đạt được trong xu hướng giảm của quá khứ.

Tóm lại, khi một bước đột phá đáng kể xảy ra, vượt qua mức thấp hoặc mức cao trước đó, CHOCH thường được hình thành. Sự kiện này đánh dấu một thời điểm quan trọng trên thị trường, giúp các nhà giao dịch kịp thời nhận ra sự thay đổi trong xu hướng và thay đổi kế hoạch giao dịch của mình sao cho hiệu quả hơn.

Tín hiệu CHOCH xảy ra trên thị trường

Dưới đây là ví dụ cụ thể cho thấy tín hiệu đảo ngược xu hướng CHOCH trên biểu đồ XAUUSD 4 giờ.

Sự hình thành của tín hiệu BOS và cả CHOCH trên đồ thị XAUUSD H4

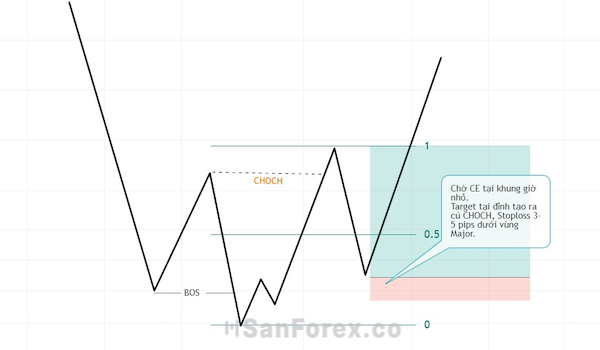

Làm sao để giao dịch thành công với CHOCH?

Để phát triển kế hoạch giao dịch thành công, cách tận dụng CHOCH là gì? Đầu tiên, nhà giao dịch phải xem xét một số yếu tố chính. Thứ nhất, điều quan trọng là nhận biết sự bứt phá của đỉnh cao nhất trong một thị trường giảm trước đó hoặc mức thấp nhất trong thị trường tăng trước đó.

Tiếp theo, nhà giao dịch cần có kiến thức sử dụng công cụ PD với mục đích đo độ dài của sóng hồi về sau khi vượt qua điểm cao nhất hoặc thấp nhất. Một pullback được coi là hợp lý khi nó giảm xuống dưới mốc 0,5 của thang PD.

Để xác định điểm vào lệnh (confirm entry), hãy kiên nhẫn chờ mục nhập xác nhận ở khung thời gian thấp hơn. Phạm vi pullback được xác định bởi mức cao nhất đóng vai trò là điểm chốt lời. Đặt mức stop loss cách khu vực xác nhận lệnh một vài pip, cụ thể là 3-5 pip.

CHOCH hình thành ở thị trường Downtrend và giao dịch như thế nào?

CHOCH ở thị trường Uptrend đã hình thành và minh họa cách trading

Khi các nhà giao dịch sở hữu khả năng kết hợp hiệu quả các yếu tố kỹ thuật, họ có thể đánh giá thời điểm giao dịch tối ưu dựa trên tín hiệu CHOCH. Nhận ra tín hiệu này khi thị trường đảo chiều đáng kể có thể mang lại cơ hội sinh lợi và thuận lợi cho các trader.

Các ví dụ giao dịch trên đồ thị giá

Hướng dẫn trading khung H4 với đồ thị XAUUSD

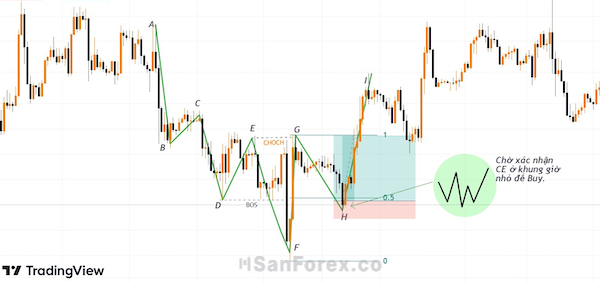

Trên khung thời gian H4, đồ thị của cặp tiền XAU/USD thể hiện tín hiệu đổi chiều đáng chú ý được gọi là CHOCH. Cụ thể:

- Xu hướng Downtrend, được biểu thị bằng các điểm từ A đến F, có thể dễ dàng nhận thấy với các đỉnh và đáy thấp dần.

- Sóng EF bứt phá mức hỗ trợ tại điểm D dẫn đến xuất hiện tín hiệu BOS giảm giá.

- Khi sóng FG hồi về, nó khiến đỉnh E – điểm cao nhất của xu hướng giảm trước đó – bị phá vỡ, do đó tạo điều kiện thuận lợi cho sự hình thành của tín hiệu CHOCH.

Phương án giao dịch hiệu quả cho các nhà giao dịch:

- Để tận dụng mức giá giảm, nên đợi FG rút lui trong phạm vi được xác định bởi công cụ PD.

- Ngoài ra, điều quan trọng là phải chú ý đến các điểm xác nhận ở các khung thời gian thấp hơn để nhận biết CE.

- Khi tất cả các tiêu chí nói trên được thỏa mãn, hãy bắt đầu lệnh “Buy”. Đặt lợi nhuận mục tiêu ở điểm cao nhất của đỉnh G và đặt mức dừng lỗ cách 3-5 pip bên ngoài vùng chiết khấu.

Ta có kết quả như sau:

Kết quả sau cùng khi trading với biểu đồ XAUUSD

Như vậy, thông qua bài viết này, các bạn đã nắm được BOS là gì, CHOCH là gì. BOS hay Break of Structure không dừng lại ở việc là một thuật ngữ mà nó còn là một yếu tố quan trọng để giúp các nhà đầu tư thành công khi trading. Khi hiểu rõ bản chất của BOS, bạn sẽ có thể đưa ra các dự đoán chính xác về thị trường. Qua đó, có thể đưa ra quyết định vào lệnh nhanh chóng, hiệu quả và chính xác nhất.

Xem thêm:

Tìm hiểu chi tiết về 2 nền kinh tế Decentralized vs Centralized

Cách nhận biết tín hiệu của chỉ báo KDJ trong thị trường

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.

Các bài viết liên quan