Bear Trap là gì? Đây là một trong những cái bẫy lớn với những nhà đầu tư thị trường Forex. Trong quá trình tham gia giao dịch thị trường, chắc chắn không ít Traders đã rơi vào tình trạng thua lỗ bởi vì gặp phải Bear Trap. Đọc bài viết này của Forex Dictionary để hiểu hơn về cái bẫy giá này nhé!

Bear Trap là gì?

Bear Trap là gì? Bear Trap được biết là một cái bẫy gần giống với Bull Trap nhưng mang ý nghĩa ngược lại. Bear Trap mang đến một tín hiệu giả về sự đảo chiều trong tương lai. Có nghĩa là giá đang Uptrend bỗng nhiên có xu hướng giảm đột ngột, phá vỡ những ngưỡng hỗ trợ quan trọng. Điều này làm cho không ít Traders nghĩ rằng đường giá sẽ có sự đảo chiều giảm, từ đó đặt lệnh để đón đầu xu hướng. Tuy nhiên, như đã nói trước đó, đây là một tín hiệu giả mà Bear Trap đưa ra. Xu hướng của giá không giảm như dự đoán mà quay đầu, tiếp tục một xu hướng tăng. Nếu như các nhà đầu tư không đủ bản lĩnh, không đủ sáng suốt thì sẽ nhanh chóng rơi vào cái bẫy giá này và thua lỗ.

Khái niệm Bear Trap là gì?

Ví dụ tín hiệu giảm giá giả của Bear Trap trong biểu đồ cổ phiếu Agrium, Inc. (AGU) vào ngày 7/6

Khi nào thì thị trường sẽ xuất hiện Bear Trap?

Khi cá mập đang nắm quyền kiểm soát thị trường

Những nhà đầu tư có mức tài chính lớn và ổn định được giới giao dịch gọi chung là “Shark”. Bởi vì có nguồn vốn dồi dào nên các Shark dễ dàng thao túng được thị trường tài chính. Và đương nhiên, họ cũng có thể tạo ra những tín hiệu giả về xu hướng giảm bằng cách liên tục đẩy giá đi xuống. Kết hợp với những bản tin không mấy tích cực trên thị trường sẽ “khéo léo” đưa các nhà đầu tư non tay vào bẫy. Cá mập sẽ lợi dụng điều này để đặt lệnh mua và kiếm lợi nhuận.

Khi Traders muốn thực hiện lệnh Take Profit (chốt lời)

Một trường hợp khác thường xuất hiện bẫy giá Bear Trap chính là mong muốn chốt lời của phần lớn Traders. Hầu hết, các nhà đầu tư thấy đường giá đã chạm mức tốt và muốn chốt lời. Bên cạnh đó, sẽ hay có sự chốt lời trước những ngày lễ, Tết, cuối tuần,… Bởi vì đây là thời điểm thường có sự biến động, vậy nên rất nhiều Traders muốn nhanh chóng chốt lời. Việc có quá nhiều nhà đầu tư thực hiện lệnh chốt lời đã tạo điều kiện cho sự xuất hiện của bẫy Bear Trap. Bear Trap sẽ tạo ra một hiệu ứng giả, sau khi kết thúc hiệu ứng này, giá quay đầu và tiếp tục xu hướng tăng cũ.

Bẫy Bear Trap xuất hiện khi nào?

Tâm lý chung của thị trường khi xuất hiện bẫy giảm giá – Bear Trap

Thường thì các bẫy giảm giá sẽ được hình thành khi phe gấu ( Bears) đang có động thái giảm đường giá thị trường. Trong những thị trường khác nhau, nhiều Traders có nhu cầu mua cổ phiếu. Tuy nhiên, điều này cũng gặp ít nhiều khó khăn bởi rất ít người bán chấp nhận mức giá bid ( mức giá chào mua ban đầu). Để “thuận mua vừa bán”, người mua cần phải nâng mức giá bid lên. Mức giá tối ưu nhất là mức mà người mua có thể chấp nhận và sẵn sàng chi trả cho số cổ phiếu đó. Thông qua hành động này, người mua có thể thu hút thêm số lượng người bán tham gia vào thị trường. Từ đó, thị trường hoạt động mạnh mẽ hơn.

Tuy nhiên, ngay khi cổ phiếu được người mua mua lại, các nhà đầu tư sẽ có áp lực nhất định với khối lượng cổ phiếu này. Bởi vì, Traders chỉ thu về được lợi nhuận khi thành công bán số cổ phiếu với mức giá cao hơn so với lúc mua. Do vậy, nếu nhu cầu mua cổ phiếu tăng cao sẽ làm giảm bớt áp lực mua. Cùng lúc đó, tăng áp lực bán tiềm ẩn.

Để kích cầu và đẩy giá cổ phiếu lên cao hơn, nhiều tổ chức thực hiện đẩy giá xuống thấp hơn thị trường với mong muốn tạo ra một xu hướng giảm tạm thời. Việc này nhanh chóng thu hút được sự chú ý của các nhà đầu tư non tay. Lúc này, các Traders không có kinh nghiệm sẽ tiến hành bắt đầu bán cổ phiếu. Khi mà mức giá của cổ phiếu giảm, các nhà đầu tư chính thức quay lại thị trường và mua lại chúng. Đồng thời chờ đợi sự tăng lại của đường giá.

Phần lớn các nhà giao dịch đều sẽ đặt bẫy mức giá ( Bear Trap) ở nơi họ bán tài sản. Sao cho các Traders khác tin vào một sự đảo chiều của giá từ tăng sang giảm. Khi mức giá tiếp tục giảm, các Traders đều nghĩ nó sẽ tiếp diễn trong một thời gian dài. Nhưng, khi Bear Trap chính thức được giải phóng thì mức giá sẽ quay về đường giá ban đầu và tăng mạnh mẽ hơn. Với một cái bẫy khéo léo như thế này, không khó hiểu khi rất nhiều nhà giao dịch tham gia thị trường mắc bẫy.

Hầu hết các nhà đầu tư chưa có nhiều kinh nghiệm sẽ rơi vào bẫy Bear Trap. Không có quá nhiều kinh nghiệm cũng như không nắm chắc được kiến thức về bẫy giảm giá này nên các Traders dễ dàng bị những nhà giao dịch chuyên nghiệp lợi dụng. Khi mà những Traders mới đồng loạt thực hiện lệnh SELL cũng là lúc các nhà giao dịch lâu năm BUY lại nhanh chóng. Khi mà lượng mua vào lớn hơn lượng bán ra sẽ xuất hiện một gap up. Giá đảo chiều và tiếp tục xu hướng tăng, đây là thời khắc các Traders nhận ra mình đã bị thao túng tâm lý và mắc bẫy Bear Trap.

Mối liên hệ giữa Bear Trap và bán khống là gì?

Những nhà giao dịch bán khống khi mắc phải bẫy Bear Trap có thể bị rơi vào short squeeze ( bán non), khi mà mức giá cổ phiếu bắt đầu tăng mạnh mẽ.

Short squeeze xảy ra khi giá cổ phiếu/ tài sản khác tăng mạnh chỉ sau một đợt giảm giá ngắn. Nguyên do của điều này là do thị trường đã thu hút được lượng lớn người mua. Tình thế lúc này bắt buộc các Traders cần phải đóng lệnh để cắt lỗ. Đồng thời, Traders sẽ tạo thêm sức ép tăng giá cho cổ phiếu/ hàng hóa đó.

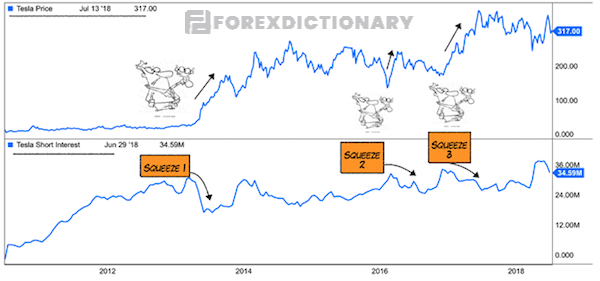

Biểu đồ về cổ phiếu Tesla năm 2020 và những pha bán non trên thị trường

Có thể hiểu hơn về short squeeze ( bán non) thông qua ví dụ về cổ phiếu tập đoàn xe điện Tesla (TSLA). Đây là một trong những ví dụ cho thấy rõ nhất về bẫy giảm giá Bear Trap. Năm 2020, các Traders bán khống đã có một sự thua lỗ nặng nề khi nhắm tới cổ phiếu Tesla. Lúc này, cổ phiếu TSLA đã tăng 743%. Vì dính phải bẫy Bear Trap mà các nhà giao dịch đã hứng chịu khoản lỗ khổng lồ lên tới 40 tỷ USD.

Những cách đơn giản để nhận biết Bear Trap là gì?

Bear Trap – bẫy giảm giá là một cái bẫy nguy hiểm trên thị trường mà các Traders rất dễ dính phải. Vậy nên, những nhà giao dịch cần phải nhận biết được sự phá vỡ trên thị trường để có thể tránh cái bẫy này. Cần phải xác định được tín hiệu breakout đó là một tín hiệu tốt hay là một cái bẫy giảm giá giả.

Để nhận biết được sự xuất hiện của Bear Trap, Traders nên tham khảo 3 phương pháp sau:

Volume indicator – Chỉ báo khối lượng

Volume indicator là một tín hiệu quan trọng, giúp Traders xác định được bẫy giảm giá – Bear Trap trên thị trường. Cụ thể, khi mà cổ phiếu ( tài sản) bắt đầu có xu hướng đảo chiều, đạt đến một mức cao mới/ một mức thấp mới thì khối lượng sẽ có sự tăng mạnh. Nhưng, nếu thị trường đổi hướng và đồng thời khối lượng giao dịch thấp thì đây rất có thể là một cái bẫy giảm giá.

Ví dụ:

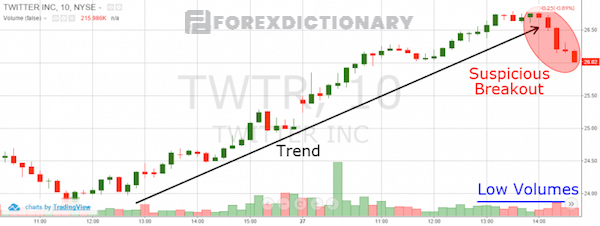

Xác định Bear Trap thông qua chỉ số khối lượng

Minh chứng qua biểu đồ cổ phiếu 10 phút của Twitter thời điểm 26-27/8/2015. Mũi tên dài màu đen cho thấy một xu hướng tăng. Tuy nhiên, đường xu hướng này đã bị phá vỡ và mức giá đã có sự giảm giá mạnh mẽ. Bên cạnh đó, chỉ số khối lượng đưa ra tương đối thấp, điều này khiến các Traders nghi ngờ về sự xuất hiện của một Bear Trap.

Liệu có xuất hiện bẫy giá giảm trong biểu đồ cổ phiếu Twitter?

Ngay khi xu hướng hiện tại bị phá vỡ, Twitter hình thành lại và trở lại mức đỉnh gần nhất. Tiếp tục, cổ phiếu Twitter đã breakout mức thấp hơn của tam giác xanh dương. Điều này cho các Traders thấy rằng, khu vực kháng cự đang rất mạnh và rất khó để có thể phá vỡ. Tuy nhiên, việc phá vỡ tam giác xảy ra khi mà khối lượng giao dịch khá thấp, tương tự như lần phá vỡ trước đó. Liệu đây có phải là một Bear Trap hay không?

Bear Trap xuất hiện hay chỉ đơn thuần là sự đảo chiều của xu hướng thị trường?

Traders thực hiện bán khống ngay sau khi phá vỡ xu hướng thị trường hoặc phá vỡ tam giác thì có nghĩa là các nhà giao dịch đang tự đưa mình vào trong cái bẫy giảm giá. Các Traders cần phải nhớ rằng, việc di chuyển cổ phiếu sẽ thật sự xảy ra khi có lượng lớn giao dịch. Khối lượng lớn như vậy không xuất hiện trong hai lần phá vỡ, vậy nên, đây là một cái bẫy Bear Trap.

Fibonacci levels – Các mức Fibonacci

Muốn nhận diện nhanh chóng bẫy giảm giá Bear Trap thì anh em Traders có thể lựa chọn công cụ Fibonacci. Mức tỷ lệ Fibonacci ảnh hưởng rất lớn đến nhận định đảo chiều xu hướng của các nhà đầu tư. Nếu như mức giá thị trường không breakout các mức Fibonacci quan trọng thì các Traders nên tự hỏi bản thân rằng sự đảo chiều có thật sự xảy ra hay không? Những mini breaks được biết là một sự điều chỉnh xu hướng chứ không phải là một sự phá vỡ thật sự.

Ví dụ:

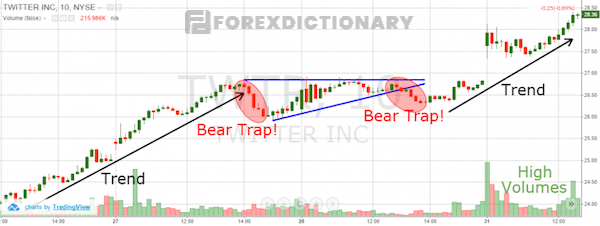

Thông qua ví dụ cổ phiếu Twitter dưới đây, Traders sẽ nắm chắc hơn về phương pháp Fibonacci Levels với Bear Trap.

Bear Trap và các mức Fibonacci

Sau khi biểu đồ xuất hiện sự gián đoạn xu hướng thị trường, cổ phiếu Twitter được tìm thấy ở mức Fibonacci 23,6%. Những đáy tiếp theo đều không gần với mức Fibonacci này. Trong thị trường lúc này, giá chỉ bật hẳn lên tại ngưỡng kháng cự ( màu xanh lam). Tiếp đó, Uptrend mới xuất hiện.

Mức giá dừng lại tại tỷ lệ quan trọng của Fibonacci và quay đầu xu hướng cho thấy xu hướng Uptrend ban đầu cực kỳ mạnh mẽ. Khả năng về một sự đảo chiều gần như là bằng 0. Tín hiệu Breakout là một tín hiệu giả và dễ dàng nhận định đây là cái bẫy Bear Trap.

Lưu ý: Bẫy giảm giá Bear Trap hoàn toàn có thể xảy ra khi xu hướng chính hoặc đường giá không phá vỡ bất cứ mức Fibonacci nào.

Nắm bắt tín hiệu phân kỳ từ các công cụ kỹ thuật

Tín hiệu phân kỳ sẽ cho những nhà giao dịch biết về sự xuất hiện của Bear Trap trên thị trường. Vậy thì làm thế nào để tìm kiếm tín hiệu phân kỳ? Đầu tiên, Traders cần phải kiểm tra xem chỉ báo và đường giá thị trường đang di chuyển theo hướng cùng chiều hay ngược nhiều. Điều này sẽ giúp các Traders nhận định được phần nào sự xuất hiện của bẫy giảm giá. Nếu như breakout hướng xuống trong khi đó các chỉ báo lại đang cho thấy một tín hiệu tăng giá, thì lúc này các nhà đầu tư nên có tâm lý đề phòng đây là một cái bẫy.

Không quan trọng Traders sử dụng chỉ báo gì, nhưng cần phải đảm bảo các chỉ báo sẽ cung cấp tín hiệu phân kỳ. Các nhà giao dịch có thể hiểu hơn về phương pháp này thông qua ví dụ cụ thể dưới đây:

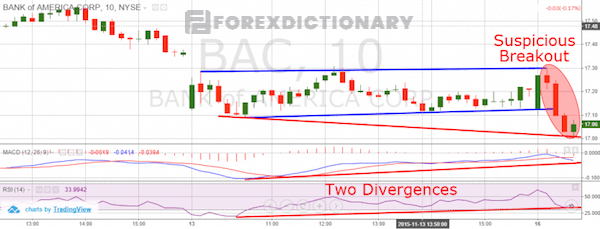

Sử dụng chỉ số RSI và MACD để phát hiện Bear Trap

Biểu đồ trên là biểu đồ 10 phút của cổ phiếu Bank of America trong 3 ngày, từ ngày 12 đến ngày 16/11/2015. Nhìn vào các đường màu xanh lam, Traders có thể biết dược phạm vị giao dịch. Tuy nhiên, cổ phiếu BAC đã bị mắc kẹt hầu hết thời gian trong ngày. Vòng tròn màu đỏ cho biết breakdown ở trong đường xanh lam.

Đường thẳng màu xanh lam cho thấy sự phân kỳ của giá và hai bộ dao động. Sự xuất hiện của đường màu đỏ là minh chứng rõ ràng nhất cho thấy giá đang tạo ra ở những mức thấp hơn. Bên cạnh đó, chỉ số sức mạnh tương đối RSI và MACD lại đang đi lên. Từ đó, sẽ có hai sự phân kỳ tăng giá được tạo ra mà không bị ảnh hưởng bởi sự phá vỡ giảm giá. Thông qua dấu hiệu này thì việc Traders tham gia vào một vị thế bán sẽ là một quyết định sai lầm.

Xác định Bear Trap dễ dàng qua Divergence

Ngay khi có sự phá vỡ giảm giá, đường giá có tốc độ tăng khá ổn định. Điều này cũng cho thấy đây chính là một Bear Trap và những tín hiệu mà thị trường đưa ra đều là tín hiệu giả.

Lời khuyên cho Traders để tránh bẫy giảm giá – Bear Trap

Ngay cả Traders lâu năm cũng khó lòng tránh khỏi bẫy Bear Trap, vậy nên, các nhà giao dịch mới nên hết sức lưu ý về vấn đề này. Những Traders cần phải đặc biệt quan tâm đến điều này để tránh bẫy giảm giá và hạn chế thua lỗ hết sức có thể.

Làm sao để tránh được bẫy Bear Trap?

Những cách để Traders bảo vệ tài chính khi dính phải bẫy Bear Trap

- Không thực hiện giao dịch breakout nếu không nắm được trọn vẹn hành động giá. Các nhà đầu tư không nên vào lệnh quá trễ nếu như xu hướng thịđã gần kết thúc. Traders nên hạn chế việc chạy theo giá và nên nắm bắt được các tín hiệu mà thị trường đưa ra.

- Việc xác định chính xác các tín hiệu thị trường để có thể giúp Traders phán đoán xu hướng thị trường cũng như sự xuất hiện của bẫy giảm giá Bear Trap. Điều này chỉ có thể được nâng cao bằng cách luyện tập thật nhiều.

- Traders nên sử dụng các mẫu hình nến đảo chiều cùng nhiều chỉ báo kỹ thuật để xác định sự phá vỡ thị trường là thật hay giả. Từ đó, tránh được bẫy Bear Trap khi tham gia giao dịch thị trường tài chính.

- Khi mà chỉ báo khối lượng không đưa ra dấu hiệu tăng rõ rệt thì các Traders khoan hẵng vào lệnh.

- Bán khống là một sự lựa chọn phù hợp để tăng nguồn lợi nhuận của các Traders. Nhưng cách này chỉ phù hợp với các Traders đã có nhiều năm kinh nghiệm trên thị trường Forex. Vậy nên, nếu chỉ mới tiếp cận với giao dịch thị trường thì nên cẩn thận với việc bán khống.

- Bẫy giảm giá Bear Trap sẽ được hình thành khi có xu hướng giảm. Chính vì vậy mà việc kiểm tra độ dài của Downtrend là một điều cần thiết. Việc quan sát xu hướng giảm sẽ giúp cho Traders biết được thời gian diễn ra của xu hướng và hạn chế tham gia giao dịch với một xu hướng đã kéo dài.

- Là một người tạo ra bẫy. Thực hiện bẫy giảm giá Bear Trap là một thách thức lớn đối với các nhà đầu tư. Điều này đúng với cả những Traders có kinh nghiệm giao dịch lâu năm. Tuy nhiên, nếu biết cách tận dụng Bear Trap thì các nhà giao dịch sẽ có được khoản lời lớn. Khi nhận thấy một tín hiệu Bear Trap, có nghĩa là một xu hướng mới đang dần được hình thành. Nếu như đủ kinh nghiệm để nhận biết từ sớm thì việc thoát khỏi bẫy giảm giá là điều hoàn toàn có thể xảy ra.

Các cách để Traders hạn chế sự thua lỗ khi dính phải Bear Trap

- Sử dụng lệnh Stop Loss: Đặt lệnh cắt lỗ là một yếu tố không thể thiếu đối với Traders khi tham gia giao dịch thị trường tài chính. Cách đơn giản nhất để hạn chế sự thua lỗ khi dính phải Bear Trap chính là thông qua lệnh đặt Stop Loss. Dựa vào lệnh cắt lỗ, các nhà đầu tư hạn chế được sự thua lỗ của bản thân, ngăn cho tài khoản bị “cháy”.

- Nên cân nhắc kỹ lưỡng khi sử dụng tỷ lệ đòn bẩy cao.

- Tuyệt đối không tất tay với thị trường để hạn chế khả năng bị cháy tài khoản. Việc quản lý tài chính luôn là điều quan trọng mà các Traders cần phải nắm rõ.

Bài viết trên đã giúp bạn hiểu hơn về Bear Trap là gì cùng các cách để tránh gặp phải bẫy giảm giá này. Để không bị dính phải cái bẫy Bear Trap thì các nhà giao dịch cần không ngừng nâng cao kinh nghiệm. Nắm rõ ý nghĩa các chỉ báo kỹ thuật đưa ra để tránh bẫy và bảo toàn mức lợi nhuận của bản thân.

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.

Các bài viết liên quan