Mô hình Gartley là gì? Gartley Pattern là một trong những mô hình giá được các nhà giao dịch Forex yêu thích. Như chúng ta đã biết, để quá trình giao dịch diễn ra thuận lợi, không thể không có sự góp sức của các chỉ báo kỹ thuật, mô hình hỗ trợ phân tích. Gartley hay Harmonic là những mô hình được các chuyên gia là rất hiệu quả cho các trader. Bài viết hôm nay, cùng tìm hiểu về Gartley Pattern bạn nhé!

Làm quen với mô hình Gartley

Mô hình Gartley hay Gartley Pattern là tên của một mô hình giá dùng để phân tích kỹ thuật, dự đoán về một xu hướng đảo chiều. Và đây cũng chính là tên của H.M.Gartley, cha đẻ của mô hình hữu ích này.

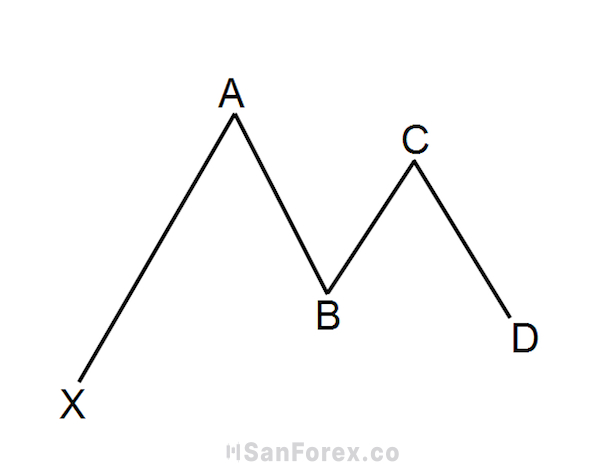

Gartley Pattern được tạo thành bởi 5 điểm: A,B,C,D,X. Bạn sẽ thấy mô hình này khi xuất hiện giai đoạn điều chỉnh giá của xu hướng chính. Một mô hình cánh dơi hoặc cánh bướm được hình thành. Những tín hiệu đảo chiều được xác định với việc dùng đến tỷ lệ Fibonacci để đo lường chiều dài và độ dốc các chân mô hình. Bạn có thể sử dụng mô hình Gartley trong trading Forex hoặc đầu tư cổ phiếu.

Ví dụ minh họa:

Mô hình Gartley là gì?

Gartley Pattern ở minh họa phía trên khởi đầu với điểm X và tạo ra những dao động liên tục và nối các điểm lại với nhau, cụ thể: XA, AB, BC, CD và kết thúc tại điểm D.

Đặc trưng của mô hình Gartley là gì?

Gartley Pattern có những đặc trưng nhận biết dưới đây:

- Bao gồm 5 điểm : A,B,C,D, và X.

- XA: XA có thể thay linh hoạt trên mô hình. Không có quy định nào cụ thể cho sự chuyển động của XA trên biểu đồ Gartley.

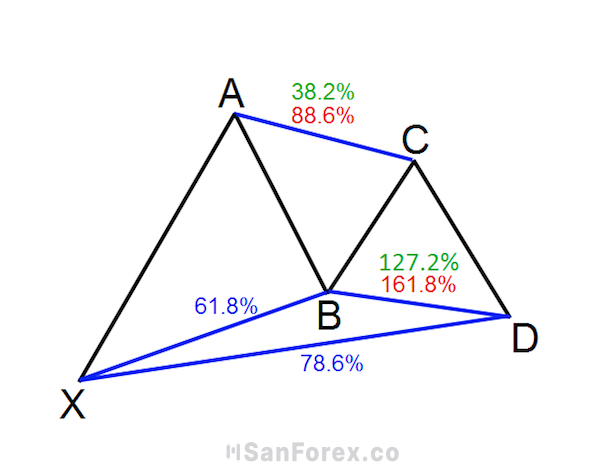

- AB: Biên độ của AB phải bằng hoặc gần bằng 61.8% so với biên độ XA.

- BC: Hướng chuyển động của BC thường đối nghịch với AB. Nó sẽ dừng lại khi AB đạt mức Fibonacci Retracement 0.382 hoặc 0.886.

- CD: Hướng chuyển động của CD sẽ đối nghịch với BC. Lúc này sẽ có hai tình huống có thể xảy đến:

Nếu biên độ BC bằng 38.2% so với biên độ AB, lúc này CD sẽ có biên độ bằng hoặc gần bằng 127.2% so với BC.

- Nếu biên độ BC bằng 88.6% so với biên độ AB, CD sẽ được tạo thành và nằm ở khoảng 161.8% biên độ BC.

- AD: Đây là điểm cuối cùng để bạn biết về sự hình thành của Gartley. Khi chuyển động đến CD, chúng ta sẽ quan tâm đến biên độ AD. Gartley Pattern hoàn thiện sẽ có AD bằng 78.6% biên độ XA.

- Tỷ lệ Fibonacci sẽ được dùng đến để nhận biết độ dài và dốc của những chân thuộc biểu đồ Gartley.

- Khi mô hình Gartley hoàn thiện, nó thể hiện một xu hướng giá giảm/ tăng từ xu hướng chính (Xu hướng đảo chiều).

- Từ Gartley Pattern, bạn có thể dự đoán các điểm vào/ra thị trường chính xác hơn.

Biên độ tương ứng với từng điểm thuộc mô hình Gartley

Các mô hình Gartley thường gặp

Gartley Pattern gồm 2 loại:

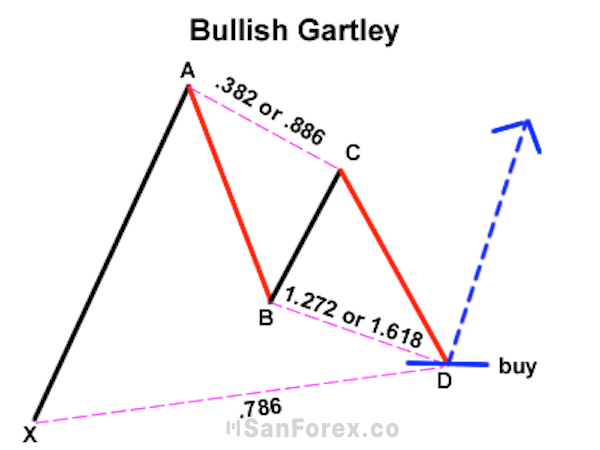

- Mô hình Gartley giá tăng (Bullish Gartley)

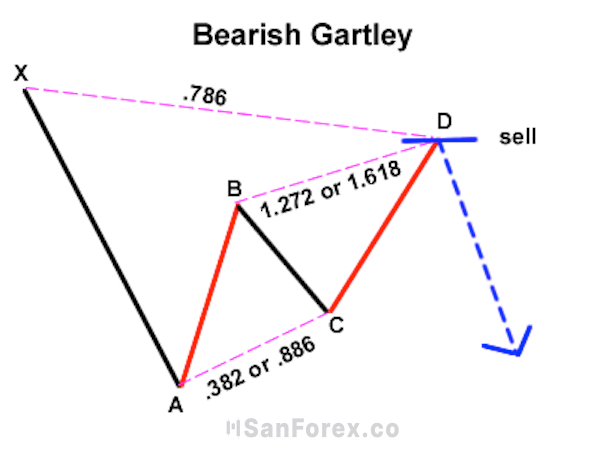

- Mô hình Gartley giá giảm (Bearish Gartley)

Gartley Pattern giá tăng (Bullish Gartley)

Như đã đề cập bên trên, mô hình Gartley cho thấy một xu hướng đảo chiều dựa theo xu hướng chính. Với Bullish Gartley, bạn sẽ nhận biết về một xu hướng giảm đang đổi thành xu hướng tăng. Với tín hiệu của mô hình Gartley bình thường, gồm có 4 chân XA, AB, BC và CD. Khi hoàn tất ở điểm D sẽ có hướng đi ngược lại với CD.

Với mô hình Gartley tăng giá, đường AB là đường chéo thể hiện giá giảm, bắt đầu từ A và kết thúc ở B. Đường BC thể hiện sự tăng giá, bắt đầu từ B và kết thúc ở C. Khi xuất hiện mô hình Gartley giá tăng, nhà giao dịch được khuyến khích vào lệnh mua.

Minh họa mô hình Gartley tăng giá hình thành

Gartley Pattern giá giảm (Bearish Gartley)

Gartley Pattern giá giảm (Bearish Gartley) thể hiện sự đảo chiều xu hướng từ tăng thành giảm. Đầu tiên biểu đồ này sẽ có đặc điểm tương tự với Gartley truyền thống, gồm có 4 chân XA, AB, BC, và CD, sau khi chạm tại điểm D thị trường sẽ đi ngược hướng với CD.

Thêm vào đó, Bearish Gartley có đường AB chéo thể hiện sự tăng giá, bắt đầu từ điểm A và kết thúc ở B. Đường BC thể hiện sự giảm giá, kéo dài cho đến điểm C. Khi hình thành biểu đồ Bearish Gartley, nhà giao dịch nên vào lệnh bán.

Minh họa sự hình thành của biểu đồ Bearish Gartley

Nguyên tắc về tỷ lệ Fibonacci trong mô hình Gartley

Chúng tôi đã nhắc đến tỷ lệ Fibonacci ở nội dung bên trên. Vậy cụ thể tỷ lệ Fibonacci của mô hình Gartley là gì? Đó là:

- Chân AB nên hạ xuống mức 61,8% so với chân XA.

- Chân BC nên hạ xuống giữa 38,2% và 88,6% so với chân AB.

- Chân CD nên tăng phạm vi 127,2% hoặc 161,8% so với chân BC.

Những tỷ lệ Fibonacci này dùng để nhận định khu vực có khả năng đảo chiều của thị trường. Từ đó, nhà giao dịch có thể đưa ra quyết định đầu tư chính xác.

Cách trading Forex, chứng khoán với mô hình Gartley

Minh họa 1 – Bullish Gartley tại cặp tỷ giá EUR/USD trên khung H5

Giả sử mô hình Gartley tăng giá hình thành ở cặp tiền EUR/USD với khung thời gian M5 (biểu đồ bên dưới).

Lấy ví dụ cặp tiền EUR/USD với khung M5

Bước 1: Xác định đặc điểm nhận dạng mô hình Gartley sẽ hình thành

Theo quan sát đầu tiên, biểu đồ thể hiện tất cả các yếu tố để hình thành Bat Pattern và Gartley Pattern vì điểm D không cắt qua điểm X. Với điểm B được điều chỉnh giữa XA nhưng vẫn chưa thể xác định tỷ lệ đúng. Ở đây sẽ xảy ra 2 trường hợp:

- Nếu điểm B có tỷ lệ Fibonacci là 0.618 so với điểm XA => Mô hình Gartley

- Nếu điểm B có tỷ lệ thoái lui nhỏ hơn 0.5 so với điểm XA => Mô hình Bat Pattern

Bước 2: Đo lường tỷ lệ thoái lui Fibo của mô hình Gartley tăng giá

Những tỷ lệ Fibonacci sẽ ở mức như sau:

- AB có tỷ lệ Fibonacci trong khoảng 0.618 – 0.620 so với XA.

- BC đạt mức Fibonacci về khoảng 0.786 so với AB.

- CD có thể tăng phạm vi đến 1.27 so với AB và có tỷ lệ thoái lui về 0.800 so với điểm XA, chênh lệch không nhiều với tỷ lệ 0.786 nên vẫn nằm trong sự kiểm soát của chúng ta.

Bước 3: Sử dụng chiến lược

Nếu Gartley Pattern hoàn tất chính xác, nhà giao dịch sẽ thực hiện các bước dưới đây:

Vào lệnh – Entry Point

- Ở điểm D đang hình thành trên biểu đồ, ta xác định được một cây Bullish Reversal Pin bar, lúc này đuôi nến có hơi vượt qua vùng giá một chút nhưng ở một phạm vi chấp nhận được, trader nên vào lệnh mua.

Cắt lỗ – Stop loss

- Vào lệnh cắt lỗ (SL) ở khu vực giá nằm dưới điểm D vài pips theo nhịp.

Chốt lời – Take profit

Kế hoạch Take profit sẽ được tiến hành theo dưới đây:

- Nếu giá có tín hiệu sẽ tăng lên và chạm vào vùng giá điểm A, các nhà giao dịch bắt đầu chốt một phần vị thế. Bên cạnh đó, chuyển lệnh SL đến điểm trailing stop 1.

- Trader có thể bỏ qua tín hiệu 1.0 XA và quan tâm đến 1.27 XA. Nếu giá tăng có hành động chạm mốc trên thì trader chốt luôn phần lệnh còn lại.

- Nếu không đúng như mong muốn, trader có thể liên tục dời điểm SL đến khu vực trailing stop 2. Thế nhưng nếu thấy giá có xu hướng đảo chiều ngay khi tăng lên vùng mục tiêu 1.27 XA, nếu tiếp tục giữ lệnh, bạn có thể bị lỗ nhưng không đáng kể. Lợi nhuận của phần lệnh bạn đã chốt ban đầu sẽ bù lại khoản lỗ này.

Minh họa 2 – Bearish Gartley tại cặp tỷ giá GBP/USD trên khung H4

Giả sử mô hình Gartley giảm giá trên cặp tiền GBP/USD tại khung thời gian H4:

Ví dụ cặp GBP/USD với khung H4 trên mô hình Bearish Gartley

Bước 1: Nhận biết Bearish Gartley Pattern

Với minh họa trên, mô hình Gartley giảm giá hình thành khi điểm C cao hơn điểm A và D đang có tín hiệu thấp hơn điểm X. Sau đó, trader có thể thực hiện đo lường tỷ lệ Fibonacci để chắc chắn về dự đoán của mình hơn.

Bước 2: Đo lường các tỷ lệ thoái lui của Gartley Pattern giảm giá

Các tỷ lệ Fibo thoái lui đo lường sẽ có kết quả như sau:

- AB đang có tín hiệu thoái lui với tỷ lệ khoảng 0.618 so với điểm XA.

- BC đang có tín hiệu Fibonacci với tỷ lệ khoảng 0.618 so với AB.

- CD đã giãn ra đến khoảng 1.27 so với AB và tỷ lệ Fibonacci chính xác với tỷ lệ 0.786 so với XA.

Toàn bộ những tỷ lệ này đã dần được hiện ra, đặc biệt là tỷ lệ Fibonacci chính xác. Cụ thể là điểm AB so với XA và CD so với XA. Đây là những dấu hiệu thể hiện đúng nhất.

Bước 3: Thực hiện trading với kế hoạch

Vào lệnh – Entry Point

- Những nhà giao dịch vào lệnh ở điểm D. Hãy lưu ý, trader sẽ thấy ở khu vực này hình thành mô hình nến đảo chiều, đảm bảo đó là Bearish Reversal Pin bar. Trader nên vào lệnh bán lúc này sẽ tăng tỷ lệ thành công cao hơn.

Cắt lỗ – Stop loss

- Vào lệnh cắt lỗ ở phạm vi giá nằm trên điểm D khoảng vài pips.

Chốt lời – Take profit

Kế hoạch Take profit sẽ được tiến hành như sau:

- Nếu giá có tín hiệu đạt mục tiêu lợi nhuận ở điểm A thì trader tiến hành đóng lệnh một phần để thực hiện Take profit. Bên cạnh đó, di chuyển điểm cắt lỗ xuống swing high gần nhất. Được ký hiệu Trailing stop 1 phía trên minh họa.

- Với một phần lệnh còn lại, nếu thấy giá bắt đầu vượt qua điểm 1.0 XA, trader nên di chuyển SL đến Trailing stop 2.

- Nếu giá có xu hướng tăng liên tiếp và vượt qua khu vực 1.27 XA, trader di chuyển Sl đến khu vực Trailing stop 3.

- Trader liên tiếp thực hiện những hành động này đến mục tiêu 1.618 XA và Trailing stop 4. Khi đã hoàn tất, thông qua các yếu tố như giá giảm mạnh, đạt mục tiêu trên 1.618 XA, phần lệnh còn lại sẽ đảm bảo giúp bạn thu về lợi nhuận rất cao.

Có thể thấy mô hình Gartley thật sự sẽ rất hữu ích dành cho các trader Forex, chứng khoán. Tuy nhiên, không chỉ với Gartley Pattern mà tất cả những mô hình phân tích kỹ thuật khác, bạn không thể chỉ sử dụng một cách độc lập. Để thành công trong giao dịch, cần nhiều yếu tố khác. Cụ thể là quản lý rủi ro, chiến lược kết hợp, các chỉ báo kỹ thuật,…Truy cập trang web sanforex.vip để khám phá thêm bạn nhé!

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.