Adverse Selection là gì? Thuật ngữ này xuất hiện khá nhiều trên thị trường tài chính nhưng không phải trader nào cũng nắm rõ. Hầu hết các nhà đầu tư thất bại là do việc thiếu nhận thức về Adverse Selection trên thị trường. Vậy Adverse Selection là gì? Biểu hiện của Adverse Selection ra sao? Hiện tượng này tác động thế nào đến thị trường tài chính như thế nào và giải pháp cho những trường hợp Adverse Selection là gì? Mọi thông tin về Adverse Selection sẽ được Forex Dictionary phản ánh chi tiết qua bài viết sau.

Tổng quan về Adverse Selection

Adverse Selection là gì?

Adverse Selection trong tiếng Việt là lựa chọn đối nghịch – một thuật ngữ khá quan trọng trong lĩnh vực kinh tế học, cũng như bảo hiểm và quản trị rủi ro. Hiểu đơn giản, sự lựa chọn đối nghịch được dùng để mô tả hiện tượng bất đối xứng thông tin. Trong đó, người mua sẽ đối mặt với khả năng thua lỗ hoặc mua nhầm vào thời điểm giao dịch do thông tin không rõ ràng, thiếu sự minh bạch từ người bán hay phía người bán sử dụng thông tin nội gián để trục lợi trên tài khoản của họ. Vậy nên người xưa hay có câu “Chỉ có người mua nhầm chứ người bán không bao giờ nhầm”.

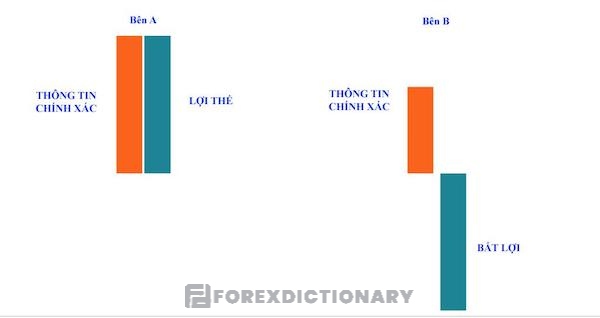

Lựa chọn đối nghịch xuất hiện khi người bán cố tình che giấu, không minh bạch thông tin. Trong khi đó, thông tin giữ một vai trò quan trọng vì sẽ xác định được phản ứng, thái độ của các phe trên thị trường với giao dịch khi đó. Lúc này, người mua và người bán có thể tối đa hóa lợi ích của mình thông qua các kiến thức về yếu tố rủi ro trong quá trình giao dịch.

Nhìn chung, lựa chọn đối nghịch thường xuất hiện ở những giao dịch có sự bất cân xứng về thông tin, cụ thể là một bên có nhiều thông tin hoặc tốt hơn so với bên còn lại.

Adverse Selection được xem như một cạm bẫy trên thị trường tài chính

Tại sao không phải ai cũng làm được?

Các bạn hãy hình dung như sau, với mỗi giao dịch tài chính thì lựa chọn đối nghịch xuất hiện nếu một bên sử dụng các thông tin nội gián để ngụy tạo tình huống làm cho bên kia ra quyết định sai lầm để tối đa hóa lợi nhuận. Cũng có trường hợp bên bán tạo ra những thông tin giả để lái thị trường theo hướng họ muốn làm cho các nhà đầu tư thổi phồng thông tin và phản ứng tiêu cực với thị trường trước những thông tin sai lệch. Vậy nên nếu trader dễ dàng đi theo xu hướng nhất thời trên thị trường và lựa chọn cách giao dịch theo xu hướng hoặc giao dịch theo tin tức mà không đặt câu hỏi hay hoài nghi thì bạn chắc chắn sẽ sập bẫy các cá mập forex, cá mập tài chính.

Giả sử như một lượng lớn lệnh giao dịch được đưa ra thị trường bởi một trader được xây dựng thành kịch bản thị trường di chuyển tốt, làm cho các nhà đầu tư khác nghĩ rằng vị thế đang mở cần phải được thay đổi để chốt được giao dịch. Thế nhưng thực tế không như vậy và thị trường bị trượt giá (slippage) như các bạn thường thấy.

Thế nên lựa chọn đối nghịch chỉ hiệu quả với những ai đang có “vị thế lớn” kèm với nguồn thông tin không phải ai cũng có. Hiểu cách khác, các bạn sẽ lợi dụng thị trường hoạt động kém hiệu quả do thông tin không rõ ràng để tạo ra những lựa chọn đối nghịch và trục lợi cho bản thân.

Biểu hiện của Adverse Selection là gì?

Trường hợp giao dịch trên thị trường

Vậy biểu hiện của một tình huống Adverse Selection là gì? Cụ thể là khi người bán nắm trong tay những thông tin tốt hơn về sản phẩm hay dịch vụ mà họ cung cấp nên người mua đang ở thế bị động trong giao dịch. Chẳng hạn như một quản lý của công ty A lợi dụng Adverse Selection để phát hành cổ phiếu khi họ nắm được thông tin giá cổ phiếu của công ty A đang được định giá cao hơn so với giá trị thực của nó.

Thế nên khi người mua thực hiện giao dịch mua vào cổ phiếu này thì họ sẽ phải trả một khoản tiền lớn hơn so với số tiền thực tế phản ánh giá trị của cổ phiếu đó. Chính điều này sẽ ảnh hưởng đến uy tín của một công ty hoặc giao dịch nếu chiêu trò này bị phát hiện.

Trường hợp ngân hàng

Một ví dụ khác là trong lĩnh vực ngân hàng, cụ thể là khi bên kém ưu thế thông tin chính là ngân hàng còn bên ưu thế thông tin hơn lại là người đi vay. Adverse Selection trong trường hợp này có thể khiến ngân hàng cho các doanh nghiệp sắp phá sản vay tiền vì doanh nghiệp là người hiểu rõ khả năng trả nợ của họ nhất.

Lĩnh vực bảo hiểm

Ngoài ra đối với lĩnh vực bảo hiểm, lựa chọn đối nghịch được sử dụng khi công ty bảo hiểm không đánh giá đầy đủ, chi tiết về những điều khoản bảo hiểm đối với người mua. Khi đó, người mua bảo hiểm có thể cố tình khai sai sự thật về tình trạng bệnh lý của mình khiến công ty bảo hiểm phải bồi thường một khoản tiền lớn hơn.

Đối với giao dịch bất động sản

Một biểu hiện khác của Adverse Selection là gì là trong giao dịch bất động sản, cụ thể là khi người bán có nhiều thông tin hơn về một lô đất nào đó, hoặc dự án sắp được triển khai, hay quy hoạch đã được thông qua và chưa được công bố chính thức ra bên ngoài. Khi đó, người mua là bên kém ưu thế thông tin hơn nên họ mua phải lô đất hay căn nhà không tốt vì nằm trong diện giải tỏa, khu vực xung quanh nhà dễ bị ngập lụt, hoặc vướng vào dự án mua, quy hoạch treo…

Đối với giao dịch chứng khoán

Biểu hiện cuối cùng của lựa chọn thông tin đối nghịch là trong các giao dịch chứng khoán, cụ thể là những giao dịch nội gián. Tức là nhân viên của công ty phát hành chứng khoán và người thân, gia đình của họ có cơ hội tiếp cận các thông tin về những công bố, chính sách mới của công ty sớm hơn. Vì vậy, nhóm người này đang có ưu thế thông tin trong các giao dịch chứng khoán hơn so với những người kém ưu thế thông tin. Từ đó tạo ra những lựa chọn đối nghịch khiến nhiều nhà đầu tư không có đủ kiến thức sập bẫy mua nhầm.

Sự lựa chọn đối nghịch làm cho món hàng thay đổi giá trị thực của nó

Trong điều kiện thông tin đối xứng, người mua và người bán sẽ tìm được thứ xứng đáng với số tiền mà họ bỏ ra nếu cơ hội tiếp cận thông tin của 2 bên giống nhau và có đủ kiến thức khi giao dịch.

Trái lại trong điều kiện thông tin bất đối xứng, người chiếm ưu thế về thông tin trên thị trường có thể tung ra những dữ liệu sai lệch, không trung thực về đối tượng được giao dịch cho người kém ưu thế thông tin. Động thái này sẽ khiến bên kém ưu thế thông tin chấp nhận giao dịch và mang về một món hàng không tương xứng với giá trị đã bỏ ra.

Người mua dễ mắc bẫy trong thị trường xe hơi, cổ phiếu, hoặc bất động sản đã qua sử dụng

Ảnh hưởng của Adverse Selection đến cấu trúc tài chính

Sau khi có được cái nhìn toàn cảnh về thuật ngữ Adverse Selection là gì, chúng ta sẽ cùng xem xét tác động của hiện tượng này đến cấu trúc của thị trường tài chính ra sao. Cụ thể, bài viết sẽ nghiên cứu trường hợp cổ phiếu của công ty X hoạt động kém hiệu quả. Thực tế chứng minh, đa phần các nhà đầu tư cá nhân thường không có khả năng đánh giá, xem xét chính xác về những thông tin được tung ra thị trường.

Trên cương vị của người bán, nếu bạn biết được những thay đổi kế tiếp của công ty và tác động của nó đến giá trị cổ phiếu mà bạn đang nắm giữ thì bạn sẽ tìm cách bán đi dưới lớp ngoài là trượt giá, hoặc vẽ ra một kịch bản tốt đẹp hơn với doanh nghiệp để bên mua mắc phải lựa chọn đối nghịch. Khi đó, bạn sẽ mừng rỡ khi bán được cổ phiếu với mức giá bị thổi phồng so với giá trị thực tế để tối đa hóa lợi nhuận cho bản thân và khiến bên mua gánh chịu thiệt hại vì thiếu cân nhắc thông tin.

Ngược lại, với một cổ phiếu có chất lượng tốt thì người bán sẽ giữ cổ phiếu đó đến khi giá trị của nó tăng hơn mức trung bình để tối đa hóa số tiền đầu tư. Thế nên, người bán sẽ không ra quyết định bán cổ phiếu khi nó chưa đạt đến mức giá kỳ vọng.

Kết quả của ví dụ này là chỉ có ít cổ phiếu chất lượng tốt được giao dịch thường xuyên trên thị trường. Trong khi đó, cổ phiếu tiềm ẩn nguy cơ trượt giá lại được rao bán ồ ạt.

Giải pháp cho lựa chọn đối nghịch

Đối với giao dịch tài chính thì các nhà đầu tư cần xác định được rủi ro tiềm ẩn từ các nhóm cổ phiếu hay thông tin giao dịch từ khách hàng này là gì để phòng tránh rủi ro Adverse Selection. Chẳng hạn như việc trader cần thực hiện một quy trình gồm có bước sàng lọc, kế đến là đánh giá tình hình kinh doanh, kiểm tra các báo cáo tài chính, đồng thời thẩm định các chỉ số tài chính để cân nhắc giao dịch mua cổ phiếu và luôn chuẩn bị một phương án thoát (exit) nếu kết quả không đúng như kỳ vọng.

Bên cạnh đó còn có các biện pháp về pháp lý ràng buộc, trong đó có những quy định để chế tài, quy định về tiêu chuẩn hàng hóa để các chủ thể kinh tế cân nhắc trong quá trình thực hiện đánh giá chi phí, cũng như lợi ích của việc cung cấp thông tin sai lệch, không minh bạch.

Đứng trước rủi ro lựa chọn đối nghịch, bên kém ưu thế thông tin sẽ bảo vệ mình bằng các biện pháp tăng cường thông tin. Trong đó có thể kể đến như tìm hiểu thông qua dịch vụ môi giới, các dịch vụ đánh giá và xếp hạng trên thị trường. Đặc biệt là làm cho bên chiếm ưu thế thông tin phải công bố các thông tin một cách công khai dựa trên vị thế giao dịch. Ngoài ra, các ngân hàng cũng sẽ yêu cầu người đi vay bổ sung các thông tin về thu nhập, tài sản, tuổi tác, nghề nghiệp hay tình hình kinh doanh trong đơn vay.

Tăng cường thêm thông tin cho bản thân cũng là một biện pháp đối phó với Adverse Selection

Adverse Selection là gì và biện pháp phòng ngừa lựa chọn đối nghịch đã được chúng tôi trình bày cụ thể. Hy vọng trader đã có được cái nhìn toàn cảnh về thuật ngữ này, cũng như thường xuyên kiểm tra các thông tin để tránh bị sập bẫy của bên bán. Chúc bạn thành công.

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.

Các bài viết liên quan