Nắm rõ vị thế Long Short là phương pháp tối ưu để Traders có thể tham gia thị trường ngoại hối hiệu quả. Trên thị trường, nhà đầu tư sẽ đứng ở 2 vị thế là vị thế mua và vị thế bán. Theo thuật ngữ chuyên ngành, 2 vị thế này lần lượt được gọi là Long Position, Short Position. Muốn hiểu rõ hơn về Long Short Position thì đừng nên bỏ lỡ bài viết này của Forex Dictionary.

Vị thế là gì?

Position hay còn được các nhà đầu tư gọi với cái tên rất đỗi quen thuộc là “vị thế”. Thuật ngữ Position được định nghĩa đơn giản là “trạng thái sở hữu và nắm giữ chứng khoán của nhà đầu tư trong một vài điều kiện của thị trường”. Điều này thường liên quan đến sự tăng giảm của mức giá chứng khoán.

Trong quá trình tìm hiểu về “vị thế”, Traders cần phải đảm bảo rằng mình đã hiểu tường tận ý nghĩa của thuật ngữ này. Nếu như không tìm hiểu sâu, rất nhiều Traders đã thực hiện tiến trình vào lệnh/ ra lệnh sai lệch, gây tổn thất không nhỏ đối với tài chính của mình.

Nhắc lại sơ qua về định nghĩa Position, nhà đầu tư cần phải biết rằng đây là tình trạng nắm giữ, sở hữu tài sản của những bên tham gia vào một thị trường tài chính. Sự thay đổi của mức giá của từng tài sản sẽ ảnh hưởng trực tiếp đến lợi ích, tài chính của người nắm giữ loại tài sản đó.

Tài sản cố định

- Thị trường chứng khoán: Cổ phiếu, chứng khoán phái sinh, trái phiếu,…

- Thị trường ngoại hối: các cặp tiền tệ, cổ phiếu, hàng hóa, chỉ số,..

- Thị trường tiền điện tử: đồng tiền số hóa như crypto, coin, token,…

- Thị trường bất động sản: đất đai, nhà cửa,….

Trạng thái nắm giữ, sở hữu

- Thị trường chứng khoán: Nắm giữ/ Sở hữu

- Thị trường ngoại hối: Không thật sự sở hữu

- Thị trường bất động sản: Nắm giữ/ Sở hữu/ Sử dụng.

Đối với trạng thái nắm giữ và sở hữu, các nhà đầu tư cần đặc biệt lưu ý đối với thị trường bất động sản. Thị trường này có phần đặc biệt khi mà trạng thái của nó có thể thay đổi, phụ thuộc vào quyền lợi của mỗi bên.

Những bên tham gia

Những bên tham gia được hiểu đơn giản là người bán và người mua.

Hợp đồng tài chính

Khi bạn chính thức đặt lệnh mua/bán một loại tài sản nào đó trên thị trường chứng khoán/ thị trường ngoại hối thì điều này đồng nghĩa với việc bạn đã chính thức tham gia vào một hợp đồng tài chính. Hợp đồng tài chính sẽ được chuẩn hóa đúng theo quy định của pháp luật. Trong hợp đồng sẽ có những điều khoản cụ thể như tài sản mua bán, số lượng tài sản, giá hiện tại của tài sản,…

Sự thay đổi của đường giá

Lợi nhuận của các Traders sẽ phù thuộc vào hành động giá (tăng / giảm) của loại tài sản mà họ sở hữu.

Ví dụ về vị thế trong thị trường chứng khoán và thị trường ngoại hối

Thị trường chứng khoán

Tiến hành giao dịch trong thị trường chứng khoán, điều đầu tiên các Traders cần làm là đặt lệnh (Order). Gồm có hai lệnh đặt là: lệnh Mua (Sell) và lệnh Bán (Buy).

Ví dụ:

Khi bạn đặt lệnh Mua (Buy) 1000 cổ phiếu X với mức giá 100.000VNĐ/ cổ phiếu. Position lúc này của bạn sẽ là vị thế mua. Ngay khi khớp lệnh, bạn đã chính thức tham gia vào một hợp đồng mua bán cổ phiếu. Trong đó, người bán (vị thế bán) sẽ là một nhà đầu tư nào đó ở trên thị trường. Người này đồng ý bán cho bạn 1000 cổ phiếu X đúng với mức giá 100.000VNĐ/ cổ phiếu.

Ngay khi giao dịch được hoàn thành, tài khoản của bạn sẽ bị trừ 100.000.000 triệu, tương đương với giá trị của 1000 cổ phiếu X qua tài khoản của người bán. Đồng thời, bạn cũng sẽ trở thành người sở hữu mới của 1000 cổ phiếu X.

Thị trường ngoại hối

Cũng như thị trường chứng khoán, thị trường ngoại hối cũng gồm 2 vị thế là Mua và Bán.

Ngay khi thực hiện lệnh đặt với một tài sản cố định như chỉ số, hàng hóa, cặp tiền tệ. Traders có thể đứng ở vị thế bán hoặc vị thế mua. Trong ví dụ này, Forex Dictionary sẽ đưa ra giả dụ cụ thể về cặp tiền tệ XAU/ USD với tỷ giá là 1880.34. Khi đặt lệnh mua, vị thế lúc này của bạn là Buy Position. Hệ thống thông báo khớp lệnh là bạn đã chính thức trở thành một trong hai bên tham gia hợp đồng chênh lệch giá (CFD). Vị thế bán sẽ là một nhà đầu tư nào đó trên thị trường, đồng ý với tỷ giá mà bạn đưa ra cũng như đáp ứng đủ số lượng mà bạn muốn mua.

Khi thực hiện lệnh mua XAU/ USD, có nghĩa là bạn đang muốn mua XAU (Vàng) bằng đồng USD. Tuy nhiên, người bạn lại không sở hữu vàng để chuyển thẳng vào tài khoản của người mua như thị trường ngoại hối. Đối với giao dịch mua/ bán này, bên mua và bên bán sẽ đặt cược xu hướng thay đổi của giá vàng trong tương lai gần. Nếu như bạn dự đoán giá vàng tăng và xu hướng của đường giá đi theo dự đoán của bạn thì tiền của vị thế bán sẽ chuyển thẳng vào tài khoản của bạn với tư cách là vị thế mua. Ngược lại, nếu như người bán dự đoán đúng thì tiền của bạn sẽ được đổ vào tài khoản của bên bán.

Long Short là gì?

Nếu như đã nắm chắc khái niệm của Long Short Position là gì rồi thì tiếp theo, chúng ta sẽ cùng tìm hiểu chi tiết về lệnh Long/ Short trong thị trường tài chính.

Long Short là gì?

Long Position (Vị thế mua) là gì?

Short Position hay còn được gọi là lệnh Long có ý nghĩa là vị thế mua trên thị trường. Khi giao dịch trên thị trường tài chính, Traders sẽ mua một tài sản bất kỳ với mức giá thấp, sau đó chờ nó lên giá để kiếm lợi nhuận từ chênh lệch mức giá mua – bán. Long Position trong thị trường chứng khoán và thị trường ngoại hối có khác biệt tương đối lớn. Cụ thể như sau:

Giao dịch chứng khoán: Giống với định nghĩa trên, Traders thực hiện lệnh BUY bằng cách mua tài sản với mức giá thấp. Sau đó thực hiện lênh SELL để chốt lợi nhuận khi tài sản được đẩy giá lên cao. Trong giao dịch, đây được gọi là chiến lược “mua thấp bán cao” và thường được các Traders áp dụng.

Giao dịch ngoại hối: Traders sẽ tiến hành mua cặp tiền tệ trên thị trường. Trong đó, Traders sẽ muốn mua vào đồng tiền cơ sở và có nhu cầu bán ra đồng tiền định giá. Bởi vì Traders muốn thực hiện giao dịch mua bán đồng tiền cơ sở và đồng tiền định giá của một cặp tiền tệ nên các giao dịch giữa 2 bên tham gia sẽ không xảy ra thực sự. Trong thị trường giao dịch Forex, hoạt động mua bán thực sự dựa vào sự biến động tăng giảm của cặp tiền tệ đó.

Vào lệnh Long – Nhà giao dịch có niềm tin về xu hướng tăng giá của thị trường trong tương lai

Giả sử, các nhà đầu tư mở lệnh BUY để mua một lot EUR/USD với mức giá đóng cửa là 1.3421. Sau một khoảng thời gian ngắn, mức giá của cặp tiền tệ này đã tăng lên 1.3578. Như vậy, cặp tiền tệ EUR/USD người chơi đang sở hữu tăng 157 pips.

Short Position (Vị thế bán) là gì?

Lệnh Short/ Short Position trong thị trường có nghĩa là vị thế bán. Khác hoàn toàn với vị thế mua, vị thế bán sẽ kiếm được lợi nhuận từ giao dịch thông qua việc giá tài sản giảm. Khi đặt lệnh Short, nghĩa là người bán chấp nhận bán tài sản mà mình đang sở hữu tại một mức giá nhất định.

Traders vào lệnh Short sẽ thu được lợi nhuận nếu đường giá giảm

So với việc đặt lệnh BUY thì việc đặt lệnh SELL có phần phức tạp hơn hẳn. Hiểu chi tiết về hành động bán trong thị trường tài chính như sau:

Trong thị trường chứng khoán: Traders đang sở hữu một lượng cổ phiếu và dự đoán giá của cổ phiếu này có khả năng sẽ giảm trong thời gian tới. Người bạn thực hiện lệnh Bán (vào lệnh), sau đó kết thúc tiến trình giao dịch của mình bằng một lệnh mua. Nếu như giá của cổ phiếu đó giảm, các nhà đầu tư sẽ mua lại số lượng cổ phiếu đó với mức giá thấp hơn so với mức giá mà họ bán ra. Lợi nhuận của vị thế bán là số dư của hành động bán trước đó và hành động mua.

Có thể nói ngắn gọn rằng, mục đích của lệnh Short (Short Position) là bán một số lượng cổ phiếu ra thị trường với mức giá cao hơn. Sau đó, các nhà đầu tư sẽ tiến hành thu mua lại lượng cổ phiếu này với mức giá thấp hơn mức giá vừa bán.

Trong thị trường ngoại hối: Giao dịch trong Forex, nhà đầu tư mong muốn đồng tiền định giá sẽ có mức giá thấp hơn so với đồng tiền cơ sở. Điều này cũng giúp cho việc bán đồng tiền cơ sở và mua đồng tiền định giá trở nên dễ dàng hơn. Ví dụ như: Đặt lệnh Short cặp tiền tệ EUR/USD, có nghĩa là Traders mong muốn bán đồng tiền EUR và mua đồng tiền USD.

Lưu ý: Chênh lệch giữa giá bán và giá mua nhờ vào việc mở lệnh Bán khác biệt rất nhiều so với sự chênh lệch lấy lời của giá Bid và giá Ask. Các nhà đầu tư chỉ có thể được nhận lợi nhuận này nếu có sự thay đổi trong đường giá. Đối với trường hợp đang so sánh, nhà đầu tư có thể nhận được mức chênh lệch ngay khi thị trường không có sự tăng/ giảm giá nào.

Ở trong thị trường ngoại hối, Traders được phép bán khống tài sản mà bản thân không thật sự sở hữu. Thị trường Forex chỉ tính dựa trên số tiền ở trong tài khoản của Traders, sau đó sẽ tự động bù trừ khi Traders thực hiện tiến trình đặt lệnh mua lại tài sản đó.

Sự khác biệt giữa vị thế mua (Long Position) và vị thế bán (Short Position) là gì?

Cần phân biệt Long Position và Short Position rõ ràng như sau:

- Đặt Long Position khi Traders nhận định xu hướng giá của tài sản đó sẽ tăng lên trong tương lai.

- Đặt Short Position khi Traders dự đoán đường giá tài sản đó sẽ đi xuống so với hiện tại.

Dưới đây là một vài yếu tố cơ bản để so sánh trực quan nhất giữa vị thế mua và vị thế bán.

| Yếu tố | Vị thế mua | Vị thế bán |

| Mục đích | Lợi nhuận kiếm được thông qua hành động giá thị trường có xu hướng tăng | Lợi nhuận kiếm được thông qua hành động giá thị trường có xu hướng giảm |

| Xu hướng thay đổi của thị trường | Giá sẽ được đẩy lên nhanh chóng khi xuất hiện ngày càng nhiều Trader ở vị thế mua | Đường giá thị trường có thể giảm trong một thời gian ngắn nếu có nhiều Traders đặt lệnh Bán |

| Bản chất của lệnh | Tiến hành mua khống để ăn lợi nhuận. Bản chất của việc mua khống chính là Traders sẽ mua một loại tài sản trên thị trường. Sau đó bán ra với mức giá cao hơn để ăn chênh lệch. | Tiến hành bán khống. Có nghĩa là người bán sẽ dự đoán giá của tài sản sẽ giảm trong thời gian tới. Thực hiện bán trước khi hành động giá giảm diễn ra. Sau đó tiến hành mua lại với mức giá thấp hơn mức giá vừa bán. Chênh lệch của hai mức giá sẽ là lợi nhuận mà Traders nhận được. |

Long Position và Short Position khi được thực hiện với hợp đồng quyền chọn

Vị thế mua và vị thế bán khi có sự can thiệp của hợp đồng quyền chọn sẽ mang lại một định nghĩa rất khác. Mặc dù lợi nhuận hay sự thua lỗ của các nhà đầu tư vẫn phụ thuộc vào biến động giá. Tuy nhiên, nó không đơn giản như trước là vị thế mua kỳ vọng giá tăng và vị thế bán kỳ vọng giá giảm nữa. Định nghĩa về vị thế mua/ bán với hợp đồng quyền chọn tương đối phức tạp.

Khi Traders thực hiện mua Call Option (quyền chọn mua) hoặc Put Option (Quyền chọn bán) thì Traders đang đứng ở vị thế mua (Long Position). Tuy nhiên, mong muốn của người mua về sự thay đổi giá của tài sản cơ sở của Call Option và Put Option là hoàn toàn trái ngược nhau. Cụ thể:

- Long Call Option: Mong muốn mức giá cơ sở tăng lên. Điều này sẽ giúp cho Traders có thể mua tài sản cố định đang thuộc quyền sở hữu của một Traders vị thế Short trên thị trường với một mức giá đã được thỏa thuận từ trước.

- Long Put Option: Mong muốn giá cơ sở giảm xuống. Traders đang nắm giữ quyền bán tài sản sở hữu cho nhà đầu tư khác ở vị thế Short theo mức giá đã được ấn định trước mà không đi theo mức giá hiện tại của thị trường.

Ngược lại, đối với Short Call Option và Short Put Option, các bạn có thể hiểu như sau:

- Short Call Option: Hy vọng giá tài sản cơ sở giảm xuống vì Traders bắt buộc phải bán tài sản của mình cho nhà đầu tư khác ở vị thế Long với mức giá đúng như hợp đồng quyền chọn.

- Short Put Option: Hy vọng mức giá tài sản cơ sở tăng lên bởi vì Traders phải làm theo đúng nghĩa vụ như hợp đồng thỏa thuận là phải mua lại tài sản cơ sở từ nhà đầu tư đang giữ vị thế Long trên thị trường. Cũng như các trường hợp trên, mức giá của Short Put Option cũng là mức giá đã được hai bên thỏa thuận từ trước.

Chiến lược Long Short trong giao dịch ngoại hối

Giao dịch đồng thời

Giải thích chiến lược giao dịch đồng thời có nghĩa là Traders sẽ mở cùng lúc hai vị thế mua và bán với một cặp tiền tệ. Thực hiện chiến lược này sẽ giúp các nhà đầu tư giảm bớt được phần nào rủi ro khi thị trường có sự thay đổi. Ngay sau khi đã nắm chắc được hướng đi chính của thị trường, Traders sẽ đóng bớt một lệnh và giữa lại một lệnh.

Giả sử: Traders mở lệnh Long và mua 1 lot cặp tiền tệ EUR/USD ở mức giá 1.23300. Tuy nhiên, để giao dịch của mình chắc chắn hơn, các nhà đầu tư tiến hành mở thêm lệnh Short cho cặp tiền đó, quy mô đặt trùng khớp với lệnh Long mà Traders vừa đặt.

Mua – bán khống 2 cặp tiền tương đương nhau

Muốn thực hiện chiến lược này, Traders cần phải xác định cho mình hai cặp tiền khác nhau nhưng vẫn có mối liên kết với nhau. Để có thể tìm được hai cặp tiền tệ tương đồng chính xác, các nhà đầu tư có thể cân nhắc cài đặt công cụ ma trận hệ số tương quan. Dựa vào công cụ này, nếu xuất hiện cặp tiền có mối quan hệ tương quan >80 và nhỏ hơn <-80 thì Traders nên lựa chọn để thực hiện việc mua bán khống.

- Với cặp tiền tương quan thuận (>80): Traders đặt hai vị thế đối nghịch nhau.

- Với cặp tiền tương quan nghịch (<-80): Traders đặt hai vị thế thuận với nhau

Giả dụ: Cặp tiền AUD/USD và NZD/USD có mối quan hệ tương quan thuận +85 thì Traders nên tiến hành mở đồng thời vị thế mua và vị thế bán.

Biểu đồ cho thấy cặp tiền tệ NZD/USD đang hình thành một xu hướng tăng trên thị trường

Cặp tiền tệ AUD/USD liên tục đi ngang trong suốt 12 tuần vừa qua

Vị thế mua trên cổ phiếu được hạn chế rủi ro bằng vị thế bán trên Call Option

Chiến lược này là một trong những phương pháp phòng ngừa rủi ro hàng đầu của những nhà đầu tư đã có kinh nghiệm lâu năm. Mặc dù không thể loại bỏ được hoàn toàn rủi ro từ thị trường nhưng ít nhiều với chiến lược này, người chơi có thể yên tâm hơn khi tham gia giao dịch. Sở dĩ như vậy vì chiến lược này giảm bớt xác suất thua lỗ của người chơi đang nắm giữ cổ phiếu khi thị trường đang đi theo xu hướng giảm.

Thực hiện chiến lược này như sau: Traders mua cổ phiếu sau đó bán quyền chọn mua cổ phiếu. Lưu ý rằng, số lượng quyền chọn bán phải trùng khớp với số cổ phiếu mà nhà đầu tư đã mua.

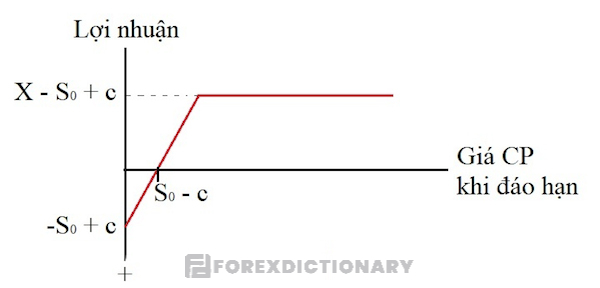

Công thức tính như sau, giả sử:

- S0: là giá cổ phiếu đã mua vào

- X: giá thực hiện của Call Option

- ST: giá cổ phiếu tại thời điểm đáo hạn

- c: phí quyền chọn.

Lợi nhuận Traders thu được thông qua việc nắm giữ vị thế mua trên cổ phiếu là hiệu của giá cổ phiếu ở thời điểm đáo hạn với giá cổ phiếu đã mua vào trước đó (P = ST – S0). Đối với số lợi nhuận từ việc sở hữu vị thế bán trên Call Option, anh em Traders có thể tính theo công thức sau P = Max (c, ST – X).

Ở thời điểm đáo hạn, thường sẽ xảy ra hai trường hợp: Giá cổ phiếu tại thời điểm đó thấp hơn hoặc cao hơn giá thực hiện.

Giá cổ phiếu khi đáo hạn thấp hơn giá thực hiện

Người ở vị thế Long Position/ người mua quyền chọn sẽ không thực hiện quyền. Traders có thể ăn lời từ điều này thông qua việc bán Call Option hay còn gọi là phí quyền chọn. Lợi nhuận mà hai vị thế mua và bán mang lại được tính: P = ST – S0 + c.

- Giá cổ phiếu khi ở thời điểm đáo hạn cao hơn so với mức giá thực hiện: Lợi nhuận tăng cùng với mỗi đơn vị mà giá cổ phiếu ở thời điểm hiện tại lớn hơn giá mua ban đầu.

- Giá cổ phiếu khi ở thời điểm đáo hạn thấp hơn so với mức giá thực hiện: Vị thế bán bị thua lỗ, tuy nhiên, vị thế bán trên Call Option sẽ phần nào gỡ gạc lại được phần nào đó của sự thua lỗ.

Giá cổ phiếu khi đáo hạn cao hơn giá thực hiện

Khi thực hiện đáo hạn mà giá cổ phiếu cao hơn giá thực hiện thì các Traders bắt buộc phải thực hiện quyền bán đúng như những gì mà hợp đồng yêu cầu. Vị thế mua trên cổ phiếu nhất định sẽ có lợi nhuận. Tuy nhiên, không thể tối ưu được mức lợi nhuận thu về bởi vì sự thua lỗ từ vị thế bán trên Call Option sẽ làm thâm hụt một phần. Khi đáo hạn, lợi nhuận sẽ không bị tác động bởi giá cổ phiếu (P = ST – S0 – (ST – X) + c = X – S0 + c).

Ví dụ minh họa về lợi nhuận mà Traders có thể thu được khi áp dụng chiến lược này

Vị thế mua (Long Short) với vị thế bán (Short Position) trên Call Option

Chiến lược đầu cơ chênh lệch giá lên

Chiến lược này sẽ được các Traders áp dụng vào giao dịch thị trường khi có sự kỳ vọng về sự tăng lên của giá cả ở thời gian tới. Thực hiện chiến lược này, nhà giao dịch sẽ mở hai vị thế là Long và Short. Đầu tiên, Traders mở vị thế mua trên Call Option 1 (Long Call Option 1). Song song đó, Traders mở thêm một vị thế bán trên Call Option 2 (Short Call Option 2). Cần phải nhớ rằng, hai Call Option này phải đồng nhất với nhau về tài sản cơ sở, ngày đáo hạn và chỉ khác biệt nhau về mức giá. Trong đó, giá thực hiện của Call Option 2 sẽ cao hơn so với giá thực hiện của Call Option 1.

Chiến lược đầu cơ chênh lệch giá xuống

Ngược lại với chiến lược trên, đúng với tên gọi của chiến lược, nhà đầu tư mong muốn sẽ có sự giảm xuống của mức giá trong thị trường tương lai. Tương tự như cách thực hiện của chiến lược đầu cơ chênh lệch giá lên. Tuy nhiên, mức giá thực hiện của Call Option 2 lúc này sẽ thấp hơn mức giá thực hiện của Call Option 1.

Nếu như mức giá thực sự giảm xuống, Traders sẽ nắm giữ số lợi nhuận bằng với khoản lợi nhuận ban đầu (c2 – c1). Tuy nhiên, nếu chiều hướng giá đi ngược lại với kỳ vọng thì nhà đầu tư sẽ phải chịu lỗ với một khoản tiền nhất định.

Với chiến lược này, nhà đầu tư không cần thiết thực sự sở hữu cổ phiếu mà chỉ cần đoán đúng hướng đi của thị trường là đã có thể ăn được lợi nhuận.

Nắm bắt tâm lý trader khi thực hiện vị thế Long Short

Thông qua hành động giao dịch của các nhà đầu tư, có thể biết được phần nào tâm lý của các anh em Traders.

- Nếu như Traders mở Long Short, đồng nghĩa với việc nhà giao dịch này mong muốn một sự tăng giá trong tương lai. Lợi nhuận kiếm được từ việc “mua thấp bán cao”.

- Traders thực hiện lệnh Long với một khối lượng lớn sẽ khiến cho tỷ giá của tài sản tăng cao, tăng mạnh chỉ trong một khoảng thời gian ngắn ngủi.

- Không giống với vị thế mua, Trader ở vị thế bán dự đoán mức giá sẽ đi theo chiều hướng giảm trong tương lai. Và họ mong muốn kiếm được lợi nhuận thông qua một thị trường có xu hướng giảm.

- Nếu như các nhà đầu tư đều cho rằng tỷ giá của cặp tiền tệ nào đó sẽ đi theo chiều hướng giảm trong thị trường Forex thì điều đầu tiên họ làm chính là cùng nhau thực hiện bán khống.

- Khi thị trường nhận được tín hiệu cho thấy một lượng Bán khống quá nhiều. Tỷ giá sẽ tụt dốc cực kỳ nhanh trong thời gian tới.

Sự khác nhau trong tâm lý giao dịch của Traders khi ở vị thế Short và vị thế Long

Vị thế Long và vị thế Short thường có mối liên kết bền chặt với nhau trong các hoạt động đầu cơ giá lên và đầu cơ giá xuống. Chính vì vậy mà các nhà đầu tư cần phải nắm rõ được bản chất của hai vị thế này để biết cách cài đặt Stop Loss và hạn chế rủi ro thua lỗ với giao dịch của mình.

Quá trình đóng mở cơ bản của một giao dịch Long Short trong thị trường ngoại hối

Các nhà giao dịch sẽ chỉ có lợi nhuận khi đã hoàn tất xong giao dịch BUY/ SELL. Trong thị trường, mua bán một cặp tiền tệ khi tiến hành giao dịch được gọi là mở lệnh. Nếu như Traders muốn thực hiện giao dịch mua bán cặp tiền tệ tương tự sau đó thì được gọi là đóng lệnh.

Khi mà Traders vẫn chưa kết thúc giao dịch, đồng nghĩa với việc lợi nhuận của Traders chỉ là những con số trên màn hình. Tiến trình giao dịch là mua bán một cặp tiền tệ, sau đó, ngay khi thấy sự chênh lệch giá thì tiến hành bán ra và mua lại.

Quá trình trên được gọi đơn giản là lệnh giao dịch. Có nghĩa là lệnh mua sẽ được bắt đầu thông qua tiến trình mở lệnh và kết thúc giao dịch bằng một hành động bán (được biết là đóng lệnh). Tiến trình này có thể đảo ngược lại bằng việc thực hiện một lệnh bán trước (mở lệnh), sau đó kết thúc bằng một lệnh mua. Vậy nên, trong một tiến trình giao dịch, bắt buộc phải có hai lệnh: lệnh đóng và lệnh mở. Nếu như mở lệnh và không tiến hành đóng lệnh thì lợi nhuận hay thua lỗ đều chỉ là “lý thuyết” suông.

Tiến trình cụ thể của một giao dịch trên thị trường

Lưu ý: Thực hiện giao dịch trên thị trường ngoại hối, Traders sẽ không thực sự trao đổi tài sản hiện hữu mà sẽ được quy đổi qua số tiền trong tài khoản của các nhà đầu tư.

Long short là gì? Bài viết trên đã tổng hợp toàn bộ thông tin về vị thế giao dịch mua và bán trên các thị trường tài chính cũng như biết cách xem tỉ lệ long short. Nắm rõ được Long Short Position sẽ giúp anh em Traders giao dịch thành công và hiệu quả hơn. Mong rằng bài viết này của Forex Dictionary đã mang đến cho các bạn những thông tin hữu ích.

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.

Các bài viết liên quan