APR và APY là hai yếu tố vô cùng quan trọng khi nói về lãi suất tài chính. Qua đó, APR chính là tỷ lệ lãi suất hằng năm, còn APY sẽ là tỷ lệ lợi suất hằng năm sẽ bao gồm cả lãi kép. Việc phân biệt và nắm rõ được hai khái niệm này sẽ hỗ trợ bạn đưa ra phân tích và những quyết định liên quan đến tài chính một cách tốt hơn. Hãy cùng bài viết sau của sanforex để có thêm thông tin về hai khái niệm này nhé.

Chỉ số APR là gì?

APR là gì? APR có tên gọi cụ thể là Annual Percentage Rate, dịch sang tiếng Việt là tỷ lệ lãi suất phần trăm hàng năm, đây là một chỉ số thiết yếu không thể thiếu trong tài chính, nó dùng để tính toán xác định mức lãi suất mà người vay phải thanh toán hoặc người đầu tư có thể thu về được từ việc đầu tư hoặc đi vay trong 1 năm.

Thế nhưng, ngoài gồm lãi suất cơ bản thì tỷ lệ lãi suất phần trăm hàng năm còn xác định đến tất cả những khoản phí cùng với các loại chi phí khác có liên quan tới đầu tư tài chính. Điều này có thể hiểu là bên cạnh lãi suất thì những khoản phí lúc đầu, phí giao dịch, phí duy trì cùng với những khoản phí khác cũng đều được tổng hợp lại trong chỉ số này. Chính vì thế, APR chính là một chỉ số dùng để phản án tổng chi phí trên thực tế của một khoản đầu tư hoặc khoản vay trong thời gian một năm.

Thông tin chung về chỉ số APR – Annual Percentage Rate

Chỉ số APY là gì?

APY là gì? APY có tên gọi cụ thể là Annual Percentage Yield, dịch sang tiếng Việt là tỷ lệ lợi suất phần trăm hàng năm. Đây là một chỉ số không thể thiếu trong tài chính, nó dùng để xác định mức hiệu suất thực tế của một tài khoản đầu tư trong một năm.

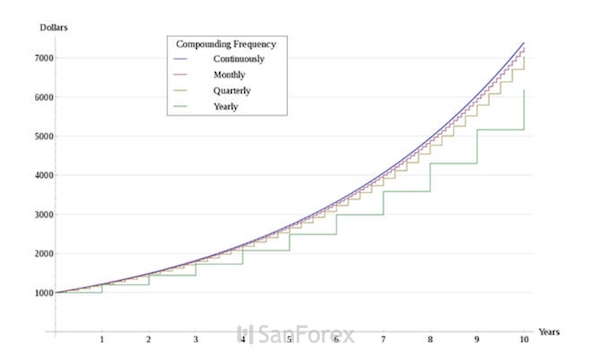

Chỉ số APY sẽ gồm có cả lãi suất cơ bản cùng với những lãi suất kép phát sinh từ việc tái đầu tư. Điều này phản ánh rõ hơn quá trình tăng trưởng của lãi suất qua thời gian nhằm tăng thêm lợi nhuận. Khi một khoản đầu tư đang trong quá trình tạo ra lợi nhuận, những khoản lãi suất này sẽ được gộp chung với số vốn ban đầu, và trong những kỳ tới, lãi suất sẽ được tính dựa trên số tiền gốc đã tích lũy thêm.

Thông tin chung về chỉ số APY – Annual Percentage Yield

Sự khác biệt giữa APR và APY là gì?

Cả hai chỉ số này đều được dùng để xác định lãi suất. Thế nhưng, điểm khác biệt giữa 2 chỉ số này đó là ARP dùng để xác định lãi suất được tính, còn APY dùng để xác định mức lãi suất thu về được.

- APR sẽ được áp dụng cho tài khoản tín dụng. Khi APR của tài khoản của bạn càng thấp thì tổng chi phí vay cũng sẽ giảm và ngược lại.

- APY thì được áp dụng cho tài khoản tiền gửi, nếu như APY tại tài khoản của bạn càng lớn thì mức thi nhập của bạn cũng sẽ càng cao. Số tiền mà bạn thu về được sẽ dựa vào số tiền có trong tài khoản của bạn, không chỉ phụ thuộc hoàn toàn vào APY của tài khoản.

Ví dụ về sự khác biệt giữa APR với APY

Chẳng hạn như, mỗi tháng một đơn vị thẻ tín dụng đo lường lãi suất 1%, lúc này APR sẽ được tính: APR = 12% (12 tháng x 1% = 12%). Đối với APY, lãi suất kép có thể được tính vào.

APY lãi suất kép hàng tháng sẽ được tính: APY = (1 + 0,01) ^ 12 – 1 = 12,68% của một năm. Chẳng hạn như bạn chỉ để số tiền này trong tài khoản của mình trong khoảng thời gian 1 tháng thì bạn sẽ cần phải thanh toán mức phí khoảng 12%. Tuy nhiên, nếu bạn để nó trong khoảng thời gian 1 năm thì lãi suất nó sẽ tăng tới 12,86% so với việc tích lũy qua mỗi tháng.

Cách nhìn nhận của người vay và người cho vay về hai chỉ số APY và APR

Quan điểm của người vay về APR cùng với APY

Khi bạn muốn vay vốn hoặc thế chấp tài sản, bạn hy vọng có một mức lãi suất thấp và để có cái nhìn thực tế nhất thì bạn cần phải biết cách phân biệt rõ ràng giữa APR cùng với APY.

Chẳng hạn như, khi bạn đăng ký vay thì bạn có thể chọn một trong số nhiều người cho vay. Thế nhưng, người cho vay đó sẽ đưa ra một mức giá bạn phải thanh toán cao hơn mức bạn dự đoán lúc đầu. Vì người cho vay sẽ cung cấp cho bạn APR thay vì APY.

Quan điểm của người cho vay về APR cùng với APY

Với tư cách là người cho vay, bạn luôn ưu tiên các tổ chức tài chính hoặc những ngân hàng có mức lãi suất hấp dẫn, tuy nhiên trên thực thế, những tổ chức tài chính hay những ngân hàng đa phần sẽ không công khai APR và chỉ tập trung làm nổi bật APY để gây sự chú ý với những người cho vay vì lãi suất có liên quan tới nguồn tài chính đó.

Do đó, đây là cách thức mà hai chỉ số APR cùng APY làm nổi bật sự khác nhau giữa chúng. Sự khác biệt của hai chỉ số này có vai trò thiết yếu tác động tới những quyết định tài chính của người vay cùng với nhà đầu tư. Trên thực tế, những tổ chức tài chính quảng cáo mạnh mẽ APY để nhận được sự chú ý của những nhà đầu tư và thể hiện mức lãi suất cao đến mức nào.

Trong khi đó, khi bạn vay tiền, APR sẽ được nhấn mạnh để che đậy mức chi phí thực tế mà bạn phải thanh toán. Chính vì thế, bạn lựa chọn hình thức nào thì cần phải tuân thủ và thực hiện đúng theo hình thức đó và không nên so sánh giữa hai chỉ số APR và APY vì nó sẽ không phản ánh cho bạn một cái nhìn cụ thể cho mỗi trường hợp.

APR và APY ứng dụng như thế nào trong thực tế?

APY và APR và cách thức ứng dụng trong thị trường hiện nay

Ứng dụng của APY

Bên cạnh việc xác định tỷ suất lợi nhuận hàng năm cho những khoản đầu tư hoặc những khoản tiết kiệm, APY còn đóng vai trò quan trọng khi áp dụng trong các lĩnh vực khác như quản lý tài chính cá nhân, định giá và phân tích. Một số ứng dụng chủ yếu của APY như sau:

- Xác định giá trị những khoản đầu tư và tiết kiệm: APY sẽ hỗ trợ xác định những khoản đầu tư hoặc tiết kiệm thông qua việc tính tổng lợi nhuận thu được hàng năm, tính cả lãi suất cơ bản cùng với lợi nhuận tích lũy vào số tiền vốn ban đầu. Qua đó nhà đầu tư có thể đánh giá hiệu suất giữ những cơ hội khác nhau, từ đó có những quyết định đầu tư thông minh hơn.

- Nghiên cứu lợi nhuận dài hạn và đầu tư: Chỉ số này còn giúp ích trong việc nghiên cứu những chiến lược đầu tư lâu dài. Nhà đầu tư có thể dùng chỉ số này để dự đoán khoản lợi nhuận có thể thu về trong tương lai, cùng với đó là đưa ra một kế hoạch đầu tư hiệu quả.

- Quản lý tài sản cá nhân: Trong vấn đề này, ApY có thể hỗ trợ xác định những khoản lại nhuận thu về được từ những nguồn thu nhập khác, đồng thời làm cơ sở để có thể tạo nên được một kế hoạch tài chính cho cá nhân.

- Phân tích những cơ hội đầu tư: APY cũng được xem là một chỉ số rất có ích trong việc phân tích và đánh giá những cơ hội đầu tư. Khi nhà đầu tư phải đưa ra quyết định giữa những lựa chọn, việc dùng chỉ số này sẽ giúp bạn xác định và đánh giá lợi nhuận của mỗi lựa chọn, từ đó đưa ra những quyết định đầu tư tốt nhất.

Ứng dụng của APR

APR thường được dùng trong lĩnh vực tài chính với những trường hợp dưới đây:

- Dùng để đánh giá giữa những khoản vay khác nhau, hỗ trợ nhà đầu tư có thể nắm được tổng chi phí của những khoản vay, từ đó có những quyết định tài chính phù hợp.

- APR có thể hỗ trợ quản lý tài chính cá nhân tốt hơn.

- APR có thể được dùng để tính lãi suất cho những loại khoản vay khác, chẳng hạn như những khoản vay ngắn hạn, thẻ tín dụng, vay để mua tài sản ô tô, mua nhà.

Phương pháp đưa ra quyết định quản lý tài chính hiệu quả

APR và APY là hai chỉ số quan trọng giúp bạn lựa chọn tài khoản tiết kiệm và tài khoản tín dụng thích hợp nhất với mình. Tuy nhiên, trước khi đưa ra sự lựa chọn cuối cùng, bạn cần phải nắm được một số vấn đề cần lưu ý dưới đây:

- Lãi suất kế được tính như thế nào: Lãi suất được cộng dồn mỗi ngày, mỗi tuần, mỗi tháng, mỗi quý hoặc mỗi năm. Lãi kép được áp dụng thường xuyên sẽ giúp cho khoản đầu tư của bạn sinh lời lớn hơn, nhưng nó cũng sẽ làm tài khoản tín dụng của bạn tăng mức phí cao hơn.

- Kiểm tra cẩn thận những loại giấy tờ: Hãy kiểm tra cẩn thận các thông tin giấy tờ để đảm bảo rằng bạn đã nắm rõ những vấn đề về điều khoản cùng với chi phí. Trong chỉ số APR, các tài sản tín dụng đều sẽ có mức phí khác nhau. Và cũng sẽ có một số tài khoản gửi tiền có những khoản phí không nằm trong APY.

- Tỷ lệ có đổi không: Khi tỷ lệ giá của bạn đã được xác định là không thay đổi thì nó sẽ được giữ nguyên. Tuy nhiên nếu nó thay đổi thì đó sẽ là sự thay đổi đáng kể. Nếu bạn đang sử dụng APR thì hãy chắc chắn rằng bạn nắm được thời gian tồn tại của nó, tỷ lệ giá,… Lưu ý rằng, đối với tài khoản tiền gửi thì APY sẽ không cố định và sẽ thay đổi theo thị trường.

- Có thể áp dụng APR nào: Tùy vào mức APR của mỗi tài khoản tín dụng, sẽ cho ra những giao dịch khác nhau.

Lưu ý rằng, APR và APY là 2 chỉ số dùng để đánh giá khi lựa chọn tài khoản tín dụng hay tài khoản tiền gửi. Việc nắm rõ thông tin và sự khác biệt của 2 chỉ số này sẽ hỗ trợ bạn trong việc đưa ra những quyết định phù hợp hơn.

APR và APY tại thị trường tiền điện tử

APR và APY cũng là hai chỉ số quan trọng giúp bạn đánh giá tiềm năng lợi nhuận khi đầu tư crypto. Hãy cùng khám phá cách chúng hoạt động và ý nghĩa thực sự của chúng ngay sau đây nhé.

Lý do APY tại thị trường tiền điện tử thường cao

Chỉ số APY tại thị trường Crypto thường biến động liên tục. Chính vì thế APY được thể hiện tại những sàn giao dịch Crypto, bể thanh khoản (liquidity pool) cùng staking pool thưởng chỉ mang tính chất dự đoán. Sự biến động xuất hiện vì sự biến động trong cung và cầu của những loại tài sản mã hóa cụ thể. Chẳng hạn như một loại tài sản tiền mã hóa có nhu cầu cao thì APY cùng với lãi suất thường cũng sẽ tăng theo.

Giao thức chuỗi khối của những dự án cũng là yếu tố quan trọng đối với việc tính toán APY, điều này là vì thời gian mỗi dự án có thể sẽ có thời gian gộp lãi không giống nhau. Số quá trình ghép lãi càng nhiều thì APY sẽ càng lớn. Thế nhưng, sự khác biệt ở đây không quá lớn.

APY thường cao hơn trong thị trường tiền điện tử

Chẳng hạn như bạn gửi số tiền $100,000 trong một pool thanh khoản với mức lãi suấ là 5% và lãi sẽ được tính hàng tháng. Lúc này, sau 1 năm tài khoản của bạn sẽ tăng và bạn có khoảng $105,116, tương đương với mức APY = 5,116%.

Nếu như tài khoản của bạn cộng lãi mỗi ngày thì sau một năm bạn sẽ có $105,126, tương ứng mức APY = 5, 126%.

Sự khác nhau giữa APY mỗi ngày và mỗi tháng chỉ khoảng 0,01%, sự khác biệt không quá lớn.

Hiện nay, dịch vụ cung cấp APY cao thường là liquidity mining hoặc là yield farming. Bạn có thể cung cấp thanh khoản vào những pool thanh khoản, bạn cũng có thể cho phép người khác sử dụng token của mình với mục đích kiếm thêm phần thưởng và lợi nhuận. Một số dự án thậm chí cung cấp APY vượt quá mức 100% thường xuất hiện tại những nền tảng DeFi như Sushi Swap (SUSHI), Pancake Swap (CAKE) và Uniswap (UNI).

Hiện nay, các nền tảng cũng cung cấp mức tỷ lệ APY vô cùng cạnh tranh. Nếu phí giao dịch không quá cao, những yield farmer có khả năng chuyển đổi giữa những pool thanh khoản tại những nền tảng khác với mục đích để đạt được tối đa lợi nhuận.

Thế nhưng, bạn cũng cần phải ghi nhớ rằng một vài dự án không uy tín cam kết với mức APY cao để thu hút sự chú ý của người dùng, sau đó rút hết thanh khoản và chiếm đoạt tiền của nhà đầu tư và biến mất.

APR, APY trong đầu tư tiền điện tử

Việc hiểu rõ APR và APY lchính à chìa khóa để tối ưu hóa lợi nhuận từ các khoản staking và lending trong tiền điện tử. Vì vậy, hãy áp dụng chúng một cách hiệu quả để giúp bạn đưa ra các quyết định đầu tư crypto thông minh và sinh lời bền vững nhất nhé.

Lending & Borrowing

Với Lending, người sở hữu tiền điện tử có thể cho vay tại những nền tảng DeFi và thu về mức lãi suất dao động từ 3 cho đến 17%. Việc này đã mang đến một khoản thu nhập thụ động ổn định, cùng với đó là cải thiện tính thanh khoản của thị trường.

Với Borrowing cho phép bạn thế chấp số tiền điện tử mà mình đang sở hữu để vay tiền mặt. Cách này sẽ giúp nhà đầu tư co thể giữ vững được vị thế của mình trên thị thị trường mà không cần phải thanh lý tài sản, điều này cực kỳ có ích khi nhà đầu tư có niềm tin vào khả năng phát triển trong tương lai.

APR và APY là hai yếu tố quyết định bạn kiếm lời hay phải trả thêm

Các bước trong quy trình cho vay thường như sau:

- Người vay đề nghị khoản vay và dùng tiền điện tử đặt cọc làm tài sản thế chấp.

- Người cho vay sẽ cho vay tiền và hận lãi suất theo định kỳ dựa trên APY đã thỏa thuận.

- Khi kỳ hạn vay hết thì người vay cần phải thanh toán khoản vay và lấy lại tài sản đã dùng để thế chấp.

Yield Farming

Đây là một phương pháp chủ động, linh hoạt dễ dàng chuyển đổi tài sản giữa những nền tảng để tìm ra được mức APY cao nhất, sử dụng tiền điện tử để tạo thêm tiền điện tử. Những nhà khai thác hiệu quả thường liên tục giám sát sự thay đổi của lãi suất và kịp thời nắm bắt được cơ hội sinh lời. Cách này có thể đem đến lợi nhuận cực khủng so với cách tiết kiệm thông thường.

APR và APY ảnh hưởng thế nào đến lợi nhuận trong Yield Farming?

Staking

Staking sẽ giúp những nhà đầu tư có thể gia nhập xác nhận giao dịch tại mạng chuỗi khối để thu về phần thưởng. Cách này sử dụng cho những mạng lưới dùng giao thức PoS. Stake càng nhiều coin thì khả năng được chọn trở thành người xác thực càng lớn.

APR và APY trong staking giúp bạn tối đa hóa lợi nhuận khi đầu tư crypto

Một số câu hỏi phổ biến xoay quanh 2 chỉ số APY và APR

Điểm khác nhau nổi bật nhất giữa APR và APY là gì?

APR chỉ xác định lãi suất cơ bản và không tín lãi gộp, trong khi đó APY sẽ bao gồm cả việc tính lãi suất cơ bản cùng với lãi kép, nó sẽ hiển thị tổng số lợi nhuận thực tế sẽ thu về được.

Dùng APR và APY cho những trường hợp nào?

Đối với những khoản vay thì nên dùng APR, còn APY sẽ thích hợp sử dụng khi đánh giá, xem xét khả năng sinh lời của những khoản đầu tư.

Vì sao APY lại thường sẽ cao hơn APR?

APY vì có thêm yếu tố lãi kép nên thường sẽ cao hơn, trong khi đó APR chỉ đo lường lãi suất cơ bản.

Lãi kép tác động như thế nào tới APY?

Lãi kép tác động trực tiếp đến APY, kỳ ghép lãi càng nhiều thì APY sẽ càng cao.

Vì sao APY tại thị trường tiền điện tử thường cao hơn thị trường truyền thống?

Điều này là vì sự biến động mạnh mẽ và liên tục của thị trường tiền điện tử cùng với cơ chế chuỗi khối riêng biệt cho phép thực hiện ghép lãi với tần suất cao hơn.

Tóm lại, APR và APY đều là hai chỉ số cực kỳ thiết yếu tại lĩnh vực tài chính, nhất là khi xem xét, đo lường lãi suất của những khoản đầu tư hoặc khoản vay. Dù cho cả 2 chỉ số này đều liên quan tới lãi suất những vấn có nhiều điểm khác biệt rõ rệt. Việc nắm rõ 2 chỉ số này sẽ giúp bạn có thể quản lý tài chính một cách thông minh hơn, hạn chế được những sai sót và đưa ra quyết định không hiệu quả. Hy vọng với những thông tin mà Sanforex đã chia sẻ trên sẽ giúp bạn nắm chắc và phân biệt được APR và APY.

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.

Các bài viết liên quan