NPV là gì? Trong số những chỉ số hữu ích của thị trường tài chính, NPV là một chỉ số đặc biệt được quan tâm và được nhiều Traders áp dụng khi giao dịch. Vậy NPV hay Net Present Value là gì trong thị trường tài chính mà được cộng đồng đầu tư sử dụng rộng rãi như vậy? Liệu bạn có thắc mắc về những lợi ích mà chỉ số NPV mang lại hay không? Để giải đáp khái niệm NPV là gì cùng những thông tin khác về nó theo theo dõi bài viết nhé!

NPV là gì? Thông tin về chỉ số NPV

Giá trị hiện tại ròng hay còn được gọi là Net Present Value (NPV), là một khái niệm thể hiện sự chênh lệch của giá trị hiện tại của dòng tiền với giá trị hiện tại của chi phí đầu tư. Việc ước tính giá trị NPV giúp nhà đầu tư đánh giá mức độ tiềm năng của mỗi dự án đầu tư, bởi mỗi dự án đều yêu cầu số tiền đầu tư cụ thể. Bởi vì giá trị của các dòng tiền và chi phí đầu tư sẽ thay đổi tại từng thời điểm. Vì vậy nên việc muốn biết được chỉ số NPV chính xác thì các nhà đầu tư cần phải nghiên cứu cẩn thận trong khoảng thời gian cụ thể.

Chỉ số NPV – Net Present Value

Trong những dự án đầu tư thực tế, NPV chính là công cụ quan trọng trong quá trình dự toán ngân sách đầu tư. Chỉ số này hỗ trợ các nhà đầu tư phân tích các dự án và đánh giá mức độ sinh lời của dự án đó. Ngoài ra, chỉ số này cũng giúp nhà đầu tư xác định số tiền cần thiết để đạt được mức sinh lời mong muốn.

Cách tính NPV chính xác như thế nào?

Phương pháp tính chỉ số Net Present Value

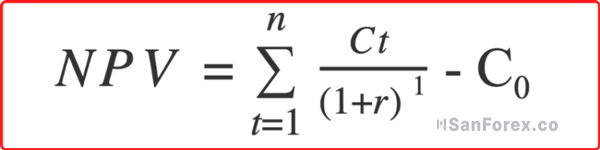

Nắm rõ khái niệm NPV là gì và sử dụng NPV trong giao dịch đầu tư mang lại hiệu quả cao cho Traders, nó giúp họ đánh giá khả năng sinh lợi khi đầu tư tài chính. Công thức công thức tính NPV cụ thể như sau:

NPV = C/(1+r)^n – CF0

Trong đó:

- C: Dòng tiền thu vào

- CF0: Chi phí đầu tư ban đầu

- r: Tỷ lệ chiết khấu

- n: Thời điểm được tính (thường theo năm).

Nếu như dòng tiền đang trong trạng thái không ổn định, các nhà đầu tư có thể thay thế bằng cách tính NPV dưới đây để xác định giá trị NPV cho dòng tiền hiện tại.

Công thức xác định NPV

Trong đó:

- Rt: Dòng tiền ở thời điểm t

- i: Tỷ lệ chiết khấu

- C0: Chi phí đầu tư ban đầu

- t: Thời điểm được ước tính (thường theo năm)

Vai trò của chỉ số NPV là gì?

Chỉ số NPV là một công cụ hữu hiệu giúp các nhà đầu tư đánh giá mức độ sinh lời của dự án đầu tư. Chỉ số này được thể hiện bằng giá trị dương, âm hoặc bằng không. Giá trị dương cho thấy dự án mang lại lợi nhuận, giá trị âm cho thấy dự án thua lỗ và giá trị bằng không cho thấy dự án không sinh lời. Cụ thể về từng trường hợp của chỉ số NPV như sau:

- NPV > 0: Đây là dấu hiệu tích cực, thể hiện tiềm năng sinh lời lớn hơn chi phí đầu tư. Traders nên đầu tư vào dự án.

- NPV < 0: Trái ngược với ý nghĩa trên, NPV thấp hơn 0 cho thấy tiềm năng sinh lời của dự án thấp hơn so với chi phí đầu tư. Các nhà đầu tư không nên xuống tiền cho dự án này.

- NPV = 0: Dự án đang trong trạng thái hòa vốn, “không lỗ không lãi”. Các nhà đầu tư xem xét vào tình hình hiện tại để đưa ra quyết định đầu tư hiệu quả.

Những ví dụ minh hoạ điển hình về chỉ số NPV

Để hiểu hơn về giá trị hiện tại ròng và cách sử dụng nó trên thị trường, nhà đầu tư có thể tham khảo qua ví dụ sau đây. Ví dụ công ty Alpha Corporation đang dự tính chi phí đầu tư ban đầu là 100$. Sau hai năm, lợi nhuận dự án này thu về là 120$ và không có chi phí nào phát sinh. Bên cạnh đó, chiết khấu phi rủi ro dự tính là 7%.

Chỉ số NPV được xác định qua công thức sau: NPV = $120 / (1 + 0,07)^2 – $100 = $4,8

Kết quả này cho thấy rằng dự án Alpha Corporation có giá trị hiện tại ròng dương là $4,8. Điều này có nghĩa là tiềm năng lợi nhuận tương lai của dự án lớn hơn chi phí đầu tư ban đầu. Theo quy tắc đầu tư, điều này cho thấy dự án thể hiện tính khả thi nên được chấp nhận đầu tư.

Những điểm mạnh và những điểm cần tối ưu của NPV là gì?

Nếu muốn có cái nhìn toàn diện về NPV, các nhà đầu tư cần hiểu rõ cả hai khía cạnh ưu và nhược của chỉ số này. Đây là yếu tố quan trọng để các nhà đầu tư chắc chắn hơn về quyết định của mình khi sử dụng NPV trong quá trình nhận định lợi nhuận và chi phí. Dưới đây là những ưu điểm và hạn chế về chỉ số Net Present Value.

NPV mang đến những cơ hội và thách thức gì cho các nhà đầu tư?

Ưu điểm của Net Present Value là gì?

Linh hoạt sử dụng

Chỉ số NPV là kết quả thể hiện sự chênh lệch của lợi nhuận và chi phí của những dự án tương lai. Đây là một yếu tố đặc biệt quan trọng khi tham gia thị trường đầu tư. Để xác định giá trị chỉ số NPV, nhà đầu tư có thể dễ dàng thực hiện. Cho dù Traders là người mới tham gia thị trường cũng có thể áp dụng thành thục cách tính chỉ số này.

So sánh được hiệu suất của các dự án một cách khách quan

NPV là thước đo hiệu quả đầu tư, giúp nhà đầu tư so sánh các dự án đầu tư với nhau một cách dễ dàng và chính xác. NPV càng cao thì khả năng sinh lời của dự án càng lớn. Vì vậy, khi xác định dự án đầu tư, nhà đầu tư nên chọn dự án có NPV cao nhất để tối đa hóa lợi nhuận cho công ty. Nếu dự án thể hiện NPV âm, nhà đầu tư không nên đầu tư vì sẽ không đem lợi lợi nhuận tối ưu cho công ty. Chiến lược này là chiến lược hiệu quả nhất để đảm bảo rằng khoản đầu tư của Traders tối ưu được lợi nhuận.

Cho phép điều chỉnh theo phong cách cá nhân

Chỉ số NPV là công cụ linh hoạt, có thể tùy chỉnh để phù hợp với nhu cầu cụ thể của doanh nghiệp. Điều này giúp doanh nghiệp đưa ra những chiến lược đầu tư hiệu quả, ngay cả khi đối mặt với những tình huống phức tạp. Ví dụ, tỷ suất chiết khấu được thay đổi tùy ý nhằm thể hiện khách quan các yếu tố như: rủi ro, chi phí cơ hội hoặc những chi phí khác. Nhờ vào sự điều chỉnh linh hoạt này mà các đường cong lợi suất cũng sẽ thay đổi, hạn chế tối đa rủi ro đến từ các khoản nợ dài hạn.

Nhược điểm của Net Present Value là gì?

Những điều nhà đầu tư cần cân nhắc khi quyết định đầu tư qua kết quả chỉ số NPV

Nội dung trên đã trình bày cụ thể về những ưu điểm mà chỉ số NPV mang lại. Nội dung tiếp theo của bài viết sẽ giới thiệu những điểm còn tồn tại của chỉ số này.

Khả năng chắc chắn thấp

Đầu tiên, việc tính toán chỉ số NPV khá phức tạp, đòi hỏi các nhà đầu tư phải ước tính được chi phí chiết khấu cũng như thời điểm tính toán chính xác. Tuy nhiên, các yếu tố này rất khó xác định một cách rõ ràng, nhất là đối với các sản phẩm mới ra mắt thị trường. Ví dụ, một sản phẩm mới xuất hiện trên thị trường và chỉ số NPV chỉ có thể dựa trên các dự đoán về doanh thu và chi phí chưa được xác thực.

Như vậy, tính bất định trong quá trình ước lượng các yếu tố đầu vào là một trong những hạn chế lớn nhất của phương pháp tính NPV. Điều này có thể dẫn tới sai sót trong quá trình ra quyết định đầu tư.

Không tính đến chi phí cơ hội

Mặc dù hữu ích trong việc so sánh các dự án cùng thời điểm, NPV vẫn bỏ qua yếu tố chi phí cơ hội trong đầu tư. Thực tế, khi bỏ vốn vào một dự án thì nhà đầu tư đánh mất cơ hội đầu tư vào các khoản khác có thể sinh lời cao hơn trong tương lai.

Ví dụ: Một công ty quyết định đầu tư dự án dựa trên NPV. Nhưng ngay sau đó, công ty phát hiện ra các dự án tiềm năng khác có NPV cao hơn. Lúc này họ có thể lựa chọn dự án NPV tốt nhất hoặc bỏ qua toàn bộ dự án với hy vọng sẽ có cơ hội tốt hơn trong tương lai.

Hạn chế toàn cảnh dự án

Ngoài ra, NPV cũng bị đánh giá là công cụ hạn chế tính năng khi không phản ánh được tổng thể các tác động xã hội hay môi trường của dự án. NPV chỉ tập trung vào hiệu quả tài chính mà bỏ qua những lợi ích, tổn thất về mặt xã hội khi thực hiện dự án.

Để khắc phục nhược điểm này, các nhà đầu tư có thể kết hợp NPV với các phương pháp đánh giá khác. Điển hình như tỷ suất hoàn vốn nội bộ (IRR). Sự kết hợp này sẽ giúp nhà đầu tư thấy được một bức tranh tổng thể về dự án, đồng thời giúp họ đánh giá được chiến lược đầu tư toàn diện hơn.

Thể hiện NPV phiếm diện

Ngoài ra, điểm yếu của NPV là không tính đến quy mô dự án. Ví dụ: Nhà đầu tư cân nhắc 2 dự án A và B. Dự án A yêu cầu 5 triệu USD đầu tư ban đầu, NPV là 1.2 triệu USD. Dự án B yêu cầu 3 triệu USD, NPV là 1 triệu USD. Trong bài toán so sánh này, dự án A được đánh giá cao hơn vì sở hữu NPV tốt hơn. Tuy nhiên, nếu xét trên nhiều khía cạnh thì dự án B mới thật sự là dự án hiệu quả.

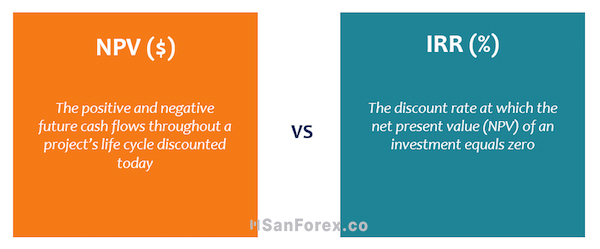

Phân tích mối quan hệ chỉ số NPV và IRR (Tỷ lệ hoàn vốn nội bộ)

Sự tương quan giữa Net Present Value và Internal Rate of Return

Mối quan hệ giữa NPV và IRR có thể cung cấp những tín hiệu hữu ích giúp nhà đầu tư đánh giá và lựa chọn dự án. Cụ thể, phương trình NPV = 0 sẽ cho ra kết quả là IRR. Nghĩa là để tìm IRR, cần giải phương trình NPV = 0.

Trong mối liên hệ giữa NPV và IRR, có một số trường hợp đặc biệt cần lưu ý như sau:

- Thứ nhất, phương trình NPV = 0 không có nghiệm IRR. Lúc này việc đánh giá dự án bằng IRR sẽ không có độ chính xác cao.

- Thứ hai, phương trình NPV = 0 lại cho biết quá nhiều nghiệm IRR. Khi đó không thể xác định được mức IRR nào là hợp lý để làm cơ sở so sánh các dự án. Trong trường hợp này, IRR có thể được dùng để xếp hạng một dự án cụ thể, nhưng lại không thích hợp để so sánh giữa các dự án với nhau.

Theo như giả định ban đầu, IRR thiết lập tất cả các dòng tiền đều được chiết khấu với tỷ lệ bằng nhau. Đó chính là lý do mà sanforex.vip nói rằng IR khong phù hợp để thực hiện những giao dịch kéo dài.

Tuy vậy, cả IRR và NPV đều là những công cụ hữu ích để đánh giá tiềm năng sinh lời của các dự án đầu tư. Ưu điểm của IRR là cho thấy tỷ lệ phần trăm cụ thể, giúp các nhà giao dịch dễ theo dõi hiệu suất đầu tư hơn so với NPV. Hơn thế nữa, IRR còn được biểu thị bằng đơn vị tiền tệ. Mặc dù IRR mang lại nhiều yếu tố khách quan và đem lại khá nhiều lợi ích. Tuy nhiên, trong một số trường hợp, NPV lại mang lại kết quả chính xác hơn. Vì vậy các nhà đầu tư nên kết hợp cả IRR và NPV để đánh giá toàn diện các dự án trước khi đưa ra quyết định cuối cùng. Sự kết hợp này sẽ phát huy tối đa ưu điểm của mỗi phương pháp.

Lưu ý cần nhớ khi sử dụng Net Present Value là gì?

NPV là một phương pháp quan trọng trong lập ngân sách vốn và rất được ưa chuộng trong giới tài chính. Tuy nhiên, để sử dụng nó một cách hiệu quả, nhà đầu tư cần phải xem xét những yếu tố sau:

Trước hết, việc sử dụng giả định và ước tính phải phản ánh thực tế và đồng nhất đối với dòng tiền và tỷ lệ chiết khấu. Những điều này cần phải được cập nhật thường xuyên. Các nhà đầu tư thực hiện phân tích độ nhạy để kiểm tra sự biến động của NPV dưới các tình huống và sai số khác nhau. Nhờ vào điều này cũng có thể xác định được những yếu tố hỗ trợ dự án phát triển và xác định chính xác những rủi ro có thể gặp phải của dự án/ khoản đầu tư.

Khi so sánh NPV của các dự án, Traders không nên áp đặt với lối mòn suy nghĩ là NPV cao hơn sẽ mang lại hiệu suất sinh lời tốt hơn. Bởi một dự án có quy mô lớn hơn thì NPV cũng cao hơn, chứ không hẳn là hiệu quả hơn. Do đó, để chính xác nhất, nhà đầu tư cần xem xét tỷ suất lợi nhuận trên vốn đầu tư để biết dự án nào sinh lời tốt hơn trên mỗi đồng tiền bỏ ra. Ngoài ra, cũng cần xem xét năng lực của đội ngũ thực hiện. Bởi một dự án tốt nhưng giao cho đội ngũ kém năng lực cũng khó thành công. Vì vậy, cần đảm bảo sự phù hợp về chiến lược và năng lực thực thi để đạt hiệu quả cao nhất.

Phương pháp NPV sẽ bị hạn chế đối với các dự án không mang lại lợi ích đo lường được bằng tiền hoặc khó xác định giá trị bằng tiền. Điển hình là các dự án của chính phủ, từ thiện, chính trị, quân sự… Trong trường hợp dự án đem lại lợi ích về mặt kinh tế lẫn xã hội, có thể chấp nhận NPV âm nếu như phần lợi ích xã hội đủ lớn để bù đắp cho phần thiếu hụt về mặt lợi nhuận.

Khi sử dụng chỉ số NPV, các nhà đầu tư không những phải hiểu khái niệm NPV là gì mà còn phải có kiến thức nhất định về những ưu điểm/ hạn chế của nó. Dưới đánh giá chuyên gia và cộng đồng đầu tư, NPV là chỉ số phù hợp để thực hiện so sánh tính hiệu quả của các dự án. Đồng thời có thể cá nhân hóa số liệu điều chỉnh để phù hợp với nhu cầu của mỗi người. Tuy nhiên, NPV cũng còn những thiếu sót nhất định. Vì vậy mà nhà đầu tư nên tính toán kỹ lưỡng, kết hợp NPV với các chỉ số khác để đưa ra quyết định chính xác và hiệu quả hơn.

Xem thêm:

Những điểm mạnh và điểm yếu của chỉ số ROCE là gì?

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.

Các bài viết liên quan